编者按:近期,基金二季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。对此,基金君为大家隆重推出最新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

7月20日,广发旗下基金公布二季度报告,被市场称之为“顶流”基金经理的刘格菘也成为市场关注的焦点。

一季度末,刘格菘面对波动剧烈的市场时,曾建议投资人适当降低收益预期,保持耐心,坚守长期价值投资的理念,分享企业中长期成长的红利。

在二季度报告中,刘格菘表示,市场整体的流动性环境有所改善,医药、新能源等景气度较高的资产都出现了不错的反弹幅度,强者恒强。

在刘格菘看来,下半年市场在反弹的同时,各类资产的估值差异会进一步分化。新冠疫情对欧美经济复苏的影响和海外流动性环境的边际变化都将是他密切关注的对象。

本期【调仓风向标】,基金君将为大家详解广发基金明星基金经理刘格菘的二季报及其调仓变化。

规模不降反升 保持高仓运作

“跌落神坛”最近似乎成为悬在许多顶流基金经理头上的魔咒,刘格菘也难免遭到这样的境遇。

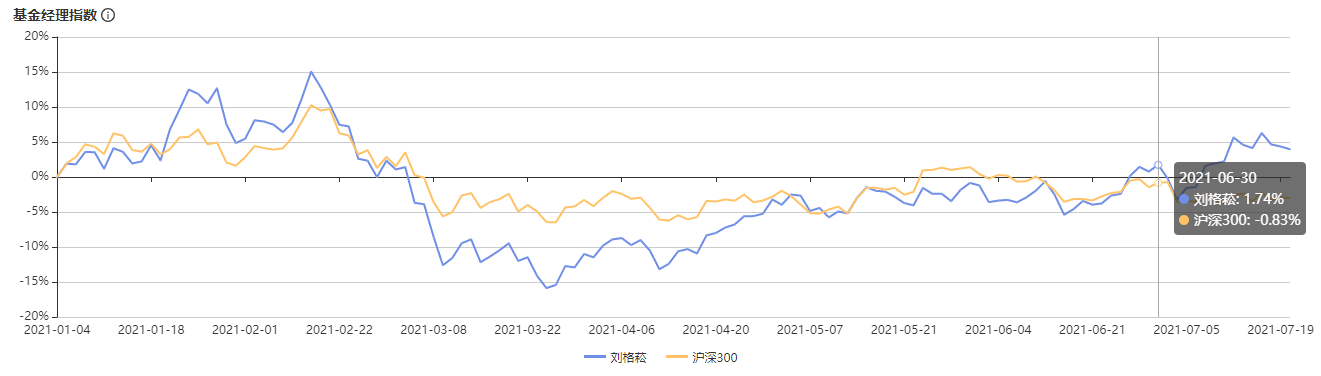

上半年刘格菘表现并不尽人意。根据智君科技数据显示,截至二季度末,刘格菘管理着五只基金产品,而个人平均收益只有1.74%,其在管产品中收益最高的也仅有4.21%。

(数据来源:智君科技,截至7月20日)

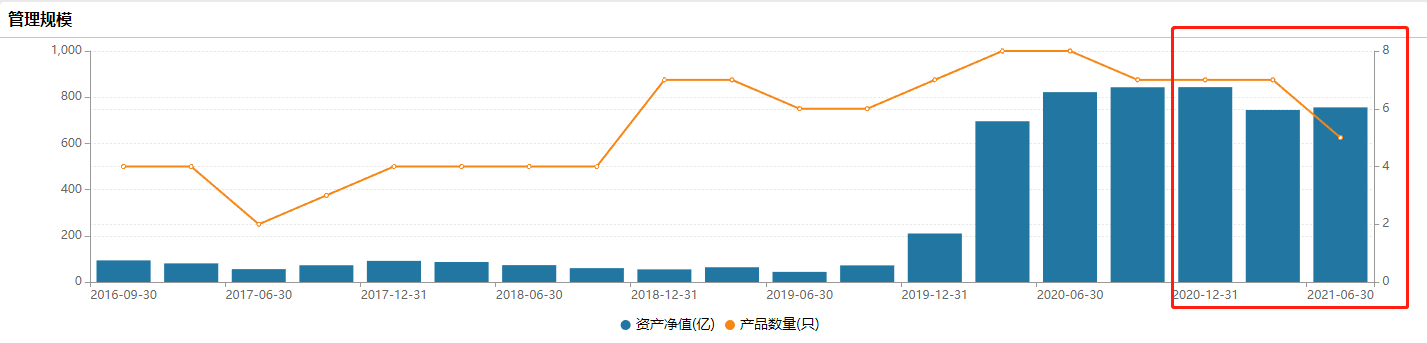

有意思的是,刘格菘管理的规模却并未受到业绩波动的直接影响。Wind数据显示,截至二季度末,刘格菘的管理规模从一季度末的744.57亿元提升到了755.79亿元。在管理产品规模不降反升,市场对他的信心尽在不言中。

(数据来源:Wind数据,截至7月20日)

在仓位管理上,刘格菘在管的五只产品延续一季度的仓位配置,在二季度末皆保持着90%以上股票仓位,高仓运作状态仍在持续。除新兴股票微降仓位外,其余产品都有小幅的股票仓位占比提升。

重仓医药股逐渐消失 制造业资产占比提高

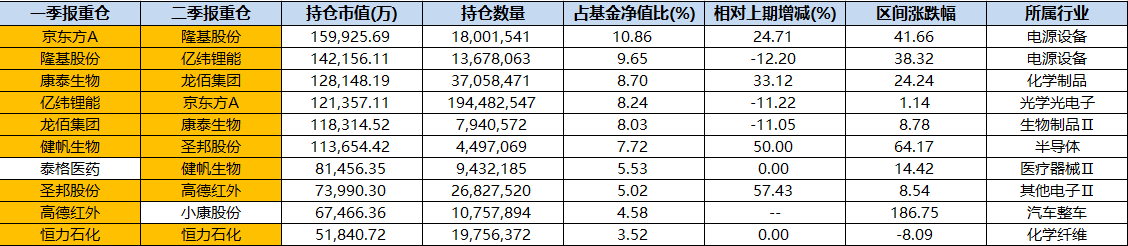

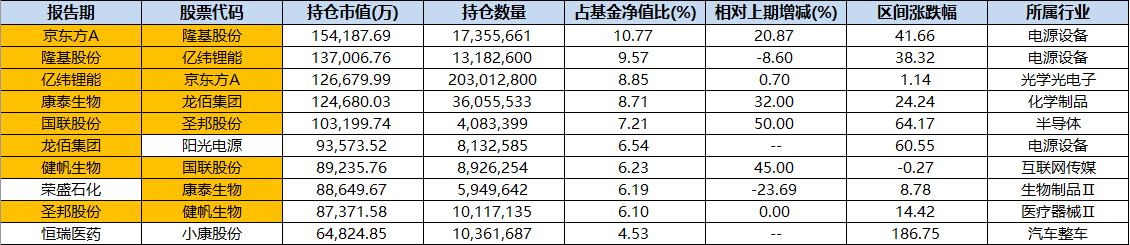

在具体的仓位调整上,刘格菘并未对旗下的基金产品进行明显的调仓。其管理的代表产品中,十大重仓股的更替仅有1-2只。

具体来看,其主要产品在二季度新增了新能源领域的制造型企业,增加了具备“全球比较优势”的制造业的配置比例。

以代表产品为例,无论是小盘成长还是创新升级,刘格菘的二季度报告中除大量的制造业资产外,原先居于前十的个别医药股份消失,取而代之的是专注汽车零件制造的小康股份和专注新能源电池领域的阳光电源。

(数据来源:广发小盘成长A2021年二季度报告)

(数据来源:广发创新升级2021年二季度报告)

从整体的行业配置来看,刘格菘将原先两只CXO产业链上的医药股更替为制造业资产,进一步提高了原本十大重仓股中的制造业资产占比。虽然刘格菘在一季度报告中提到其旗下的几只基金配置方向里包含了医疗服务行业的企业,但医药股在刘格菘的心目中似乎地位已不复往日。

展望二季度 制造业仍可保持景气

刘格菘在一季度的报告中曾阐述:“本基金配置方向的制造业行业具备明显的全球比较优势特征,由于产业链长、带动上下游发展的能力强、劳动力需求大、技术设备投入要求高,制造业可以说是立国之本,制造业的发展关系到一个国家的可持续发展能力。”

在二季度报告里,刘格菘提到,在此期间,他们已集中调研了光伏产业链、动力电池、化工新材料、面板等具备“全球比较优势”特征的中国制造业上市公司,而调研的结论与他在一季报中的逻辑判断一致——中国制造业的竞争格局还在进一步的优化过程之中。

“随着全球经济从疫情中不断复苏,此类具备‘全球比较优势’的中国制造业资产的盈利预计还能够保持比较长的景气周期,且其估值扩张并未脱离景气区间,相当一部分的资产还具备较高的性价比。我们对组合仍旧保持信心。”

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-07-23 15: 37

2021-07-23 14: 30

2021-07-22 20: 29

2021-07-21 20: 23

2021-07-20 20: 29

2021-07-19 09: 17