编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

多年来专注于白酒的萧楠,二季度的调仓动向依旧受到市场关注。

从萧楠代表产品的二季报来看,他对白酒只字未提,虽然在持仓结构上有所调整,但依旧坚持长期持有。综合其代表产品近5年的季报来看,萧楠至今仍连续持有五粮液、泸州老窖、贵州茅台、美的集团20个季度。

自担任基金经理以来,萧楠一直坚持价值投资,做坚定的少数派。在很多人看来,萧楠是一个长期主义者。他的持股周期很长,对于许多重仓股,多年以来一直持有,换手率远低于市场平均水平。

本期【调仓风向标】,基金君将为大家详解易方达基金明星基金经理萧楠的二季报及其调仓变化。

调整持仓结构 依旧重仓白酒

萧楠在日前披露的二季报中表示,2021年二季度,市场出现明显分化,上证综指上涨4.34%,代表大盘风格的上证50指数下跌1.15%,代表中小盘成长风格的创业板指数上涨26.05%。消费行业方面,中证内地消费指数涨1.76%,其中汽车及零部件表现较好,而零售、白色家电等板块出现大幅度下跌。

二季度,对于代表产品,萧楠季报中称,调整了食品饮料板块的持仓结构,增加了对汽车零部件公司的投资强度,还增加了家居行业的相关配置。

萧楠提到,“在新消费领域,我们的认知仍需要加深,未来我们会将更多的研究精力放在这些领域,希望能够找到更加本质的认知工具,做出更好的投资决策。”

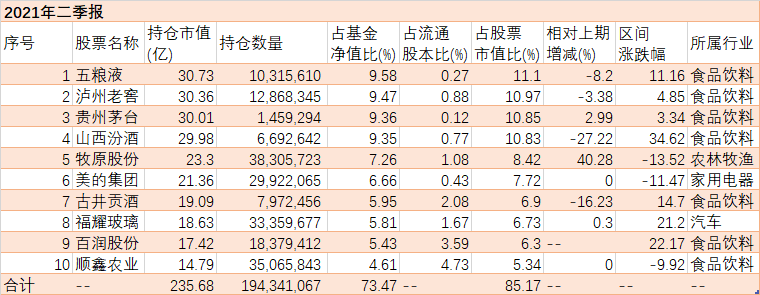

(萧楠代表产品2021年二季报,数据来源:Wind)

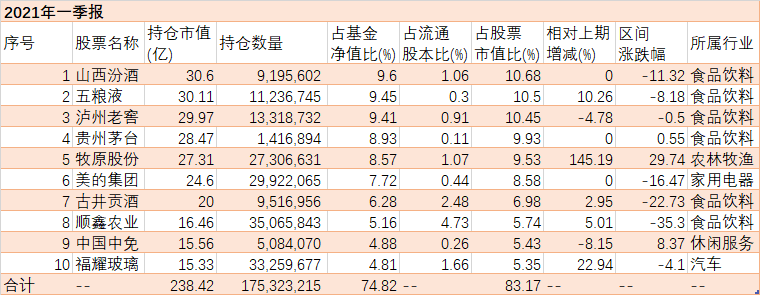

(萧楠代表产品2021年一季报,数据来源:Wind)

具体来看,在前十大重仓股中,百润股份取代中国中免。较之一季度,萧楠对五粮液、泸州老窖、山西汾酒、古井贡酒都有所减持,持仓数量分别降为1031.56万股、1286.83万股、669.26万股、797.25万股。因减持幅度不同,五粮液升至第一大重仓股。

值得注意的是,二季度,牧原股份持仓数量达3830.57万股,占基金净值比7.26%,相对上期增加了40.28%,仍是第五大重仓股。此外,萧楠对贵州茅台、福耀玻璃也有较小幅度的增持。对于长期持有的美的集团、顺鑫农业,萧楠在二季度没有加仓,分别位于第六大重仓股、第十大重仓股。

整体来看,萧楠代表产品的前十大重仓股总占比为73.47%,较之一季度,降低了1.35%(数据来源:Wind)。在行业配置上,涉猎食品饮料、农林牧渔、家用电器、汽车,但白酒依旧是其重仓方向。

二季度,萧楠调整了食品饮料板块的持仓结构,加大了一些“次新”消费品的配置力度。萧楠称,“这些公司经过过去几年行业周期波动和格局变化的检验,已经证明自己是品类中的领导者。”

同时,在汽车板块,萧楠继续增加了对汽车零部件公司的投资强度,重点增配了在行业格局变迁中重要性、稀缺性上升的公司。萧楠表示,“尽管汽车板块中整车的表现远好于零部件,但我们更多的考虑公司内生的变化而不是景气周期变化,加之对估值水平的担忧,我们没有增加配置。”

此外,萧楠还增加了家居行业的相关配置,经过长期跟踪,萧楠发现,看似同质化竞争的行业,正悄然发生变化,一些企业的能力正在显著超越对手,未来不排除出现从量变到质变的机会。

大幅增持银行 加大养殖投资

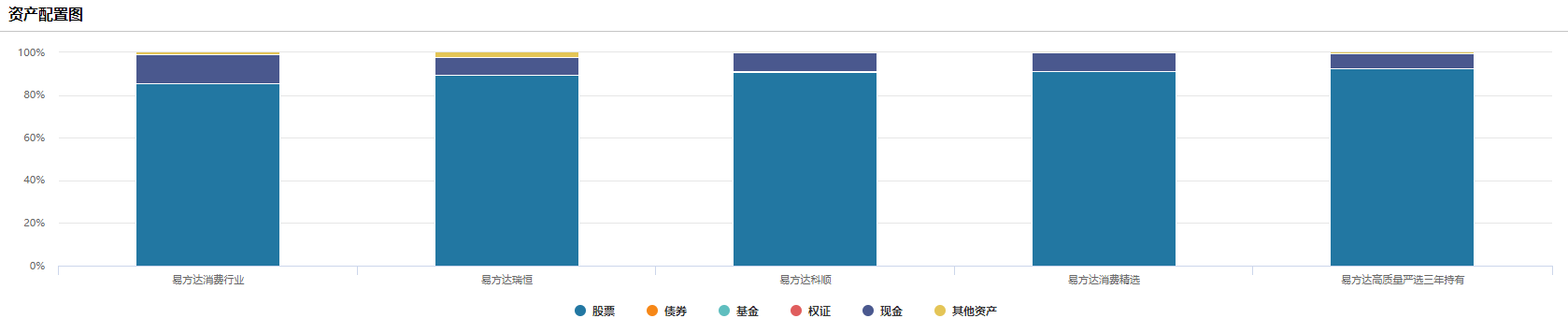

对于资产配置,在萧楠目前管理5只基金中,有3只股票仓位有所降低,2只股票仓位有所增加,但均保持在85%以上,依旧保持高仓位运行。

(萧楠基金资产配置,数据来源:Wind)

除代表产品以外,萧楠对其它产品也有着不同程度的调整,其中对1只灵活配置型基金的调整,引起了市场的大量关注。

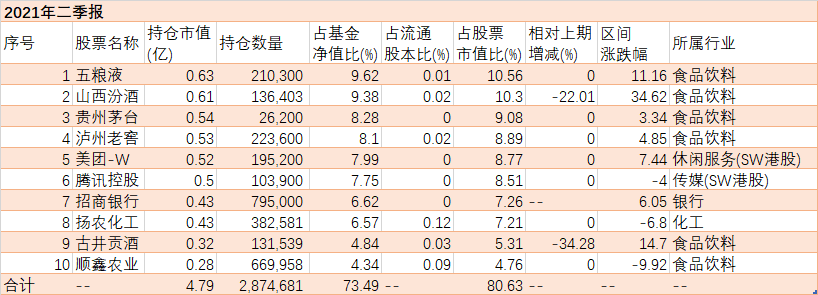

(萧楠灵活配置型基金2021年二季报,数据来源:Wind)

具体来看,与代表产品类似,萧楠对这只灵活配置型基金中的山西汾酒、古井贡酒有所减持,持仓数量分别降为13.64万股、13.15万股,相对上期分别降低了22.01%、34.28%。

从该产品的股票仓位上看,萧楠在A股市场及港股市场分别保持68.64%及22.50%的配置比例,与一季度相比变化不大。

从板块配置来看,二季度,在对白酒等消费板块继续保持较高配置的同时,萧楠大幅增持银行板块,这是该只基金成立以来,前十大重仓股中首次出现银行股。他表示,自己重点配置具有稳健负债业务、同时也是国内财富管理行业优秀代表的相关标的。

此外,萧楠继续加大了对养殖板块的投资,农、林、牧、渔业行业板块配置占基金资产净值比例达到1.88%,而一季度该行业配置比重为0。不过猪价在二季度持续下跌,超出其预期。萧楠坦言,此次调仓从效果看并不理想,但自己并不担心。“猪价的下跌超出我们之前的预期,但我们并不担心相关标的的长期空间,相反,每一次行业低谷,都是优质企业扩张、竞争对手停滞倒退的弯道。”

萧楠还称,去年布局的一些低估值标的业绩表现一般,其中的原因除了市场风格,更多的是公司本身摆脱现有困境的努力还没有出现预期效果,好在在这类标的的仓位并不多。他总结道,过多的左侧投资的确会严重降低投资效率,因此二季度适当做出了调整,将这类公司替换成估值同样便宜但更具备新增长动力的公司。

相信企业价值 做好投资平衡

回顾二季度,萧楠称业绩表现一般,其中有市场风格的问题,也有一些重仓公司在发展过程中遭遇阶段性困难的影响。一方面,萧楠相信企业价值最终会得到市场认可;另一方面,也会更关注重点标的在治理结构、经营管理上的发展阶段,做好仓位、投资周期和低估程度之间的平衡。

有关未来投资,萧楠有如下看法:

在消费领域,预期未来次高端白酒将会迎来一波行业扩容;

在新能源领域,萧楠相信新能源的本质是技术革命而不是资源占有。所以投资不仅基于行业潜在的空间,更基于公司持续进步、持续领先的能力;

在互联网领域,对行业的规范管理有利于企业的长期发展。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-07-26 17: 23

2021-07-23 15: 37

2021-07-23 14: 30

2021-07-22 20: 29

2021-07-21 20: 23

2021-07-20 20: 29