编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

8月2日,市场突然掀起了对公募不老传说朱少醒的热议,起因在于当日“榨菜茅”涪陵榨菜股价创下年内新低,盘中一度跌超8%。此轮大跌,与该公司中报业绩不及预期有关。

而朱少醒的代表产品,却在二季度逆市增持“榨菜茅”562.01万股,增持比例达62.42%。此外另一位明星基金经理刘彦春也大手笔增持。这位明星老将此番“抄底”举动,让不少网友直言不解。

实际上,“抄底榨菜茅”事件是朱少醒二季度以来操作思路的缩影。他在二季报中指出,当下市场机会主要来自两个方向。其中之一便是在大幅回撤的核心资产中,找出未来业绩保持强劲的公司,其股价有回到前期高点的投资机会。

二季度,朱少醒继续维持分散投资、高仓运作的策略,其代表产品业绩也同步反攻。同时,行业配置均衡,增持能源、锂电池、半导体、酒类等板块标的。

关于后市操作,朱少醒依旧维持年初的判断,将继续在优质股票里寻找价值,去翻更多的“石头”。他重新提及了自己在年初的表态:“把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。”

或许对这位从业15年,见证了A股多轮行情起伏的老兵来说,今年跌宕起伏的市场在过往的投资经历中,只算是一幕小插曲罢了。

本期【调仓风向标】,基金君将为大家详解富国基金明星基金经理朱少醒的二季报及其调仓变化。

集中度降至十年最低 逆市加仓白酒双龙

用16年打造一只誉满天下的产品,公募老兵朱少醒为人熟知的便是出色的业绩和专一的定力。今年以来,在持续震荡的市场中,朱少醒表现稳健,其代表产品在一季度回撤控制较好,二季度顺利抓住市场反弹机遇,当季收益率达7%。

同时,上述代表产品的基金规模也持续攀升。数据显示,截至二季度末,该基金规模达445.56亿元,规模相比一季度增长17.26%,这只基金已连续10个季度规模出现了抬升,这也让其成为目前市场上第二大的主动权益基金,仅次于易方达张坤的蓝筹精选。

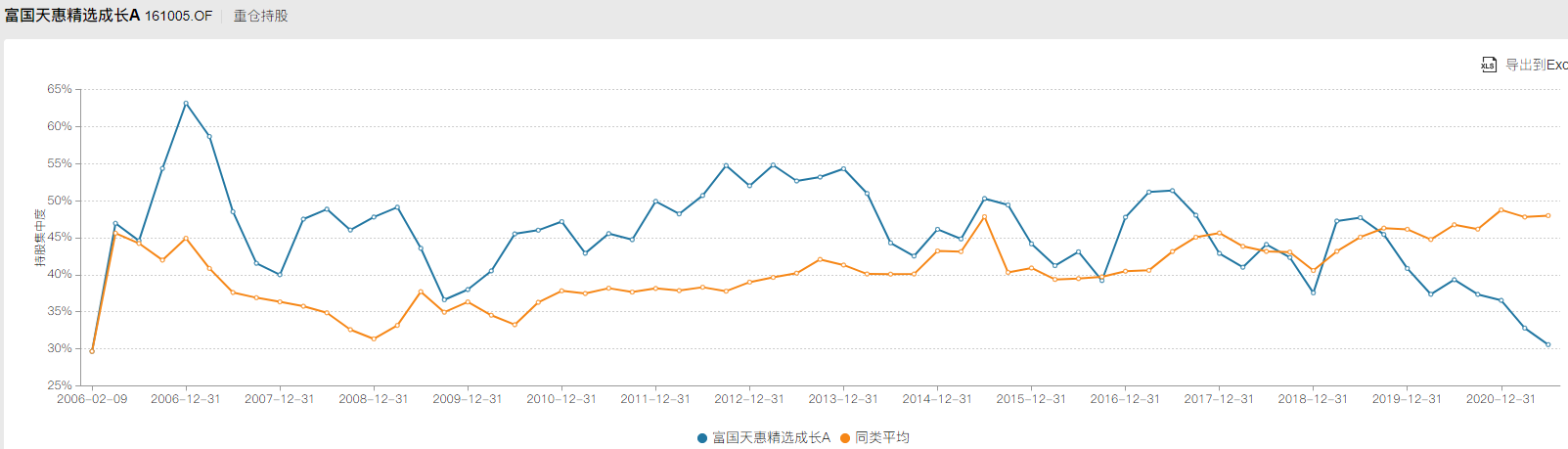

在具体的投资操作上,朱少醒继续维持分散投资、高仓运作的策略,权益仓位占比达93.77%,但持股集中度却打到了其任内第二低的位置。

事实上,分散持股是朱少醒控制产品风险的常规操作,每当市场情绪进入阶段性低点时,他就会开始降低组合的集中度进行防御。

朱少醒这一轮对于集中度的调整最早开始于去年年中,其代表产品的前十大重仓占比,从2020年二季度的39.32%,降低至今年二季度的30.55%。而上一次朱少醒将持股集中度降至30%附近,还是在2006年这只基金刚建仓完成的时候。

(数据来源:Wind)

从仓位的调整中,也能在一定程度上看出朱少醒对于后市的谨慎。在去年底召开的富国基金年度策略会上,朱少醒就表达过此类观点:“过去两年的市场收益率非常好,但我认为,大家不能把非常好的市场收益率当成对未来预测。在未来的权益市场去获取收益的难度,对基金管理人的挑战更大。”

除了分散持股外,在行业配置上,朱少醒同样保持了均衡,二季度重点关注了酒类、半导体、锂电池、能源等板块。

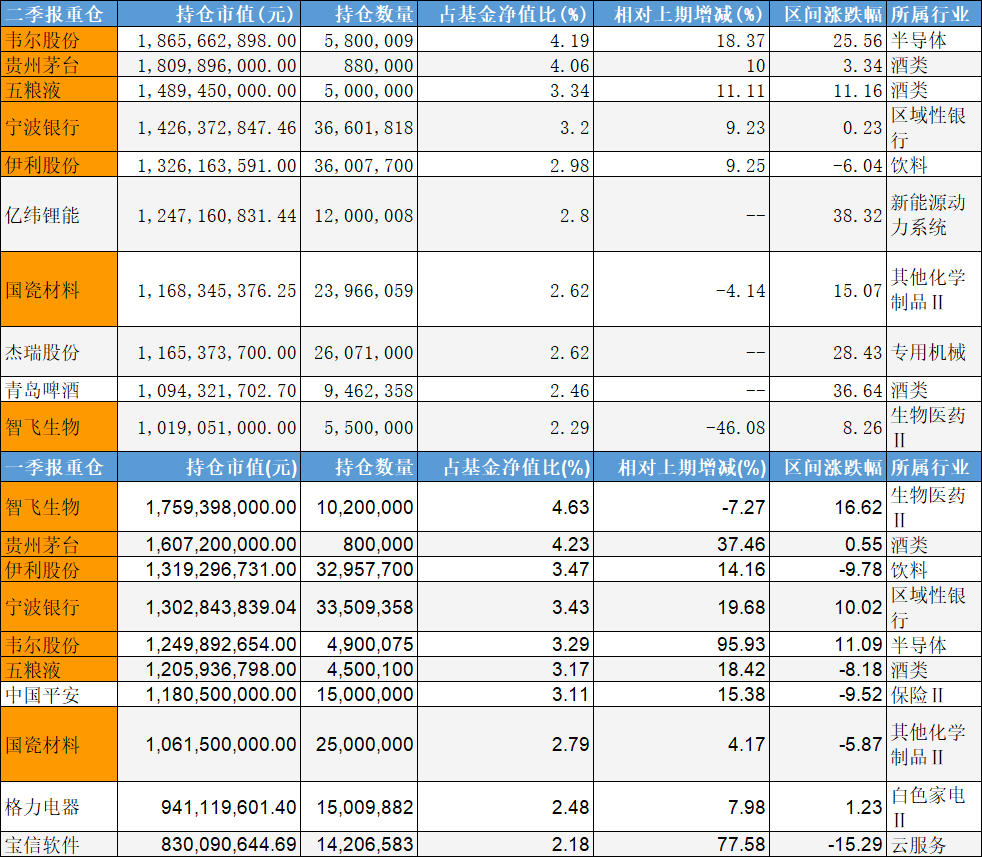

根据代表产品二季报披露显示,前十大重仓股分别为:韦尔股份、贵州茅台、五粮液、宁波银行、伊利股份、亿纬锂能、国瓷材料、杰瑞股份、青岛啤酒、智飞生物。

(数据来源:Wind)

具体来看,该基金重仓组合在二季度调换了三只个股,其中亿纬锂能、杰瑞股份、青岛啤酒成为新晋重仓标的,而对应被调出的标的分别是格力电器、中国平安、宝信软件。

其中亿纬锂能作为锂电池板块热门话题股,一时风光无限。截至8月3日,该股年内涨幅达35.18%。二季度朱少醒重仓持有该股一千二百万股。作为高景气成长方向热股,不少机构也表示中期看好该公司表现。

除了亿纬锂能,朱少醒另一个需要注意的操作,便是对酒类板块的增持。

首先,啤酒龙头青岛啤酒成为其新进重仓标的,而近期持续调整的白酒双龙,贵州茅台与五粮液也均有增持,其中茅台获增持8万股,五粮液获增持近50万股。在不少资金大幅“戒酒”,持续撤离白酒板块的时刻,朱少醒的逆市加仓令市场玩味。

此外,连续三个季度稳坐头号重仓交椅的智飞生物,则被朱少醒大幅减持450万股,险些掉出重仓组合。取而代之则是韦尔股份,该股在二季度持仓数量从490万股增至580万股,成为该基金头号重仓股。

据悉,韦尔股份是半导体图像传感器(CIS)龙头公司,业务包括半导体产品设计和分销,是华为、小米、VIVO、OPPO、奔驰、奥迪、海康威视一批名企的供应商。

朱少醒在二季报中表示,市场机会主要来自两个方向:

一是,前期较冷门公司,业绩表现出色的呈现出业绩和估值双升的投资机会。

二是,过去大幅回撤的核心资产中,业绩保持强劲的公司,股价回到前期高点的投资机会。

实际上,朱少醒代表产品的头号重仓股,占基金净值比也仅为4%,这也意味着部分个股及板块的大幅波动调整,对产品净值影响会在可控范围内。

翻更多的“石头” 耐心收集优秀公司

2021年转眼已过去一半,回顾上半年的行情,开年后“核心资产”先是快速上涨,然后大幅度下跌,一季度指数回调显著。

彼时,朱少醒认为,市场对优质公司估值的部分透支有所反应。而一季度,朱少醒已对市场的极致程度有所担忧,所以提前在公司质地和对应的估值合理性上做了一些平衡。

在他看来,公司质地与估值的平衡十分重要,优质个股和大家耳熟能详的明星股不应该是完全等同的概念,一季度的市场下跌正是由于部分明星股估值被透支。

在此背景下,朱少醒提出了今年的投资主线,致力于在优质股票里寻找价值,去翻更多的“石头”。

此刻,朱少醒更像是一名“集邮者”或是“收藏家”,在各类高景气度的赛道中,翻找“石头”,耐心收集着业绩强劲的优质公司。

在年初富国基金的年度策略会上,朱少醒也说到:“我的产品已经存续15年了,累计收益差不多是20倍。持有人一半应该都是挣钱的,但实际上,数据分析结论有点吃惊:相当一部分持有人没怎么挣钱,甚至有部分持有人是亏损的。”

但不仅仅是持有人,朱少醒认为,自己也不擅于对非常短期市场涨跌做出判断。

他在二季报中再次强调:“我们并不具备精确预测市场短期趋势的可靠能力,而把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。”

所以不论是对于持有人,还是对于自己,朱少醒都希望能够坚守长期投资,努力发掘具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。

他指出,投资者需要用更长远的现金流贴现视角来评估优秀企业才能过滤掉太多的短期波动干扰。

朱少醒认为,具有良好“企业基因”的标的,有更大的概率能在未来为投资者创造价值,分享企业自身增长带来的资本市场收益是成长型基金获取回报的最佳途径。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-05 20: 19

2021-08-05 19: 31

2021-08-04 19: 32

2021-08-03 20: 14

2021-08-03 10: 21

2021-08-02 16: 45