编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

拥有21年投研经验、14年公募基金管理经验的周蔚文,是业内不可多得的“常青树”。在成为基金经理之前,周蔚文做过近7年的研究员,涉足多个行业,不仅做过宏观研究,也做过公司实地调研。“不是在调研,就是在去调研的路上”就是对他最好的诠释。

二季度,周蔚文增配了化工、银行、航空等低估值板块,对有色金属、食品饮料板块的个股有所减持。

本期【调仓风向标】,基金君将为大家详解中欧基金明星基金经理周蔚文的二季报及其调仓变化。

大幅减持有色金属 增配估值低位行业

从最新调仓动向来看,二季度周蔚文继续保持均衡配置,积极挖掘投资机会,关注未来多年景气持续向好的新兴行业,以及市值与景气处于低位的行业。

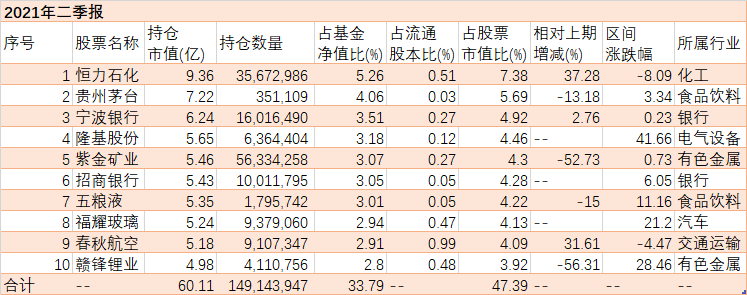

(周蔚文代表产品2021年二季报,数据来源:Wind)

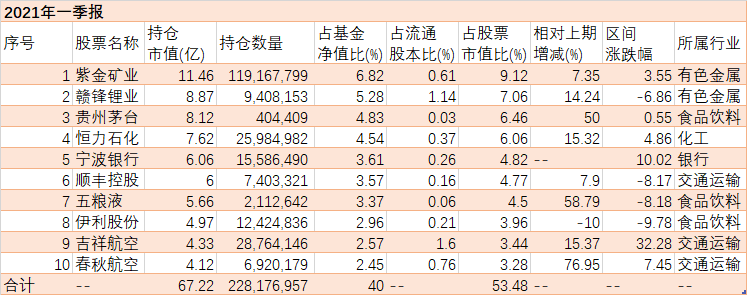

(周蔚文代表产品2021年一季报,数据来源:Wind)

具体来看,二季度,顺丰控股、伊利股份、吉祥航空退出周蔚文代表产品的前十大重仓股,取而代之的是隆基股份、招商银行、福耀玻璃。

恒力石化被周蔚文加仓至第一大重仓股,持仓数量降至3567.3万股,占基金净值比5.26%,相对一季度增加了37.28%。该股于2020年二季度首次进入周蔚文代表产品的前十大重仓股中,随后一路加仓,为周蔚文的代表产品带来了不错的收益。

此外,周蔚文对宁波银行、春秋航空也有不同程度的增持,分别升至第三大重仓股、第九大重仓股。持仓数量分别升至1601.6万股、910.7万股,相对一季度分别增加了2.76%、31.61%。

对于一季度的第一大重仓股紫金矿业、第二大重仓股赣锋锂业,二季度周蔚文均有大幅减持,相对一季度分别减少了52.73%、56.31%,生生砍掉大半仓位。

不同于一季度的大幅加仓,对于长期持有的贵州茅台、五粮液,周蔚文在二季度则有所减持,相对一季度分别减少了13.18%、15%。因对其它个股均有调整,贵州茅台的排名不降反升,成为第二大重仓股,五粮液仍是第七大重仓股。

回顾一季度,周蔚文在二季报中表示,伴随全球经济确定性复苏而来的流动性收缩预期犹如达摩克利斯之剑一般始终悬挂于市场参与者的头上。今年2月中旬到3月下旬,美国10年期国债收益率快速上行,引发了全球对美联储紧缩货币的担忧。

A股市场也出现较大调整,但4月之后,美元指数走弱,国债收益率下行,流动性紧缩的阴云随之散去。国内虽然社融增速出现较快下行,但货币政策却保持了相对宽松,市场流动性合理充裕。

周蔚文指出,与之相对应,一季度从新能源、医药、TMT等板块中撤离的资金出现回流,市场的风险偏好重回成长类股票,而银行地产等低估值板块再受冷落。

持股集中度大幅下降 关注景气持续向好的新兴行业

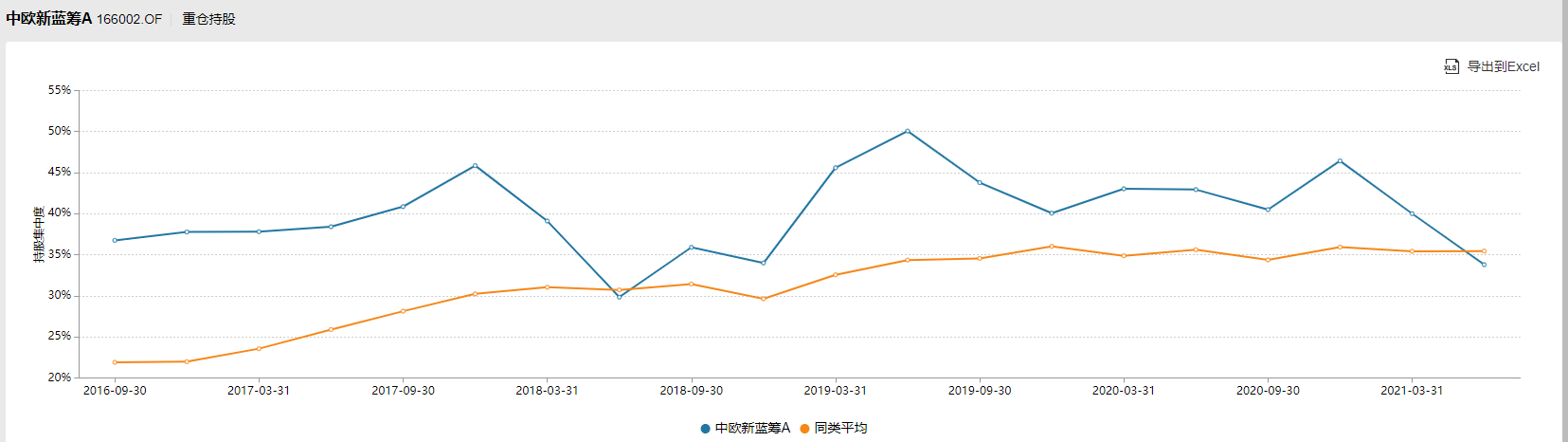

值得注意的是,二季度周蔚文代表产品的持股集中度降至33.79%,与一季度相比,有明显减仓。拉长至5年来看,周蔚文仅在2018年二季度末将持股集中度降至30%以下,而2021年二季度末的持股集中度几乎已是近5年来最低。

(周蔚文代表产品近5年持股集中度,数据来源:Wind)

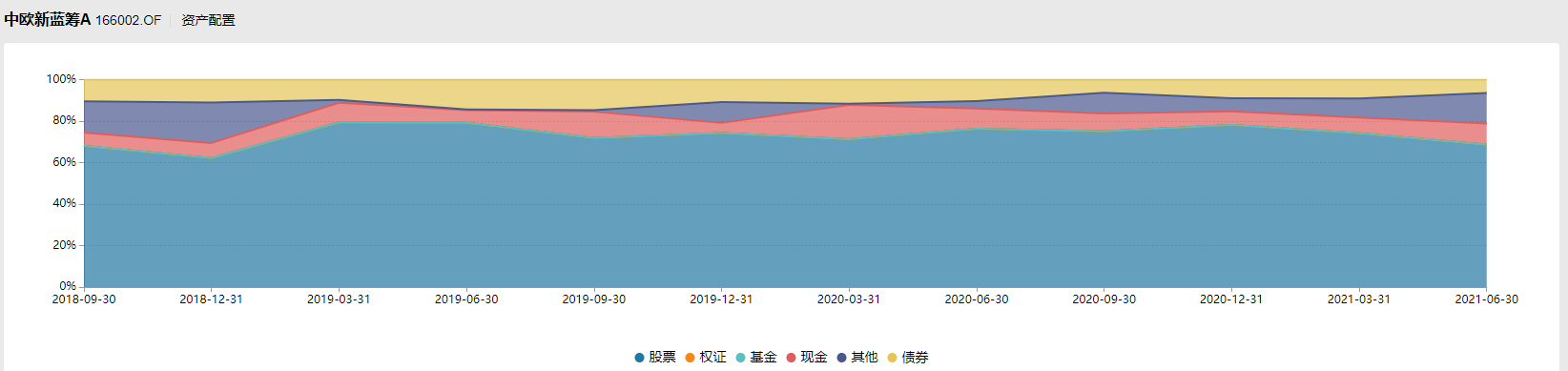

同时,周蔚文对该产品的股票仓位也有调整,二季度末股票仓位为68.55%,与一季度末74.13%的股票仓位相比,有明显降低。综合周蔚文代表产品近3年的的股票仓位来看,大多在70%-80%之间浮动。

(周蔚文代表产品近3年资产配置,数据来源:Wind)

而周蔚文管理的其它4只基金,也对持股集中度,股票仓位有不同程度的下调。在近期接受中国基金报记者的采访中,他表示,“希望几年做一次比较有效的调仓。做选时很不容易,去年四季度,我就觉得今年可能得减一次仓。”而二季度持股集中度和股票仓位的同时下调,恰好与他所言相印证。

回顾二季度,周蔚文对基金业绩弹性较弱的原因进行了反思。他表示,主要是组合中配置了较多受疫情影响大,估值仍处于低位的板块。但由于市场流动性好于预期,市场偏好出现了变化,同时国内部分地区疫情出现反复,导致部分行业的复苏速度不达预期。

有关未来投资,周蔚文称,自动驾驶、物联网、AI、云计算、创新药、创新医疗器械、医疗服务、教育等行业,大部分估值偏贵。对于这些未来多年景气持续向好的新兴行业,他可能会做好研究,在未来更合适的位置增持。

周蔚文还指出,虽然国内疫情出现零星反复,但经济活动回归常态的趋势不可逆转。餐饮、酒店、旅游、航空、博彩、银行、地产等受疫情影响大且估值还处于低位的行业,在未来一定时间内投资的性价比更高。

“我们尽力寻找未来行业好转的中长期机会,在合适的价格买入受益行业好转而业绩高增长的股票,尽力创造更大的超额收益率。”

相信企业长期价值 消费行业仍有机会

在近期接受中国基金报记者的采访中,周蔚文坦言,股市充满了诱惑和误导,有些股票短期涨得很好,但长期看根本没有那么大价值;有些股票可能一段时间一直在跌,但以后却很有价值。作为职业投资人,通过深入研究,能领先别人发现这种反差,发现市场无效带来的投资机会,感觉挺好的。

周蔚文强调,做投资,对长期价值的信仰很重要,要研究清楚行业的景气变化,以及公司的长期价值,而不是只看短期。

截至2021年6月30日,周蔚文在管基金5只,总管理规模合计504.59亿元,较一季度增长5.7%。(数据来源:Wind)

面对日渐增加的管理规模,周蔚文表示,“管理规模大了,要考虑流动性问题,相对来讲肯定会有点不利。发现一个好公司,可能买不进去,即使买进了,也可能不好出来,而且买太少,占比很低,对基金贡献也比较小。”

“所以,管理规模越大,做投资就要越简单、越纯粹,只要看企业的长期价值。”

对于大消费行业的投资,周蔚文认为,“从长一点的时间维度看,大消费行业还有机会。对优秀消费品公司的长期竞争力有信心,它们每年业绩都会有较好的增长,市盈率高一些很正常。”

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-06 20: 47

2021-08-06 17: 29

2021-08-05 20: 19

2021-08-05 19: 31

2021-08-04 19: 32

2021-08-03 20: 14