近期,基金三季报进入密集披露期,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

10月26日,银华旗下基金公布三季报,素有业内“金句王”之称的百亿基金经理焦巍再次受到各方的瞩目。本次焦巍的“小作文”短小精悍,充满了对上一季度持仓操作的深刻反思,值得研读。

在三季报的一开头,焦巍便抛出了发自肺腑的“灵魂四问”:

是否以ROE选股的好公司好商业模式逻辑被破坏了?

时间的朋友是否要让位于政策的朋友?

商业模式是否要被所谓的德国式道路颠覆?

消费医药真的要为制造业让位吗?

这位证券从业超20年,经历了多轮牛熊转换的“沙场老将”在今年刚刚经历茫然,又陷入焦虑。

去年“大丰收”的喜悦还未消散,今年开年一季度,和大多数基金经理一样,焦巍也没能逃过市场的“当头一棒”,其代表产品在一季度收益告负,以-6.14%的成绩不敌大盘。二季度,该产品却“急转直上”,以32.64%的收益率领跑市场。可焦巍并未沉浸在收益的喜悦中,更多的是对于上涨的茫然和拓展自身能力圈时候的迷惑。

但茫然还未结束,紧接着三季度,市场的极端分化和一些噪音使得他对自己的选股逻辑产生了怀疑,最终只在三季度尾交出了-17.23%的答卷。

就像他在三季报中所说的:“过去的 2021 年三季度是本基金管理人历史上仅次于2016年熔断后最为焦虑的时间段。”

短短1300多字的内容,不难看出焦巍在这几个月中备受煎熬。但最终他还是得出了一个结论:“所有的焦虑都是因为自身知识结构不足,而不是所谓的政策破坏逻辑或者商业模式颠覆。”

本期【调仓风向标】,基金君将为大家详解银华基金明星基金经理焦巍的三季报及其调仓变化。

坚定“喝酒吃药美容” 增加头部品种集中度

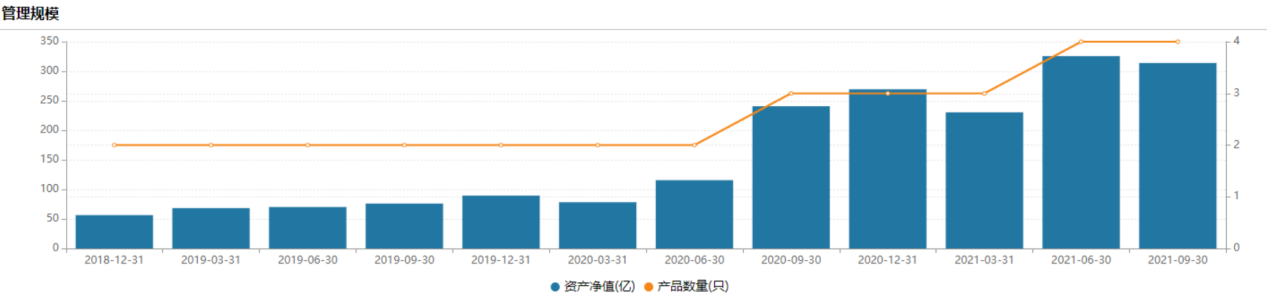

截至三季度末,焦巍在管产品规模达313.99亿元,较上一季度变化不大,仅降低了11.64亿元。

(数据来源:Wind,截至2021年10月27日)

在管产品数量仍为4只,但值得注意的是,此前他在管的一只成立于2018年6月的发起式基金银华国企改革虽业绩出色,但因基金合同生效满3年资产净值却仍不到2亿元被迫清盘,截至清盘前,该只基金规模仅为0.29亿元。与之替代的是,今年9月,焦巍新发了一只偏股混合型基金——银华富久食品饮料精选。

不过不得不说,撑起焦巍在管资产规模的还是他的代表产品银华富裕主题基金,截至三季度末,该基金规模为244.23亿元,较二季度末的256.41亿元略微缩减了12.18亿元。

从股票仓位来看,这已经是焦巍今年第二次下调仓位,由二季度末的87.96%再降至85.41%。

(数据来源:Wind)

在持股集中度方面,焦巍仍然坚持任正非的“范弗里特弹药量”理念,在行业和个股配置中较为集中,敢于重仓,绝不在“战略主攻方向”以外浪费资源。当前他的代表产品银华富裕主题基金的前十大重仓股的持仓占比已达到73.24%,远远高出基金经理的平均水平。

持仓组合方面,自上一季度提出“男人的胃、女人的脸”以来,本季度继续延续上一季度的配置思路聚焦“喝酒吃药美容”,并未对重仓股票进行较大“换血”,但却对重仓股内部各股的持股数量进行了较大的改动。

具体来看,截至三季度末,该基金前十大重仓股分别为泰格医药、药明康德、山西汾酒、贵州茅台、片仔癀、酒鬼酒、重庆啤酒、通策医疗、贝泰妮、爱美客。

(数据来源:Wind)

本次调仓结束后,医药取代白酒成为焦巍的“心头最好”,尤其是泰格医药由二季度末的第五大重仓股一跃至第一大重仓股,目前持仓数量达到了1280.58万股,药明康德紧随其后,由第三大重仓股上升至第二大重仓股,目前持1427.01万股。

尽管白酒不再是焦巍的“TOP2”,但却是焦巍加仓最多的行业。其中山西汾酒增仓40%,酒鬼酒、贵州茅台也增仓超20%,重庆啤酒由于只增加了4.53%,由二季度末的第一大重仓股降至第七位。

较二季度末,该基金前十大重仓股中只有贝泰妮的股票数量保持不变,同时焦巍又大幅增仓爱美客81.62%,使其成功加入前十大重仓股,而此前的第十大重仓股康希诺,则已被挤出榜单。

减少噪音干扰 增加长期绝对回报

三季报显示,银华富裕主题基金份额净值增长率为-17.23%,业绩比较基准收益率为-5.07%。其前十大重仓股全线飘绿或许是该基金在三季度期间的表现均不尽如人意的原因。但较于操作,三季度中他更是花费了大量的时间用于研究、阅读、交流和思考,并最终得出了一个结论,好在“我们赖以为生的基本准则并没有被颠覆”。

他分析,在疫情率先复苏又率先调整之后,国内的消费确实阶段性落后于出口带动的制造业,而基数原因更放大了这一趋势。鉴于市场的大部分资金是基于景气度逻辑进行运动投资,消费和医药在这种变化面前只是反应了自身的阶段性数据落后而已,并非被政策打压或者抑制。

与此同时,市场需要为自身的季节性迁移寻找理由,没有阶段性亮点的优质公司在这段政策和市场的磨合期需要为过去两年的高估值调整而已。

在其赖以为生的基本准则并未被颠覆的前提下,需要的是扩展自己的知识结构和覆盖宽度,去理解宏观经济的变化和将选股的逻辑向其他行业符合准则的公司蔓延。

在反复思考中,焦巍得出了第二个结论:所有投资策略都是有弱点的。这也使得他的心境豁然开朗,恢复了坚守长期价值投资的信心,并决定以更加坦然的心态对待投资标的的起伏,就像在认清生活的残酷真相后仍能积极热爱生活一样。

“任何一种操作模式和投资思维都会面临阶段性的功效放大或者失灵。不必在其功效放大时盲目自信,也完全没有必要在其阶段性失灵时如丧考妣失去信心。”

焦巍认为,以 ROE 模式选择优秀商业模式公司的投资,在现阶段很可能确实面临一定时间内的落后。这有疫情带来的报表基数原因,有市场向政策免疫行业拥挤的原因,也有技术变迁带来边际爆发成长的新投资方向的可能。

但在比较分析了过去这段时间和历史上一些时段之后,焦巍发现,有两次石油危机时期比较相像。而当时的市场都经历了极端性的消费和医药的不振,同时伴之是采掘公用事业的景气。最后以新的技术带动市场走出危机而告终。在这期间,风格上又常常以小盘股对大盘股的超额收益出现。

焦巍在三季报中提到的最后一个结论是:通过简单有效而有纪律的决策,减少噪音干扰,追求长期绝对回报。这也是在后市操作中他要努力的方向。

从焦巍的管理风格和产品的持仓组合来看,三季度业绩再度下跌,与他的将产品的重仓集中在白酒、医美、医疗等行业,较少配置科技领域标的有着密不可分的关系,而这些行业也往往都在互联网时代由于某种因素被弱传播的声音所打击或干扰,市场情绪则更倾向于放大这种传播而不是理性的分析,这是人类的动物性使然。

而焦巍也在近年来愈发密集的市场波动和极致的市场分化中意识到,选股模式不应局限在消费和医药的固有领域。

焦巍反思,在这一轮调整中,组合最大的损失来源是一些医药的二线标的给带来的回撤巨大,但又确实面临了政策带来的基本面可能变化使他不知所措。

有鉴于此,他提出投资阵型在逐步向蝌蚪型转移,即一方面在调整中增加了头部品种的集中和持仓比重;另一方面,在科技和高端制造方面试图有所破局,用较轻的仓位进行了一些覆盖。

“相对于市场巨大的成交量和信息噪音,本基金管理人从众多错误中意识到需要更注意决策卫生的作用。即通过简单有效而有纪律的决策,减少噪音干扰,增加长期绝对回报。”

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-29 13: 15

2021-10-29 10: 54

2021-10-28 10: 33

2021-10-28 10: 25

2021-10-27 19: 28

2021-10-27 19: 24