编者按:近期,基金三季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

自二季度跻身“500亿俱乐部”后,银华基金明星基金经理李晓星受到了越来越多的关注。10月26日,他所管理的产品公布了三季报,在季报中,他用近5000字的内容回顾了前三季度的市场走势并详细分析了对各个行业的看法与相应的操作策略。

李晓星对于四季度整体乐观,他认为市场出现整体的系统性风险的概率很低,结构性机会依然显著,积极的主动选股会有明显的效果。

本期【调仓风向标】,基金君将为大家详解银华基金明星基金经理李晓星的三季报及其调仓变化。

坚定“消费+科技”不动摇 高仓位内部大规模调仓

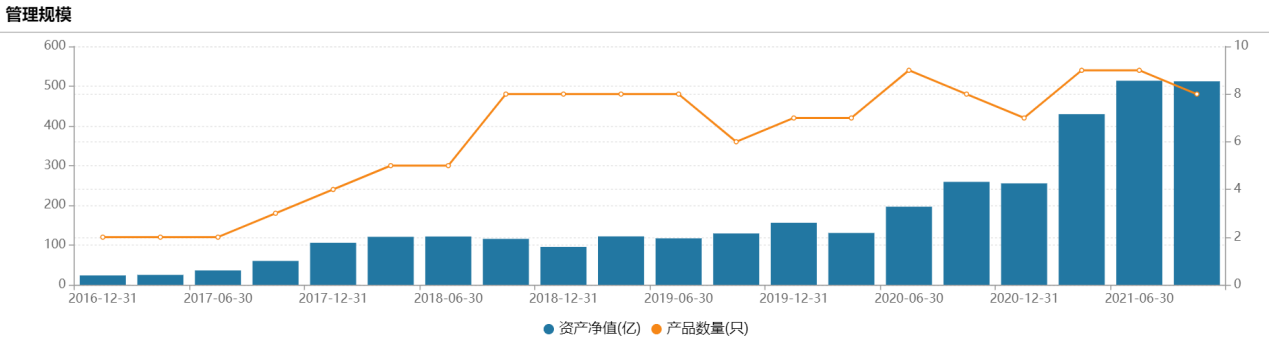

截至2021年三季度末,李晓星在管产品规模变化甚微,仅由513.66亿元下降至512.19亿元,略微缩水1.47亿元,但在管产品却由9只变为了8只。于今年一季度成立的两只新基金,则分别以147.46亿元和115.81亿元的规模占据李晓星管理产品规模的“大头”。

(数据来源:Wind,截至2021年10月26日)

尽管三季度市场跌宕起伏,但是李晓星还是保持着一直以来的高仓位运作,在行业选择上,配置较为均衡,兼顾科技与消费,重点配置了新能源、电子、医药、传媒、有色金属等行业,精选高景气行业中高增长的个股。

在李晓星当前管理的8只基金中,有3只在第三季度股票仓位进一步提升,5只下调了仓位。其中定开代表产品增幅最多,相比二季度末91.02%的股票仓位上升4.46%至95.48%,股票仓位占比突破95%,其余7只基金的股票仓位占比也均超过90%。

(数据来源:Wind,截至2021年10月29日)

持股集中度方面,除个别2只基金外,李晓星所管理的其余6只基金均或多或少地减少了持股集中度。其中二季度唯一一只持股集中度超过60%的基金也由61.30%降至57.86%,而唯一一只三季度持股集中度低于50%的基金,由二季度末的55.44%降至49.54%。

在持仓组合上,虽然李晓星仍然延续一贯思路,在科技和消费两大领域内布局,但除宁德时代和药明康德两大重仓股坚定不动摇外,十大重仓股中的其余股票均经历了不同程度的“换血洗牌”。科技板块中,他重点聚焦新能源、半导体、互联网中的细分投资机会,消费板块中,他大举加仓医药,并适当调整了可选消费的个股持股比。

具体来看,根据三季报披露,李晓星管理时间最长的基金,其前十大重仓股分别为:宁德时代、赣锋锂业、分众传媒、比亚迪、科达利、三峡能源、兆易创新、通威股份、北京君正、汇川技术,前十大重仓占比合计达54.44%。

(数据来源:Wind)

作为一只以科技成长股为主要投资标的的基金,相较于二季度末,韦尔股份、恒生电子、广联达与卓胜微四只芯片、软件股跌出该产品的前十大重仓行列,取而代之的是比亚迪、科达利、三峡能源、北京君正这四只以新能源为主的股票。

据了解,三峡能源是一家集中连片规模化开发海上风电的新能源公司,其控股股东三峡集团刚于今年10月22日与宁德时代签署战略合作框架协议。双方将围绕构建以新能源为主体的新型电力系统,充分发挥各自优势,积极拓展国内业务合作渠道,携手开拓国际市场。

而仍在十大重仓股之内的宁德时代、赣锋锂业、分众传媒、通威股份、汇川技术也受到了不同数量的减持,其中减持幅度最大的是赣锋锂业,相较上一季度减持了44.53%,其次是汇川技术,直接跌落至十大重仓股之末。李晓星增持幅度最大的是兆易创新,相较上一季度增持了24.26%。

从另一只李晓星在管代表产品来看,以消费股持仓居多的代表基金,其前十大重仓股也有一半被进行了替换。五粮液、泰格医药、分众传媒、晶澳科技、康龙化成跌出前十名,比亚迪、凯莱英、药石科技、三峡能源、赣锋锂业成为新晋重仓股。

(数据来源:Wind)

值得一提的是,在白酒股中,李晓星对五粮液和贵州茅台进行了减持,却增加了山西汾酒24.99%的持股比。除此之外,该只基金本季度增持比例最多的是赣锋锂业,以39.05%的增幅一跃进入前十大重仓股。

从复盘量化分析的结果来看,李晓星较为擅长的新能源和消费板块在这几个季度中确实为组合贡献了很大的超额收益,而医药在过去几年交了不少学费后,从去年也逐渐开始成为其稳定超额的来源。

但他同时也提到,这两年重仓的板块中,有些效果并不好,抛开行业政策变化以及预期变化带来的估值大幅波动的原因,其自身的能力圈尚未把这些板块变成具有大幅超额收益的行业。

也正如李晓星所说,三季报数据显示,李晓星在管基金中,除一只产品录得11.51%的收益率外,其余基金的表现均不甚理想。

“没有什么是永恒的,投资的环境也是一直在变的。”李晓星坦言,“过去业绩的优秀更多是因为投对了契合时代发展的行业和公司。”

因此,作为基金经理,李晓星强调了自我迭代的重要性。只能不断总结经验教训,不断迭代自己的知识结构,才能最终赚的是能力的钱而不是市场的风或者运气的钱。

“投资上总会犯些认知上的错误,今天的伤痕也会成为明天的盔甲。” 李晓星表示,他会继续加强上述领域的研究和调研,深耕产业,希望在未来把他们变成超额的稳定贡献领域。

四季度整体乐观 最看好的仍是新能源板块

展望2021年的这场比赛的“最后一小节”,李晓星在三季报中写道:“我们对于四季度整体是乐观的,四季度不存在大跌的基础,最悲观的情况是一个以时间换空间的季度。而且随着保增长的政策逐渐体现效果,我们对于明年一季度会更加乐观。”

不过具体分析四季度的权益市场,有好的方面,也有坏的方面。好的方面在于:地产市场、中美贸易关系、疫苗和特效药的进展都是非常向利于经济恢复的方向在走,同时管理层推出的一些“保增长”措施也使得流动性较为宽裕,市场出现系统性风险的概率较低,结构性机会显著。

坏的方面是:一些公司的短期业绩可能会不达预期,而资源品的价格高企也会对未来的通胀会带来隐忧。一些景气度比较高的行业,或许会出现交易拥挤的问题,且当出现一些新的景气度上行的行业的时候,可能会有资金抽离的情况。因此如何把握结构性机会,挑选个股成为四季度的重中之重。

在三季报中,李晓星花了大量的篇幅来分享他对各个行业的看法与判断。

新能源板块是他最看好的行业。在李晓星看来,现在新能源行业正处于一个无论是政策面还是基本面都非常良性的环境当中,相比于业绩预期过高的电动车上游,中游制造业的技术进步降本能力被市场有所低估。

在新能源内部,新能源运营商也是其三季度增持的重点行业。他认为,电力的短缺以及石油、天然气和动力煤价格的持续上行,以及高层近期出台的电力市场化的调节方式都使得新能源运营企业的资产得以重估。

5G 产业链中,李晓星主要看好半导体的细分投资机会,虽然行业本身具备一定周期性、阶段性会受到中美贸易预期变化带来的估值波动,国产替代仍是中长期明确的产业趋势。

上述行业外,由于面向企业端的数字化、智能化转型是大势所趋,他还认为安防产业链相关公司的业绩增速和估值具备较好的匹配度。

对于消费板块,李晓星认为,随着估值回调到合理位置,基本面见底回升,消费在四季度会逐步走强,总体而言经过调整后的消费板块机会比风险大。在持仓上他会更加集中,优选景气度、业绩和估值匹配的个股。中长期依然看好具有强大品牌力的高端白酒、具备不断提升市占率的餐饮供应链企业,以及国潮势能强劲的国产体育服饰品牌。

而医药板块在三季度经历大调整后迎来了小反弹,李晓星表示将继续重仓长期景气度高、短期业绩好的CRO/CDMO,逐步买入政策环境友好、集采利空落地的医疗器械,继续持有处于创新周期且股价中已经不含新冠预期的疫苗龙头,择机配置前期跌幅较大、基本面仍然优异的消费医疗。

此外,他还认为,价值股在四季度会迎来一定修复,主要是顺周期为主的银行股;保险股,也会跟随市场反弹,但超额机会还需等待保费数据的好转,以及地产风险的释放;券商股当前估值较高,业绩增长预期较为充分;地产股,尽管地产政策短期有所松动,但长期来看行业增速下行,仅是蛋糕重新分配的问题,行业内的国有公司值得关注。不过从其投资习惯上来说,以估值博弈为主要赚取收益方式的价值股,并不太会成为他们配置的重点。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-11-01 10: 49

2021-10-31 19: 37

2021-10-31 17: 02

2021-10-31 13: 12

2021-10-30 09: 45

2021-10-29 20: 26