2022年开年,投资市场并没有迎来预期中的“开门红”。2021年一路上升的核心新能源赛道“登高跌重”, “新能源基金”因短期回撤较大一度冲上热搜,锂电、半导体等大热赛道均有所回调。Wind数据显示,开年半月以来,新能源指数大跌-10.36%,白酒指数下跌7.89%(截止1月18日收盘)。

在结构分化持续演绎之下,许多基民不禁感叹投资不易,在如此震荡的行情之下, 成功穿越牛熊,“能涨抗跌”,稳住收益的基金经理尤为难能可贵。基金君根据过去两年收益率和区间最大回撤水平对基金经理进行筛选,发现在一众“画线高手”中,有多名基金经理都是“ABB”基金经理。

叠字的名字成为了投资市场的赚钱“玄学”,这些基金经理既抗住了风险将回撤控制在较低水平,更精准捕捉行业机会,创造长期稳健收益,业绩表现突出。

所谓“ABB”基金经理,意思是名字中含有两个叠字。例如华安刘畅畅、交银杨金金、中欧刘伟伟等,他们在过去一年中业绩飚红,画出良好收益曲线。有网友感慨,“这难道就是神秘的东方力量?”

基金君将为大家介绍三位ABB基金经理,他们分别是富国基金王园园、华安基金刘畅畅、交银施罗德基金杨金金。基金君希望通过解析他们各自的投资风格和框架,帮助大家了解这些投资人背后的投资理念。

富国基金:王园园

说到ABB基金经理,那便不得不提“大消费女神”——富国基金王园园。王园园专注消费行业已将近10年,2012年6月入行,她曾任安信证券股份有限公司研究员,国联安基金管理有限公司研究员;自2015年4月加入富国基金管理有限公司,历任行业研究员、权益基金经理;现任富国基金权益投资部权益投资总监助理兼高级权益基金经理。目前王园园投资年限为5年,管理12只基金,合计管理规模达到202.79亿元。

作为行业内较为稀缺的女性基金经理,王园园自管理产品之初便引起广泛关注。

王园园凭借对市场走向的敏锐的感知与把握,准确把握大消费板块长期投资趋势,近三年来,她旗下的偏股混合型基金平均年化收益高于92%同类经理,创下205.83%的业绩回报。近一年来,在同期大盘年化回报仅为6.88%的情况下,王园园的代表产品取得28.58%的年化回报,稳稳跑赢沪深 300。管理产品五年以来,王园园更是成功穿越牛熊变化风浪,跑赢两轮牛市与一轮熊市,可谓是颜值与研值兼具,巾帼不让须眉。

长期良好的业绩表现,一方面源于王园园动态灵活的投资风格,另一方面来源于她对赛道的静心钻研与把控。

她表示:“贫瘠的土壤是长不出来参天大树的,所以我更多的会去寻找好的细分领域。最好的商业模式是什么?是不需要资本开支、不需要研发投入,最好管理层也不用太卓越。不论是医药创新还是科技公司等,研发成本都在所难免,而消费品的研发肯定是低于这些行业的。在好的赛道里,我只要静下心找到优秀的公司,和它们做时间的朋友,就最终会有所收获。”

王园园擅长深度钻研个股,投资框架偏自下而上,整体风格为大盘成长型。谈及自己的投资理念,王园园将其归纳为优选行业、精选个股、深度研究、动态调整四点,通过精选优质公司,穿越估值赚业绩的钱。

多年来,王园园始终深耕挖掘大消费领域。从行业分布上看,其管理产品行业相对稳定集中,主要布局制造业领域,并覆盖住宿餐饮、信息传输板块。

面对市场波动,王园园能够及时灵活调仓,大胆重仓其看好的优质个股。不仅如此,王园园更能始终坚持长期持有的投资理念,不易受短期波动影响,追求稳中求进。在2020年消费板块大热之时,其代表产品乘风而起斩获亮眼收益,而2021年下半年板块回调时,其代表产品也能相对跑赢基准。

在其代表产品前十大重仓股中,其中两只个股持有季度已达12个季度,共有七只个的股持有时长达五季度或以上,这一调整策略也再次印证了王园园的长期投资理念。

谈及后市,王园园认为,中长期来看,国内消费仍将沿着消费升级、品牌集中度提升等方向持续的发展。因此,她将继续保持优选行业、精选个股的操作思路,坚持寻找可持续高质量成长的优质企业,力争分享企业自身成长带来的投资收益。

华安基金:刘畅畅

提起2021年受市场欢迎的ABB基金经理,许多人的第一反应都是华安基金的刘畅畅。她以“画线艺术家”之称为大家所熟知,所管理的代表产品在持续分化的市场中踏准行情,低波动稳健上行,走出一条平稳曲线。

刘畅畅自2010年7月加入华安基金,曾任投资研究部研究员,基金投资部基金经理助理,现担任基金经理,管理规模达163.38亿元,在管产品5只。

十年磨一剑,刘畅畅的研究生涯覆盖钢铁、机械、纺织服装、券商、轻工行业多个领域,在制造业领域有着深厚的研究积淀。多年沉淀下,刘畅畅形成了独特的周期投资观念,擅长以周期思维考量各个行业与公司的发展。。

以周期思维为出发点,刘畅畅形成了自下而上的投资框架,能够较为精准地把握热点切换方向。刘畅畅认为,周期思维是选股的重要前提,首先要考察行业所处周期位置,其次是公司所处周期位置,最后要关注市场预期。

近三年来,刘畅畅的代表产品重点配置了工业、原材料等板块,在大消费、科创、能源、金融地产等领域均有所涉猎,行业配置较为分散。进入2021年下半年,由于市场行情变化及其他原因导致的可选标的减少,刘畅畅代表产品的配置结构更加均衡化,适当降低了机械、军工、部分周期行业的持仓,增加了医药、消费、文娱板块的配置。

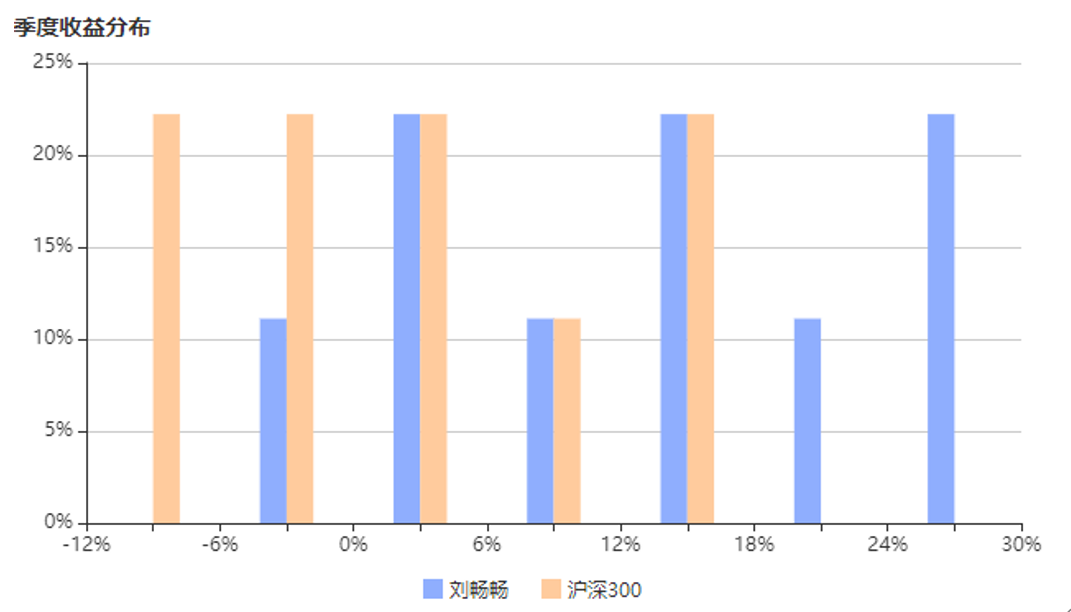

在2021年的周期股行情中,擅长把握周期投资机遇的刘畅畅收获颇丰,近一年来区间收益达61.88%,旗下偏股混合型基金平均年化收益高于98%同类经理。

作为一名具备广泛能力圈的基金经理,刘畅畅在进行个股选择时并不盲目抱团跟风。与其行业配置风格一脉相承,刘畅畅在个股持仓上相对分散。智君科技最新数据显示,其代表产品前十大重仓股集中度仅为27.67%,配置相对均衡。

刘畅畅在进行个股布局时始终秉持较为谨慎的态度,辅以周期思维精选优质个股。

观察其前十大重仓股,2021年以来,其前十大重仓股持仓占比平均低于3%,最新季报显示其代表产品头等重仓股为药明康德,持股数量267万股,持仓市值仅占基金净值总量的4.4%。在十大重仓股中,六只重仓个股的基金净值比重均低于3%,刘畅畅均衡分散的持仓风格由此可以窥见。

不抱团、不盲目压宝单一热门赛道,刘畅畅在管理基金产品过程中始终保持较低的回撤水平。2021年2月以来,刘畅畅代表产品的动态回撤始终大幅低于沪深300,最大回撤水平为8.73%。

管理产品两年以来,刘畅畅凭借其较好的业绩水平获得认可。由于投资年限较短,在基金投资这场马拉松中,她能否始终稳居前列,仍有待市场的考验。

有关未来投资,刘畅畅表示,将继续关注内需消费、现代服务、高科技、寡头制造等方向,选择风险收益比高的投资标的构建投资组合,努力为持有人达成“承担较低风险获取中长期合意回报”的投资目标。

交银施罗德基金:杨金金

“将严谨、规范化的选股方法与积极主动的投资风格相结合,在分析和判断未来人口趋势的重大转变对国民消费倾向、国家收入分配政策、产业升级和区域发展方向等战略决策的重要影响以及其中所蕴涵的行业投资机会的基础上,挖掘受益其中的优势行业,精选个股,以谋求超额收益。”在谈及投资策略时,新锐黑马杨金金如是分享道。

杨金金,硕士毕业于复旦大学金融学专业,至今已有7年的证券从业经验。2017年加入交银施罗德基金管理有限公司,担任行业分析师。2020年5月6日担任交银施罗德趋势优先混合型证券投资基金基金经理。

智君科技数据显示,截至目前,杨金金在管产品4只,代表基金年化回报达84.41%。受益于其管理产品良好的业绩表现,2021年四季度,杨金金的管理规模增长明显,从二季度的38.75亿元大幅提升至108.62亿元,与二季度相比增幅高达180%。

杨金金的持仓风格偏中小盘成长,擅长另辟蹊径自下而上优选个股。杨金金表示:“一直以来都致力于在主流赛道之外,寻找一些新社会变迁带来的细分行业景气、企业家精神锐意进取带来的自下而上的投资机会”

深耕基金研究多年,杨金金形成了独特的成长股投资逻辑,他认为成长股投资逻辑可分为四类。

A类逻辑是隐形冠军,即细分高景气行业的绝对龙头,好行业好公司,为超级成长股属性。

B类逻辑是份额提升,即在大行业小公司格局下,一些原来不被待见的成熟传统行业,残酷洗牌后具备核心竞争力的公司步入了长期份额提升通道,中速增长低估值,为价值成长股属性。

C类逻辑是黑马成长股,即景气度适中的行业中,原本的二流公司通过治理改善、战略调整、新业务突破等出现基本面拐点,有望从低增长低估值的价值陷阱,演变为高成长高估值的“戴维斯双击”为黑马成长股属性。

D类逻辑指行业变化,即原本行业景气度一般的龙头,行业景气由于内外生变量驱动导致景气出现突变,从而导致个股基本面出现拐点的机会。

偏向于成长风格,在行业布局方面杨金金分散布局于工业、原材料、信息技术等赛道,优选中小市值个股,配置相对均衡。

自任职以来,杨金金的股票仓位普遍维持在中高位水平,所管理产品的仓位基本保持在79%-83%区间。

值得注意的是,2021年以来,基于震荡行情形势,杨金金略微下调了股票仓位,智君科技数据显示,2021年其代表产品三季度股票仓位为79.67%,较2020年三季度下降3.8%。

具体至行业配置上,在新能源、元宇宙等板块备受追捧的大背景下,杨金金却不集中押注热门赛道,更倾向于选择估值合理、成长空间大的个股。其代表产品前十大重仓股的行业分布均较为分散,主要分布于有色、纺织、传媒等各大行业。杨金金通过均衡策略,成功抵御市场风浪。

2021年,面对震荡前行的投资市场,杨金金秉持谨慎态度,配置方向以“稳”为主,其代表产品的持股集中度持续呈下降态势。从集中度来看,杨金金代表产品的前十大重仓股2021年三季度占基金净值比32.06%,较一季度大幅下降20.98%。

此外,杨金金及时调整投资方向,斩获喜人收益,其代表产品近三年来上涨320.94% 。在始终维持较高换手率的同时,杨金金也能保持良好的风险控制水平。智君科技数据显示,进入2021年以来,杨金金最大动态回撤率为-8.81%,平均最大回撤小于95%同类经理,回撤表现明显优于沪深300。

在个股的选择上,杨金金曾提出“翻石头选股”理论,自下而上挖掘低估值个股机会。

“翻石头”第一步为筛选;第二步为研究验证;第三步整理输出可能的投资机会,进而建立自己的潜在股票池。

杨金金表示:“我们希望系统性地批量挖掘个股投资机会并进行组合化配置,通过持续地在实践中提升胜率来努力实现相对低波动、稳健向上的绝对收益。”

杨金金认为,随着企业外部的不确定性逐步深化,市场敏锐地对短期的景气下行作出了明显甚至过度的反映,这是对于具备优质成长逻辑公司的错杀。而杨金金通过对市场的深度剖析与科学的研判,较为准确地把握高景气机会,所管理产品于近两年来创造亮眼表现。

展望2022年,杨金金将追求价值回归。他认为,原材料价格持续暴涨、全产业链利润极端向上游集中等诸多外部负向因素大概率不会继续走向极端方向。

杨金金表示:“在叠加考虑潜在总需求下行风险后,我们可以在当前个股普遍回调的时点,寻找那些有自身的细分行业景气或者份额提升带来的长期成长性,而短期受损于外部环境恶化,且股价、估值又跌至底部的品种进行中长期布局,追求价值的回归。”

在一众ABB基金经理中,有沉淀多年的投研老将,亦不乏能力突出的黑马选手。ABB基金经理们在震荡市中砥砺前行,给投资者带来了意外之喜。值得注意的是,新生代后起之秀仍需通过更多时间与严苛市场的磨砺,老将的成功也绝非必然。投资者仍需综合考量基金经理的能力圈及中长期业绩,理性思考与选择。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-01-21 18: 42

2022-01-20 00: 38

2022-01-19 17: 41

2022-01-18 18: 04

2022-01-17 08: 10

2022-01-16 17: 41