编者按:市场这么大,新基金怎么买?新基金是否值得关注,管理人是否值得选择?对此,基金君为大家带来人物库专题【新基人物】,解析新发基金管理人的投资理念。

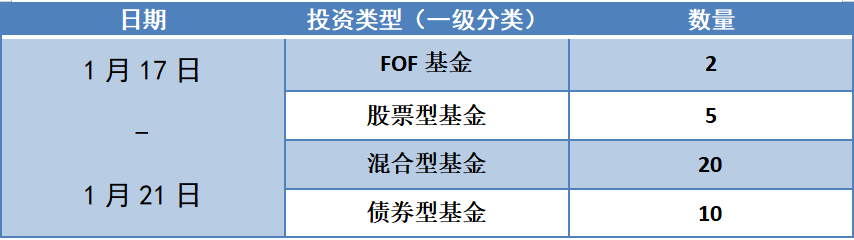

Wind数据显示,本周(2022年1月17日至2022年1月21日)有37只基金即将发行。

在本周的新发基金中,有2只FOF基金、5只股票型基金、20只混合型基金、10只债券型基金。

不知是不是因为“万事开头难”,每个“年头”A股市场大概率会抖三抖。回顾去年和今年,春节前后市场都有不同程度的波动,不少基民表示“风”太大,“浪”太急,求求市场给个机会“下船”。

本周市场延续震荡行情,新基市场也依旧哑火。此前被寄予厚望的信达澳银与“爆款开门红”也失之交臂,但是仍有37只新基迎难而上,扎堆入市。

那么,如此行情下,本周的新发基金中,哪些基金经理值得关注?

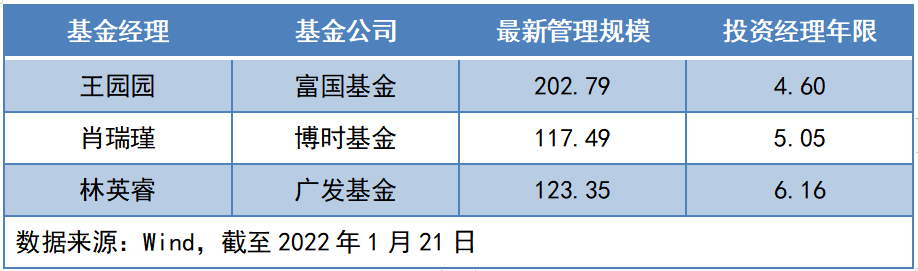

今天,基金君将为大家介绍本周发行新基金的3位人气基金经理,他们是富国基金王园园、博时基金肖瑞瑾、广发基金林英睿。

“中长期对大消费积极乐观。重点看好消费升级机会,中国在2016年之后人均GDP突破了八千美金,当前仍处在消费升级主升浪中。”

“新能源赛道的前景是非常光明的,但当前而言,新能源相关标的的股票价格体现出的预期较为饱满,消费板块的性价比可能更高一些。”

“长期而言,消费升级的趋势持续,白酒板块值得持续关注。此外,短期而言,白酒板块经过前期的调整,估值性价比也有所提升。”

她是基金口中的“大消费女神”,也是富国基金的同事们口中“最值得信任的消费基金经理之一”,在这个男性基金经理占据大半壁江山的公募基金圈中,表现优秀的女性基金经理不说凤毛麟角,却也较为稀有。而富国基金的王园园就是其中之一。

这位消费女神自2012年入行算起,今年已经是从业的第10年,最早时曾在多家券商、基金公司任职研究员,2015年4月加入富国基金之后,也是从研究员开始做起。仅用了2年时间,王园园就用实力证明了自己,在拿了富国基金内部研究员考评的一年期和二年期金奖、银奖之后,2017年6月起,王园园开始正式管理公募产品。

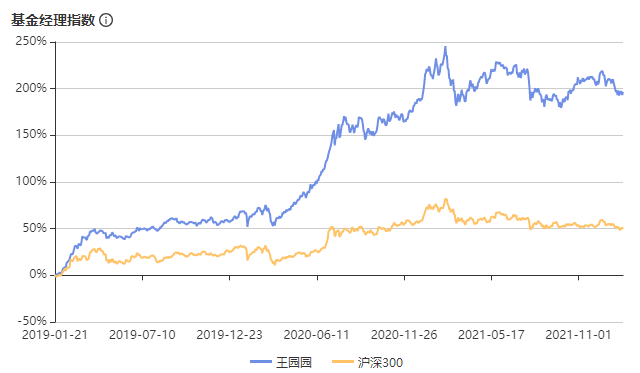

在大消费这一同质化最高的赛道,要想脱颖而出,独到的眼光自然是必不可少。回看王园园的历史业绩,也足以证实她的实力,据Wind数据统计,其任职期间内总回报率为165.33%,年化回报为24.36%,均远超同期的沪深300指数。

(王园园基金经理指数,数据来源:智君科技,截至2022年1月21日)

目前,王园园在管基金6只,总管理规模为202.79亿元。(数据来源:Wind,截至2022年1月21日)

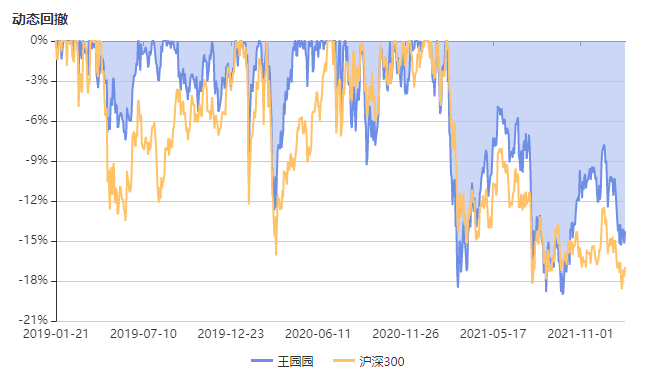

从王园园的动态回撤来看,近3年来,其动态回撤在18%以内波动,走势与沪深300相似。

(王园园动态回撤,数据来源:智君科技,截至2022年1月21日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,王园园的部分区间收益跑赢了沪深300,且近1月、近3月、今年以来的四分位排名较高,近3年的四分位排名为高。

(王园园区间收益,数据来源:智君科技,截至2022年1月21日)

从2017年开始管理基金,转眼间已过去5年之久,王园园也从一个新生代基金经理向中生代基金经理迈进。如果说王园园从业初期更专注传统消费,主要覆盖零售、食品饮料、轻工、农林牧渔等行业,那么随着投资时间的积累,带来的不仅是经验的丰富、投资能力的提升,同时还有对于能力圈的扩充。因此,近几年通过前十大重仓股,可以发现王园园逐步纳入医药、电子、传媒等新兴消费赛道。在扎根大消费领域的同时,同样擅长以“消费者视角”为抓手,构建“衣食住行康乐购”投研能力圈。

如果进一步总结王园园的投资框架则可以总结为十六字箴言:1.优选行业:选择有发展潜力的优质行业;2.精选个股:精选有优秀管理层、较好发展规划、较强执行力的上市公司;3.深入研究:深度的研究及跟踪,保证较高持仓比,争取分享优质企业发展带来的投资收益;4.动态调整:保持动态调整,持续学习研究,不断发掘优秀的上市公司并及时纠错,控制回撤。

在富国基金举行的“虎年开门红,投资谁为王?”年度策略会上,王园园对于明年的投资策略表示:“短期可以从两个细分角度寻找一些投资机会:1.PPI向CPI的传导,成本压力得到缓解,近期也有很多公司发表涨价公告;2.疫情发生以来已经有2年多的时间了,随着疫苗接种包括一些药物的研发,疫情的影响边际上有所淡化。2022年如果疫情控制的比较好的话,后续疫情承压较重的一些板块,如消费服务业、以及一些出口占比比较高的消费品也是会有一个比较好的投资机会的。”

“我们看好2022年经济复苏早周期受益的各行业龙头,在经历一轮经济下行后,通常市场份额进一步向头部企业集中,因此预计市场风格将逐步转向行业龙头风格。”

“2022年市场将逐步从经济衰退预期转为经济复苏预期,我们重点看好今年受外部宏观环境冲击较大、符合政策导向、市场优势进一步增强的行业龙头。”

一般提到科技成长风格的基金经理,很多人的脑海中多半会是大涨大跌的印象。不过确实,偏科技成长的选手确实都是比较生猛的,很难将一位科技成长选手用稳健或者敦厚来形容。但恰巧就有这样一位稳健型科技成长风格基金经理,他就是来自博时基金的肖瑞瑾。

素有“博时科技一哥”之称的肖瑞瑾,毕业于复旦大学微电子系,作为长江以南集成电路产业的黄埔军校,对国内整个芯片研发都影响至深。毕业后的肖瑞瑾就加入了博时基金,拥有超10年证券从业经验,2017年开始正式管理公募基金。通过学生时代对科技行业的知识学习,再加上从业10年来一直深耕在科技创新赛道的深入研究和实战经验,使得肖瑞瑾对震荡下行行情管理能力稳健,更是博时团队中的科技投资“先锋”。

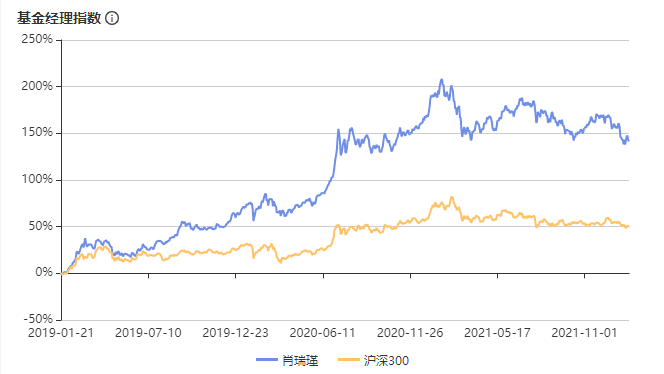

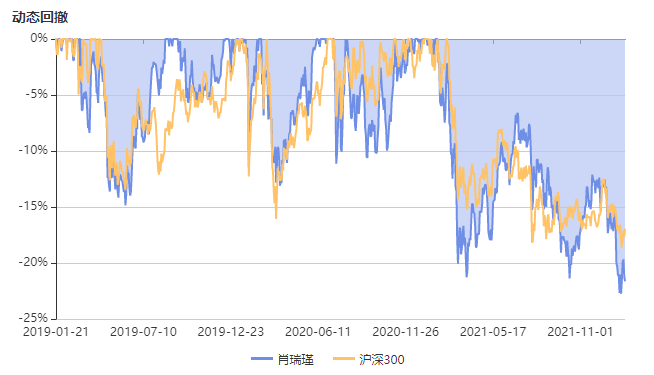

从收益率角度来看,据Wind数据统计,肖瑞瑾任职期间总回报率为96.48%,同期的沪深300仅为43.22%;肖瑞瑾的年化回报率为14.78%,而同期沪深300仅为7.38%。

(肖瑞瑾基金经理指数,数据来源:智君科技,截至2022年1月21日)

目前,肖瑞瑾在管基金9只,总管理规模为117.49亿元。(数据来源:Wind,截至2022年1月21日)

从肖瑞瑾的动态回撤来看,近3年来,其动态回撤在15%以内波动,近半年来在22%以内波动。

(肖瑞瑾动态回撤,数据来源:智君科技,截至2022年1月21日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,肖瑞瑾的部分区间收益跑赢了沪深300,且近3年的四分位排名为较高。

(肖瑞瑾区间收益,数据来源:智君科技,截至2022年1月21日)

拥有丰富的科技股投研背景,肖瑞瑾的投资风格也为典型的自下而上选股为主,持股相对集中,偏好利润增速较快的成长股,组合构建方面赛道均衡,不会过于在单一赛道all in。同时,偏好右侧交易,应对不同投资目标,采取相匹配的交易策略,行业偏好方面则以泛科技为主,并在电子、计算机、新能源、互联网、医药生物、芯片等赛道均有深入研究和实战经验。

不过,肖瑞瑾自己对于投资框架的解释则是‘产业引领投资’,他认为所有投资一定要从产业视角出发,产业与投资是两个不同领域,产业信息对于投资有引领作用,但并非决定性作用。作为投资人,应当以更加广阔的视角,从产业链的层面,通过更长的时间维度来对产业信息做分类、聚集、研判,从而得出投资结论。

那么,究竟如何有效处理产业信息从而引领投资?肖瑞瑾考察三个维度:产业生命周期、产业竞争格局和行业空间的外延性。

对于产业生命周期,肖瑞瑾解释,根据企业所处产业的发展阶段,可以对企业进行生命周期的界定。处在产业生命周期早期的企业,未来拥有无限可能,市场估值会更高,而处在成熟期或衰败期的企业就难以享受到较高的估值。

对于2022年的投资策略,肖瑞瑾表示,2022年将是二十大召开的年份,我们预计宏观经济将呈现前低后高的走势,对2022年宏观经济的复苏有信心。从投资角度,2022年市场将逐步从经济衰退预期转为经济复苏预期,我们重点看好今年受外部宏观环境冲击较大、符合政策导向、市场优势进一步增强的行业龙头。

从风格角度,我们看好2022年经济复苏早周期受益的各行业龙头,在经历一轮经济下行后,通常市场份额进一步向头部企业集中,因此预计市场风格将逐步转向行业龙头风格。其次,对于去年受损较大的地产产业链、互联网、教育、医疗产业链,整体仍将继续分化。

最后,对于去年受损于上游原材料价格上涨、限电限产、海运不畅的中下游制造业,将是最为受益的群体,其中下游双碳目标驱动、可选消费复苏逻辑且竞争结构优化的下游行业,将体现更为强劲的复苏趋势,这也将是今年重点投资的范围。

“从数据来看,只要长期坚持做正确的事情,无论是做价值投资,还是成长投资,坚持自己的方法是能够做出来的。”

“对于整体市场我们是保持中性的态度,2022年看不到太多的系统牛市和熊市的机会,我们觉得结构性行情的概率比较大。”

“从估值方面来看,整体市场还是处于中位数的水平,当然因为结构性分化比较大,可能像大盘成长风格估值水位比较高,像中小盘价值估值比较低,所以有比较结构性的分化。”

作为一个80后基金经理,林英睿身上有很多标签,高考状元、诺亚舟学习机的代言人、毕业于北京大学、经济学硕士等等。毕业后的林英睿先于2011年在瑞银证券从事行业研究,主要负责商贸零售、家电等行业。而后于2012年底加入中欧基金,师从大佬周蔚文,参与合管周蔚文的代表产品。在中欧任职期间,林英睿完成了方法论的构建,逐渐形成了从中观入手、在低估值行业寻找有价值公司的投资风格。2016年从中欧离开,正式加入广发。

与大多数同龄人偏爱成长投资的风格有所不同,林英睿是一位深度的价值投资者,他偏爱在不受关注的冷门领域,选择两三年内在业绩上能有较好的成长性、但估值偏低的公司,耐心等待价值回归带来的超额收益。

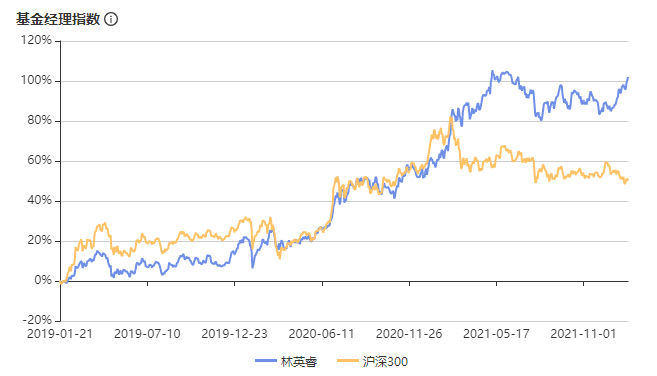

从业绩表现看,林英睿管理的基金波动和回撤较小,中长期有不错的超额收益。据Wind统计,林英睿任职期间回报率为59.44%,年化回报率为8.11%,均领先沪深300指数。

(林英睿基金经理指数,数据来源:智君科技,截至2022年1月21日)

目前,林英睿在管基金5只,总管理规模为123.35亿元。(数据来源:Wind,截至2022年1月21日)

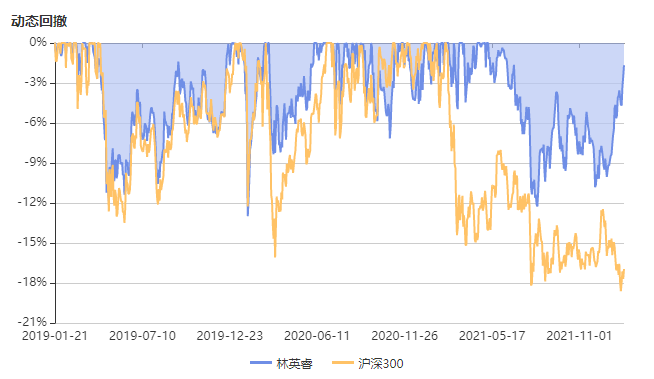

从林英睿的动态回撤来看,近3年来,其动态回撤基本在12%以内波动,近半年来在15%以内波动。

(林英睿动态回撤,数据来源:智君科技,截至2022年1月21日)

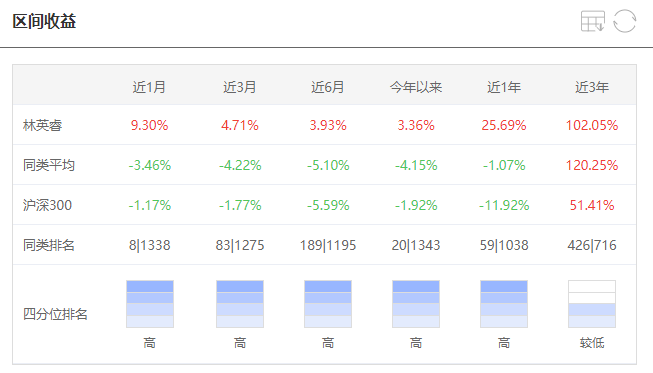

就近1月、近3月、近6月、今年以来、近1年5个区间来看,林英睿的大部分区间收益都跑赢了沪深300,近1月、近3月、近6月、今年以来、近1年的四分位排名均为高。

(林英睿区间收益,数据来源:智君科技,截至2022年1月21日)

尽管加入广发后,林英睿职业生涯一路顺利。但真正令他名声大噪,是在2021年年初。当时,机构重仓持有的消费、医药等白马龙头出现回调,前一年的明星产品净值出现大幅回撤。然而,林英睿逆流而上拿下一季度冠军,自然吸引了市场目光。对于2021年的投资操作,林英睿也非常平静,他说:“我的心态很平静,我的产品的Alpha也很平静。”

而这一切的成就也离不开林英睿的投资框架,林英睿对于自己的投资框架这样总结:“我是比较经典的价值投资信仰者,我的价值观决定了我的投资风格,就是不追热点、不惧冷门。一方面我不太追随市场最热门的东西,甚至在市场非常热络的时候,会卖出估值非常高的品种,在市场比较悲观的时候,通过对行业基本面的分析,观察政策和供需格局的变化,去关注大家目前还没有太关注的投资方向。”

对于2022年的市场展望,林英睿在广发基金举办的跨年直播中表示:“对于整体市场我们是保持中性的态度,2022年看不到太多的系统牛市和熊市的机会,我们觉得结构性行情的概率比较大。”

从宏观经济来讲,我们跟踪的各种中频、高频经营指标,从2021年上半年开始逐渐缓慢下行,处于比较明确的经济下行阶段。从流动性方面来讲,展望未来半年到一年的时间,我们认为流动性基本会保持比较宽松的状态,来自于流动性的系统风险可能性不太大。

从估值方面来看,整体市场还是处于中位数的水平,当然因为结构性分化比较大,可能像大盘成长风格估值水位比较高,像中小盘价值估值比较低,所以有比较结构性的分化。整体来看权益市场大概率以震荡行情为主。

(基金君友情提示:新基金产品表现依然需要等待时间验证,买基金还是要看基金经理。)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-01-21 18: 42

2022-01-20 00: 38

2022-01-19 17: 41

2022-01-18 18: 04

2022-01-17 08: 10

2022-01-16 17: 41