编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目数说人物,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

年初至今,市场风格转换明显,去年的多个热门行业均遭遇不同程度的回撤,28个申万一级行业中有22个行业累计涨幅未负,其中以军工、电子和医药行业为首,累计跌幅更是超过10%。

在稳增长、宽信用的政策支撑下,面对成长板块的跌跌不休,近期旅游、金融、地产等低位低估值板块却迎来修复,持续反弹。其中银行板块以6.37%的累计涨幅位列第二,而房地产板块也凭借2.36%的累计涨幅居于前列。

长期布局大金融板块,工银瑞信基金经理鄢耀便是一位致力于在低估值的金融板块挖掘成长标的的基金经理。在鄢耀看来,即便是公认增速偏慢的银行,也能找到高增长的企业,也能够挖掘到一批具备长期增长潜力的成长股。

尤其是当下市场震荡的情况下,鄢耀认为,将偏成长性的投资方法应用于高ROE的金融行业,不管是从长期还是短期来看,大概率都能取得比较好的收益。去年四季度,鄢耀进一步提升对银行、非银金融等板块的配置。

鄢耀,北京大学硕士,拥有14年从业经验,8年投资管理经验,曾先后在德勤华永会计师事务所有限公司担任高级审计员,中国国际金融有限公司任分析员。鄢耀2010年加入工银瑞信担任研究部研究员,2013年8月起任职基金经理,现任权益投资部副总经理、投资总监。截至2021年四季度末,鄢耀在管基金6只,总规模达到253.76亿元。

目前,鄢耀在管产品共计6只,截至2月22日,鄢耀的基金管理年限为8.50年,管理以来的年化回报为15.28%,同期沪深300回报为8.40%,管理规模共计为253.76亿元。

凭借研究员期间的工作经历,鄢耀积累了扎实的大金融行业研究功底,包括对于银行、保险、券商地产等行业的研究,这也使得鄢耀能够在管理基金初期,迅速建立起自己的能力圈,入行不久其代表产品便获得2014年股票型基金的业绩冠军。

但鄢耀并不止步与大金融板块,近年来他逐步向具备高ROE的消费与科技领域拓展,在把握优势行业的同时,也使得组合配置更趋均衡。

在投资风格上,鄢耀采用自上而下和自下而上相结合的投资方法,倾向于通过深度研究挖掘具备长期成长潜力的公司,做时间的朋友,赚取企业成长的钱。

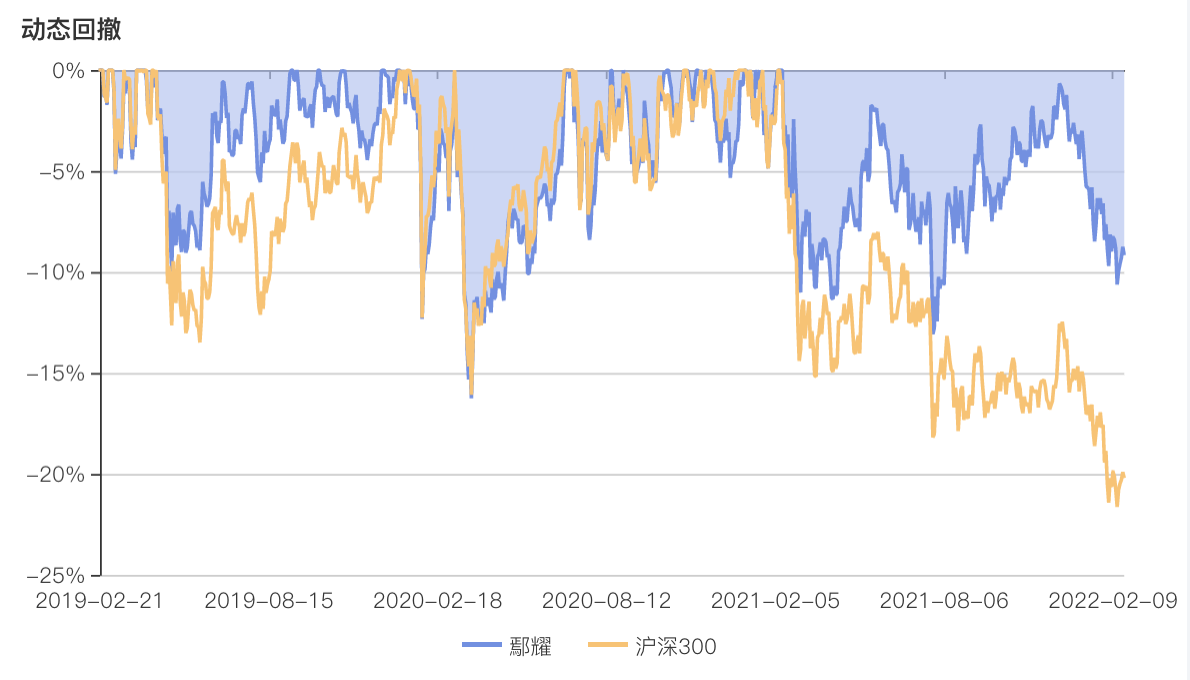

通过对鄢耀任职以来,在不同市场情景下的业绩表现进行分析,可以看出他在熊市的表现较为优秀,这也与其秉持的低估值投资策略有关,在市场风格轮转快速的波动行情下,鄢耀的表现较为稳健。

鄢耀的投资关键词有:自上而下与自下而上相结合、高ROE、偏爱金融股。

在投资方法上,鄢耀主要采取自上而下与自下而上相结合的投资策略。倾向于维持较高的股票仓位,行业配置相对均衡的同时保持持有个股的高度分散。鄢耀具备较强的选股能力,尤其在其擅长的金融领域,长期持有成长性银行标的。

在选股方面,鄢耀将高ROE作为重要标准,而金融行业由于其杠杆属性,高ROE的显著性特征。具体到研究方面,鄢耀对于银行、券商、保险和地产中每个子行业到个股都有不同的研究分析框架和指标。

在鄢耀看来,银行比较重要的是风险管理和定价能力,保险是保单的销售能力和投资管理能力,地产目前阶段还是周转速度,但最后都会体现在公司盈利能力上,净资产收益率(ROE)可能是一个最为普遍使用和观察的指标。

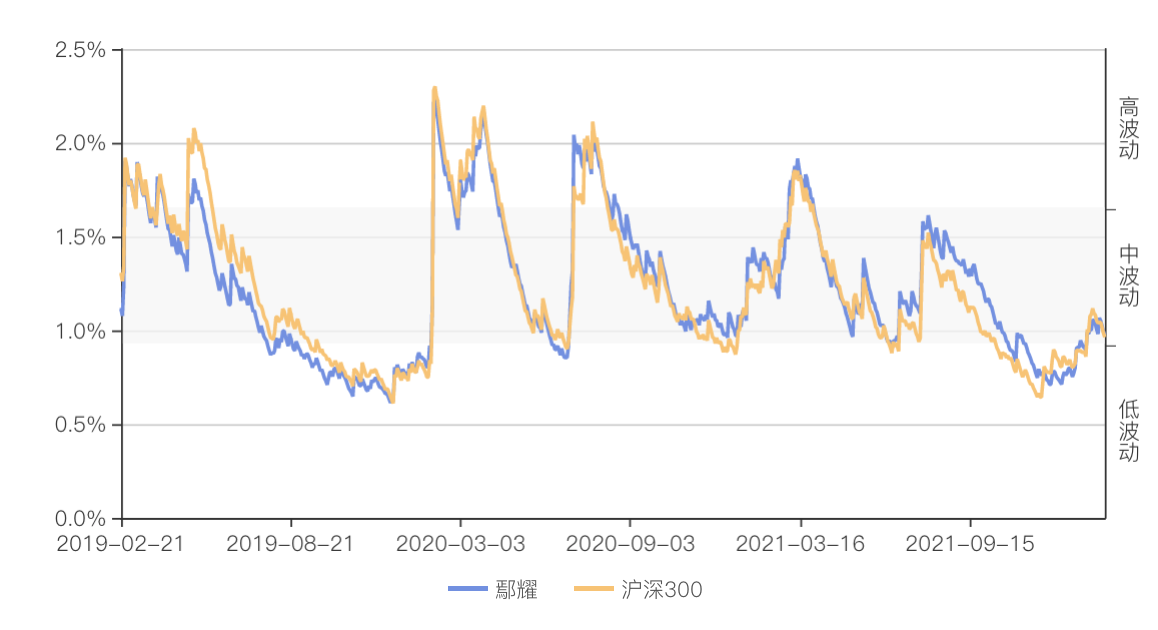

在过去三年中,鄢耀的收益波动走势与沪深300保持相似趋势,其波动率在0.6%至2.1%之间浮动,基本维持中波动。在2021年下半年市场行情震荡加剧的大背景下,鄢耀的收益波动整体略高于沪深300。

回撤控制方面,鄢耀近一年来表现出较为优秀的动态回撤水平,智君科技数据显示,截至2月22日,鄢耀近三年最大回撤为16.26%,平均最大回撤小于99%同类经理。

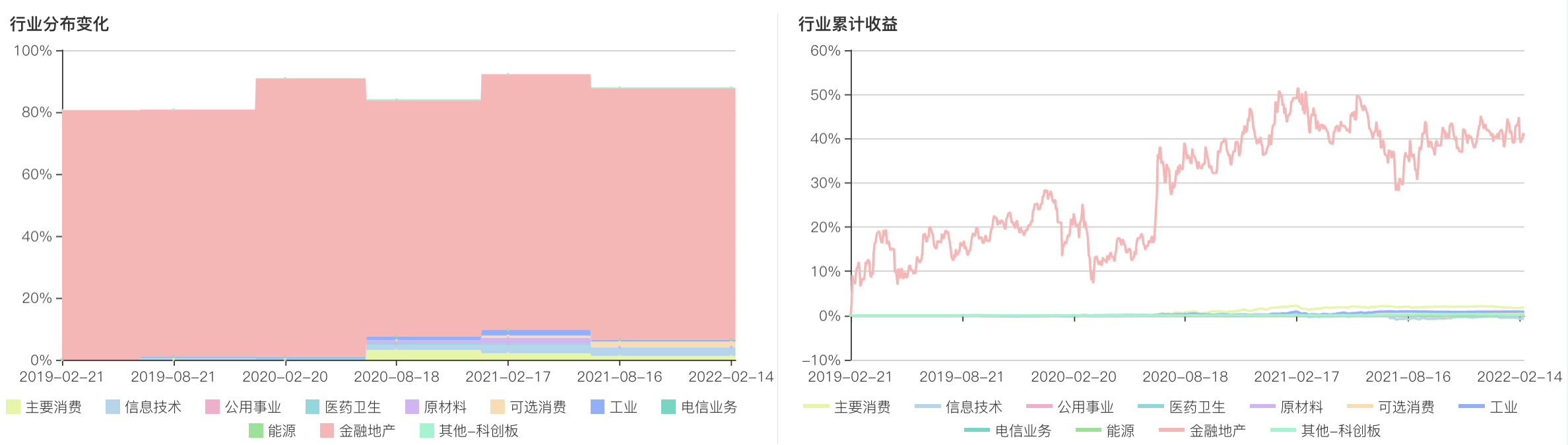

智君Brinson归因数据显示,截至2月22日,相较于上证综指,鄢耀代表产品近3年来所获得的-12.63%超额收益中,有-30.12%来自于行业配置效应,17.5%来自于选股效应。

鄢耀代表产品的投资组合估值偏低,配置上偏银行、非银金融等行业的优质大金融板块公司,同时也于2021年四季度加大了对于地产、银行的配置,适当减仓机械、电力设备。

截至2021四季度,英华人物库重仓轨迹跟踪显示,鄢耀当前的持股风格为大盘成长型,行业配置主要为银行、非银金融以及食品饮料行业。

鄢耀代表产品前十大重仓股平均持有13.9个季度,重仓时间最长的标的为平安银行,已重仓26个季度。次长的个股为宁波银行、招商银行和中信证券,已重仓24个季度。

在鄢耀看来,即便是公认增速偏慢的银行,也能找到高增长的企业,他坚信即便是在低估值的金融领域,依然能够挖掘到一批具备长期增长潜力的成长股。尤其是当下市场震荡的情况下,鄢耀认为,将偏成长性的投资方法应用于高ROE的金融行业,不管是从长期还是短期来看,大概率都能取得比较好的收益。

除了持续看好大金融、高成长等高ROE板块,鄢耀指出当前港股也同样值得关注。虽然港股估值洼地的说法并不少见,但近期港股反弹明显,相较于部分A股公司,港股优质的企业的性价比愈发凸显。与此同时,港股行业也可作为A股的有效补充。在近期的采访中,鄢耀提到,目前高景气赛道因前段时间的下跌明显,估值压力有所缓解,或已跌出一些性价比。消费行业走势与疫情相关性高,投资机会需要根据疫情变化进行判断。

展望后市,鄢耀在四季报中表示,2022年全球经济增长或将放缓,考虑到需求侧政策的发力和结构性政策的纠偏,国内经济增长或将逐渐企稳。预计2022年国内PPI较2021年明显回落,CPI温和回升,货币政策维持流动性合理充裕,财政端发力幅度较2021年上行。企业盈利预计个位数增长,考虑到当前整体估值水平较为合理,指数存在小幅上行的空间,预计仍以结构性机会为主。在基金配置上,鄢耀仍然会以均衡为主,等待后续稳增长政策的落地进展。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-07-09 14: 23

2022-07-08 17: 05

2022-07-07 21: 02

2022-07-05 21: 25

2022-07-04 19: 42

2022-07-04 08: 44