又见画线派高手!

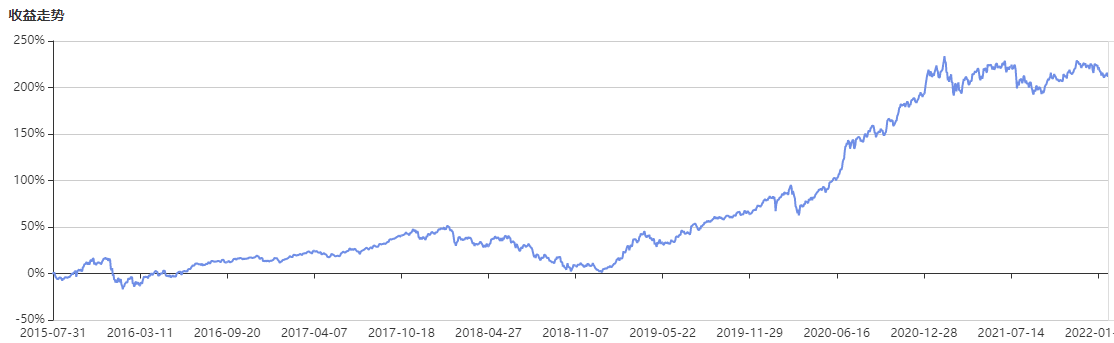

二月初,基金君曾为大家介绍了三位既能攻,又能守的基金经理。在过去两年的风云变幻的市场中,他们严格控制回撤水平,最大动态回撤低于16%,并在控制回撤的基础上,实现了收益200%+的亮眼成绩>>>A股风格切换不断,谁才是攻防兼备的擒牛能手?(点击阅读往期文章)

进入二月第三个交易周,大盘整体较上周有所上涨,A股风格仍变化不断,成长风格超跌反弹领涨,与此同时,价值股表现依然强势。开门红”变“开门难”,万众期待的“春季行情”似乎迟迟未到。

面对投资市场的不确定性与风格的快速轮换,在结构性震荡行情中,抗风险波动能力至关重要,在此背景下,“能攻善守“型画线派基金经理受到了市场的青睐 。

所谓“”画线派选手“,是指他们所管理的产品能够保持低波动稳健上升,收益率净值曲线就先画出来的一样平稳。

本周,基金君将继续为大家盘一盘“画线派选手”们。他们分别是——国海富兰克林基金赵晓东、景顺长城基金鲍无可、建信基金王东杰。

市场风格调整之下,他们是否仍能画出“又稳又靓”的净值曲线呢?

国海富兰克林基金赵晓东

赵晓东,香港大学工商管理学硕士,,曾任淄博矿业集团项目经理,浙江证券分析员,上海交大高新技术股份有限公司高级投资经理,国海证券有限责任公司行业研究员。加入国海富兰克林基金管理有限公司后曾任研究员、高级研究员,至今已有12年的公募基金管理经验,是一位具有丰富管理经验的“投资老将”。

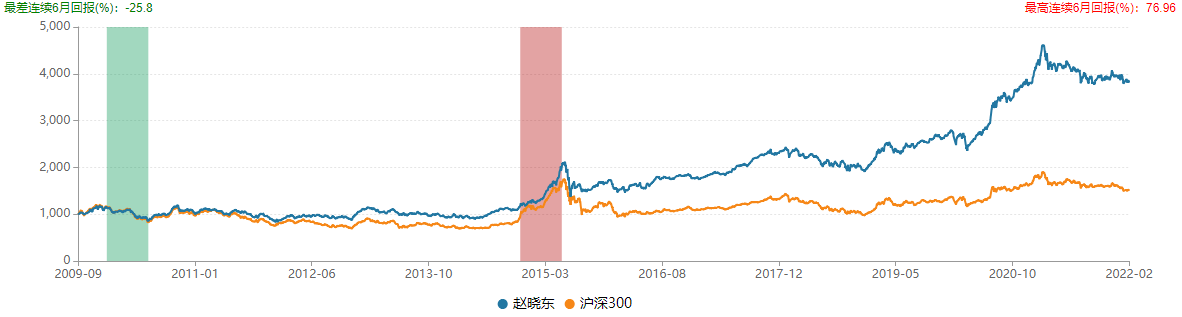

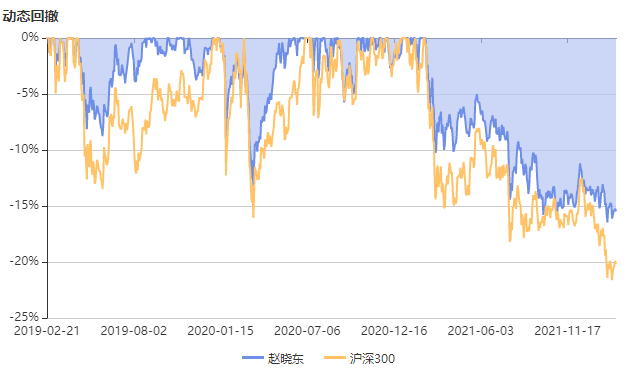

赵晓东的投资风格偏稳健务实,配置结构较为均衡,作为“画线派”的代表人物之一,“能攻善守”是赵晓东突出的投资特点。智君科技数据显示,其代表产品年化回报为 15.56%,远高于同期大盘3.75%的年化,近5年来,旗下偏股混合型基金平均最大回撤小于88%同类经理。(截至2月23日)

在投资框架上,赵晓东偏左侧交易,倾向于逢低买入,坚持基本面投资思路,A股与港股均有所涉及。赵晓认为,安全边际是投资的核心。

“通过高安全边际选股,降低个股回撤的风险和减缓系统性风险的冲击。”赵晓东表示。

在投资框架上,赵晓东主要采用自下而上的资产配置方法,持仓以低估值及中盘股为主,并把选股作为投资框架的“中枢”。他通过分析上市公司的具体发展前景和未来的盈利、行业的发展趋势与宏观经济形式,从而确定大类资产的配置。

在投资选择上,赵晓东通过成长型股票选择流程进行投资,具体而言主要包含如下四个步骤。

第一步是检验所有A股;第二步鉴别成长驱动因子;第三步为评估成长潜力和风险;最后,赵晓东利用三层次分析方法有效把握股票的成长性机会和特殊情况下的市场机会。

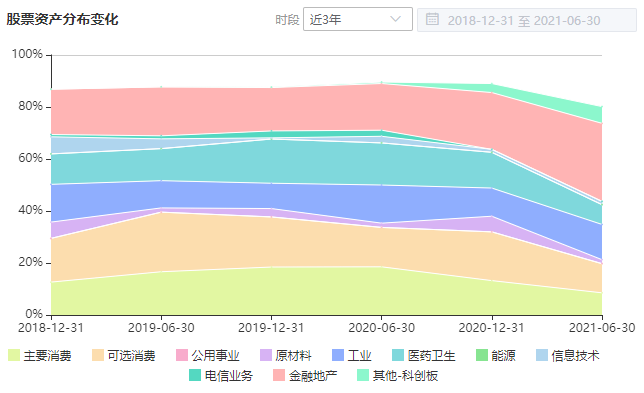

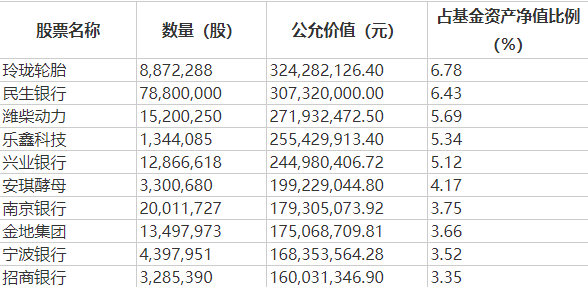

观察赵晓东的持仓情况,其代表中小盘产品行业分布相对分散,偏好稳定,主要集中在金融、汽车配件、科技、地产等行业。

值得注意的是,随着“价值洼地”港股市场的投资价值渐显,赵晓东在港股方面也有所布局,主要关注互联网及金融板块。

赵晓东表示:“港股包含许多A股没有的优质企业,例如互联网行业龙头、科技独角兽等等。同时,在A股和港股上市的同类公司,港股估值往往更低。港股投资将以选股为主,关注科技、金融两大行业。”

面对市场的震荡调整,赵晓东持股集中度也始终保持在较低的水平,近一年来,其代表产品前十大重仓比率保持在50%以下。

在个股的选择上,赵晓东重点关注公司治理好、管理团队优秀、业务成长空间大、议价能力强、估值合理的公司。

赵晓东强调,把握短期、中期、长期三条主线进行选股。上述三条主线分别对应着估值、商业模式和人三个角度。

短期方面主要关注估值。赵晓东表示:“估值低意味着短期个股回撤的空间相对较小。在估值方面,除了传统的PE、PB等指标外,还特别要重视企业现金流的表现。”

中期角度则需要重视企业的业务和商业模式。赵晓东认为,商业模式能够反映公司的景气程度。“例如,消费和服务类企业,就要关注品牌知名度;而对于制造业来说,是否具备成本领先十分关键,成本越低则竞争力越强。总之,商业模式归根结底体现了企业的议价能力。”

长期维度对应人这一因素。人在企业中发挥至关重要的作用,赵晓东在投资过程中强调对管理层的分析与判别。

在估值、商业模式和人三个方面的基础上,赵晓东还十分重视对企业成长能力和风险抵抗能力的把控,尤其是能够颠覆公司业务、或者是导致公司议价能力发生重大变化的因素。

驰骋公募江湖十二年,多年沉淀使得赵晓东具备较为突出的择股能力。赵晓东独创“五维选股法”,即估值识别、业务识别、管理层识别、可持续发展能力识别以及风险识别。

展望2022年,赵晓东持谨慎乐观态度。“国内消费有望进一步恢复。同时,在经济转型升级背景下,科技创新成为新的重要增长点,“消费拉动+科技创新”将成为中国经济增长的两大强劲动力。”

基于良好的宏观预期,赵晓东于2021年四季度提出,看好与经济增长密切相关的银行板块,银行板块中长期基本面仍然坚实,盈利增长稳定,资产质量好于去年,加之估值处在历史较低位置,未来预计有较好表现。他表示,“地产行业有望从悲观情绪中逐渐恢复,2022年可能会有估值修复行情。”

景顺长城基金鲍无可

鲍无可,硕士毕业于上海交通大学,2008年下旬入行,曾在平安证券担任综合研究所研究员,2009年12月起,鲍无可加入景顺长城基金,先后担任研究部研究员、高级研究员、基金经理等职务,至今已有将近十四年的从业经验与八年的管理经验。

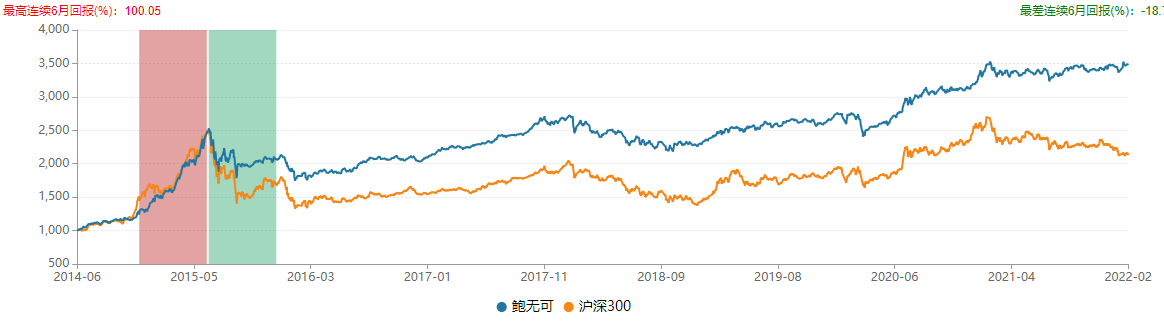

智君科技数据显示,截至2月23日,鲍无可在管产品 6只,在管规模为 94亿元,代表基金年化回报为 18.81%。

2022开年,大A屡屡上演过山车行情,市场风格切换加速。面对行情加速分化,鲍无可控制波动,保持了正向收益。在同类平均近三月下降8.88%的情况下,其代表产品获得了3.36%的收益。其另一只沪港深产品更是在2021年取得8.43%的收益,同类收益率为-1.57%。

鲍无可的投资风格偏向价值股,践行“积少成多,聚沙成塔”的投资理念,追求保持最大安全边际,避免基金净值出现大幅回撤,主要通过收益的不断累积实现累计超额收益的长期上升。

鲍无可因重视个股估值和安全边际的价值而受到市场的青睐。

在投资方法上,鲍无可主要通过“自下而上择股“的投资策略,寻找投资主题当中最具爆发力子行业中的龙头企业作为重仓品种,具备较强的控制回撤与波动的能力。

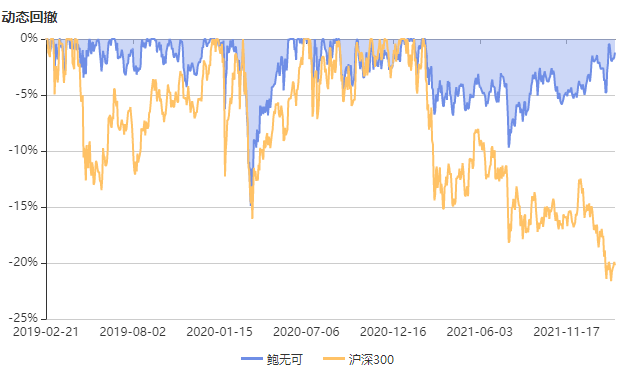

智君科技数据显示,近三年来鲍无可的最大动态回撤为-14.15%,自2021年起,其动态回撤率保持在-10%以内,远远低于沪深300,回撤控制能力突出。(截至2月23日)

突出的回撤控制能力背后,是鲍无可对安全边际的重视。作为一名深度价值投资者,鲍无可始终把寻找有安全边际的机会视为择股的首要标准。鲍无可认为,安全边际来自于优质的个股和合理的价格。在具体的调仓中,鲍无可通过严控标的壁垒与个股估值把握安全边际。

具体到操作中,鲍无可主要从以下两方面把握个股的安全边际。

第一,标的要拥有高壁垒,“护城河”要足够深。这类标的包括两类,一是经过市场充分竞争后成功突围的企业,其壁垒为后天发展的结果,如经营业绩在行业内领跑的公司;二是具有天然垄断优势的企业,如公用事业领域享有特许经营权的公司。

鲍无可认为,目前市面上满足高壁垒条件的公司并不算多,会首先聚焦于此类公司。鲍无可表示:“壁垒实际上是企业相较同行的差异化的程度,是超过竞争对手的程度。企业的壁垒高低也会发生变化。”

第二,股票估值应当合理或偏低。鲍无可表示,估值是衡量性价比的重要指标,需要与企业的实际价值即公司质地相匹配,即取决于对标的股票未来公允价值变动的认定。

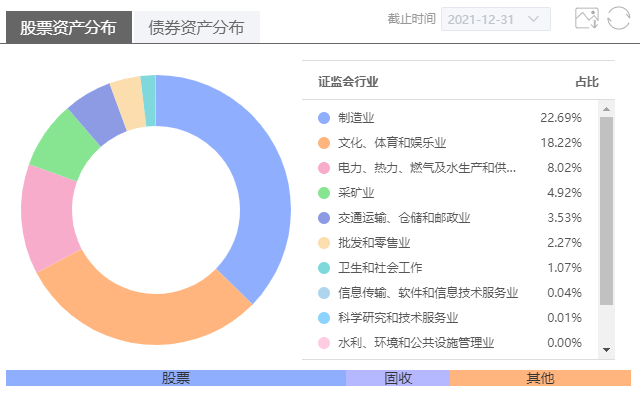

具体至配置上,鲍无可代表产品的行业分布较为分散,前三大重仓行业为传媒、医药生物、交通运输,前十大重仓股的持有时间较长。

展望后市,鲍无可提出:”未来十年,中国面临两个转型,一个是经济结构的转型,投资占GDP的比重将下降到较低水平,二是能源结构转型,主要能源开始从煤炭向新能源过渡。“

鲍无可表示,在如此复杂的宏观背景下,唯一可靠的办法就是坚持自下而上选股,去找到那些壁垒高、估值合理或偏低的公司。

建信基金王东杰

建信基金王东杰,清华大学博士。2008年毕业后,王东杰曾在外资高华证券有限责任公司就职,从事研究销售工作。2012年5月,王东杰加入建信基金研究部,历任初级研究员、研究员、研究主管、基金经理、权益投资部联席投资官、权益投资部资深基金经理,纵横证券市场将近十四载。2015年5月,王东杰开始管理基金,目前在管产品4只,管理规模达到48.25亿元。

所谓不积跬步,无以至千里。拉长时间轴观察王东杰所管理的产品,在熊市和牛市中,其代表产品始终保持一定的稳定性,“画”出了一条平稳的净值曲线。

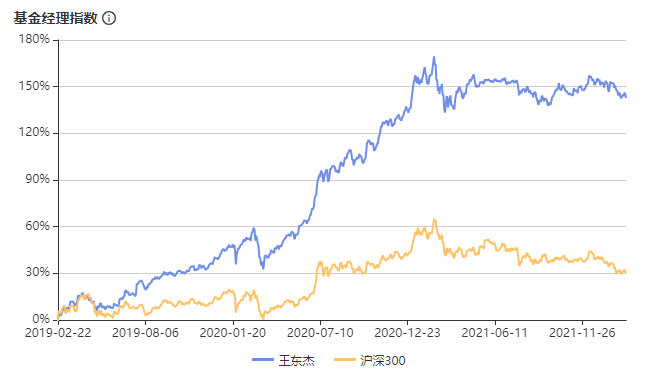

智君科技数据显示,截止2月23日,王东杰的代表基金年化回报率为19.83%,而同期大盘年化回报为2.42%。在震荡市中,王东杰依然能够保持较强的博取收益能力,并有效控制风险。

在投资选择方面,王东杰始终秉持“以合理的价格买入优质公司并长期持有”的投资理念,投资框架偏自下而上。

立足于长期投资观念,王东杰十分看重估值,在基本面的驱动下精选在板块赛道、核心竞争力、管理层三方面均具备一定竞争力的好公司。

值得注意的是,对于估值,王东杰采用DCF模型定价法,即“把企业未来特定期间内的预期现金流量还原为当前现值”,以此判断公司的远期现金流。

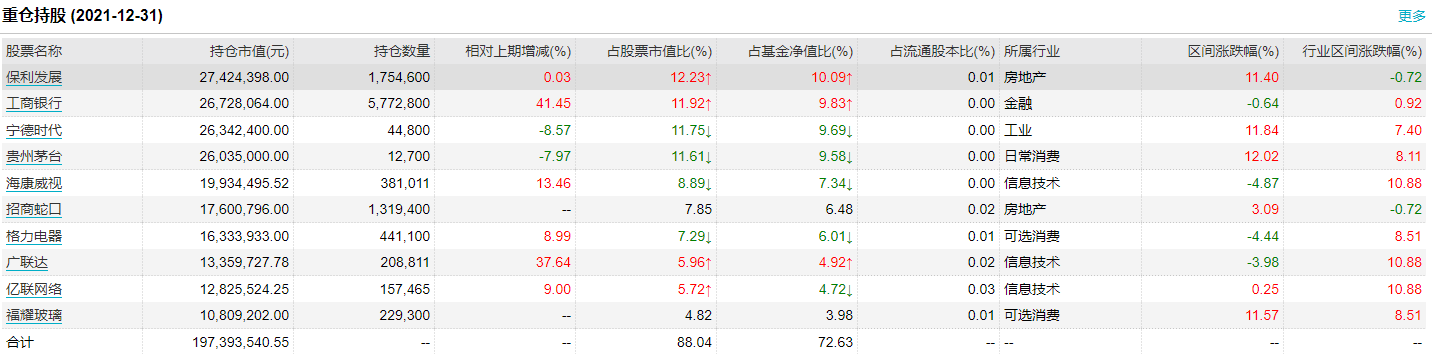

受益于在金融地产、制造周期、电力设备及新能源等领域丰富的研究背景,王东杰形成了较为广泛的投研能力圈。在行业配置方面,王东杰的持仓呈现行业分散的特点,在工业、金融地产、主要消费、可选消费、信息技术等板块均有所配置,行业配置较为均衡。同时,王东杰在金融地产等低估值板块一直保持较高的配置比例。

2021年四季度,其代表产品在食品安全、信息安全、经济安全、国土安全和能源安全等大安全领域均进行了重点布局。

从历史持仓来看,王东杰的代表产品持股相对集中。近两年来,其代表产品前十大重仓股占股票资产的比例保持在80%以上。

知行合一,王东杰在调仓操作上也坚持长期投资理念,持股周期较长。其代表产品第一大重仓股已连续持有12个季度,第二、第三大重仓股的持有季度也长达9个季度。

具体到个股选择,王东杰倾向于选择行业龙头,精准捕捉竞争优势明显、管理层优秀、估值相对合理的优质成长股和价值成长股。

得益于分散的行业配置与突出的择股能力,王东杰的产品表现较为稳健均衡,其在管理产品在六年内穿越牛熊,取得了较为稳健的业绩表现,

展望后市,王东杰主要看好四大方向,一是与消费升级相关的品牌消费品;二是与高质量发展相关的智能制造;三是科技相关的互联网软件;第四大方向是顺周期相关的大金融板块。

2022-02-23 20: 37

2022-02-23 18: 36

2022-02-22 21: 34

2022-02-20 12: 59

2022-02-19 20: 30

2022-02-18 17: 31