今年以来,资本市场亏钱效应明显。进入三月,各大指数更是大跌眼镜。

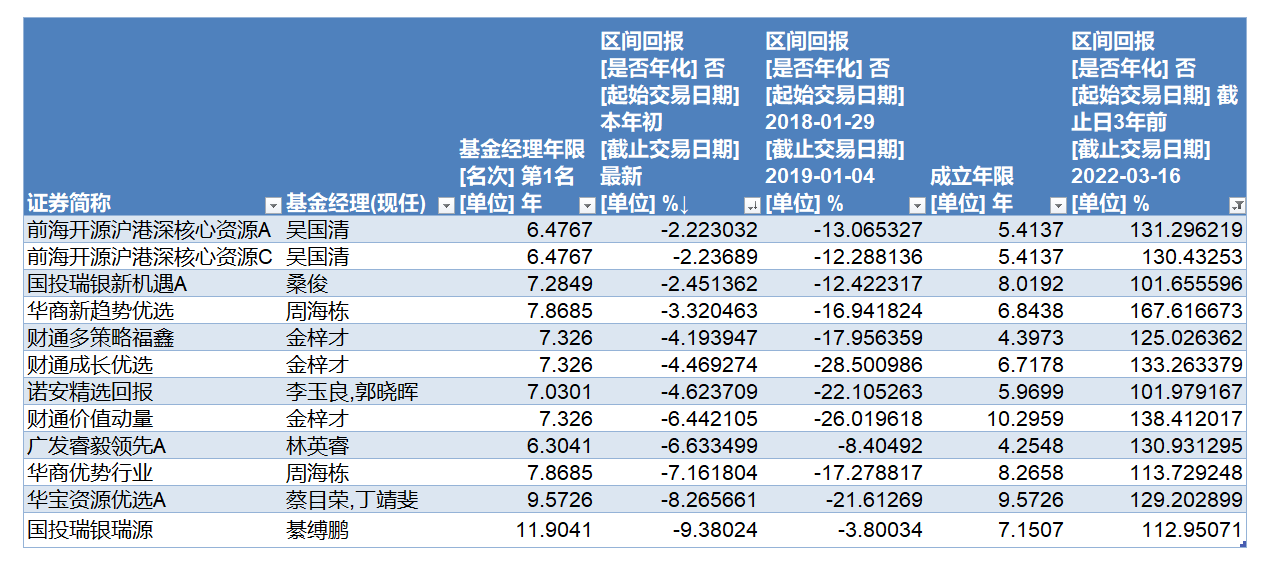

据基金君统计,以2015年6月12日至2016年1月27日、2018年1月29日至2019年1月4日以及2022年1月1日至2022年3月15为三个重要的考察时点,在此期间偏股基金指数的跌幅则分别达到了46.69%,26.74%与20.82%。

不少投资者担忧2022年市场是否已出现了一些“熊市”特征。随着国际局势的复杂化,后续市场是否会因持续的负反馈进入大熊市之中呢?

面对市场的持续低迷,不少老股民、老基民会想起了2018年的大熊市,甚至于2015年的股灾。随着收益预期的不断降低,“抗跌”、“稳健”也逐渐取代高回报,成为基民的普遍追求。

基金君经统计发现,有一批基金经理,他们在2018年市场普跌的情况下牢牢守住回撤,并在随后的三年时间里业绩快速回血,做到三年翻倍甚至是1.5倍。基金君选取了其中两位在今年以来的持续下跌行情中,回撤控制依然优秀的基金经理,他们分别是华商基金周海栋与国投瑞银基金桑俊,详解他们在不同市场中的攻防之道。

华商基金:周海栋

周海栋,管理科学与工程硕士,拥有5年的实业工作经验。2008年,周海栋加入中国国际金融有限公司,从事化工研究,从此开启了他的投研之路。2010年加入华商基金管理有限公司,担任研究发展部行业研究员,自年起担任,现任华商基金权益投资总监、权益投资部总经理、公司投资决策委员会委员、公司公募业务权益投资决策委员会委员,从业超13年,管理基金7年有余,管理规模达百亿。

周海栋目前在管产品6只,Wind数据显示,截至3月16日,周海栋的基金管理年限为7.87年,管理基金以来的年化回报16.95%,同期沪深300年化回报为8.11%,目前管理规模为81.70亿元。

周海栋本是化学专业出身,先后进入上海慧旭药物研究所和上海拓引数码供职。这段经历使得周海栋积累了不少产业相关经验,也为他后期转行进入投研奠定了基础。

周海栋于2008年初进入中国国际金融任职研究员,从事有色、化工等周期性行业的研究工作,于2015年开始正式管理基金产品。随着投管经验的积累,周海栋的能力圈并不止步于周期行业,而逐步向电子、计算机等成长板块扩展,逐渐形成了“周期+成长”的独特投资风格。

在周海栋看来,万物皆有周期,而投资也是一样是,区别点仅仅在于时间的维度,“机会总是周期性出现,’均值回归‘是事物的常态。”

坚持以周期为主导逻辑进行投资布局,以2021年为例,周海栋在年初就表示“顺周期将是贯穿2021年的主线”,而这一点也在后续的投资实践中被陆续证实。截至去年年底,周海栋主要的配置方向集中在“顺周期+科技”方向,其中顺周期包括有色、煤炭、交通运输、银行、钢铁等,而科技方向仓位主要是计算机。

在公司选择上,周海栋比较注重公司发展周期和行业发展周期,在此基础上再进行组合的配置选择。他倾向于选择未来一到两年处于景气周期且有明显向上拐点的公司,找出其中收益风险比更优的标的来构建组合。

秉持了行业集中、分散持股的价值投资策略,周海栋构建的组合具备了相对较强的抗风险能力,其代表产品去年四季报的持股集中度仅为14.28%,显著低于行业平均水平。在进行布局时,他擅长结合行业周期与长期趋势,自上而下精选个股,并偏爱行业龙头。

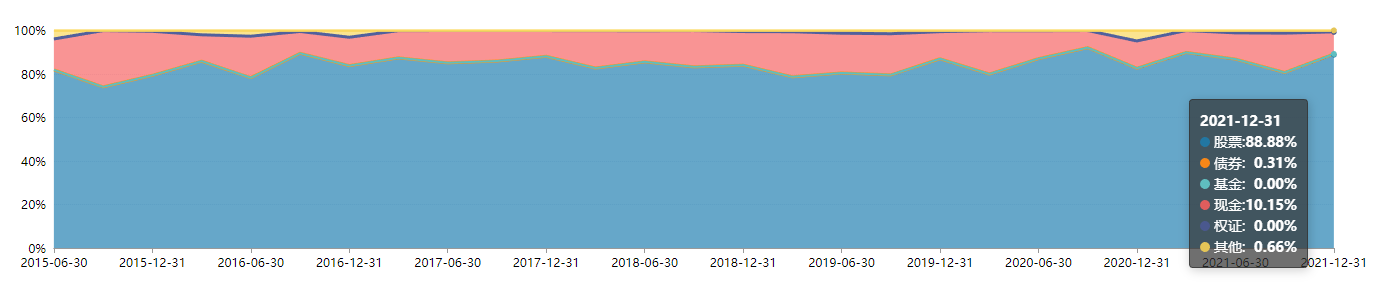

根据下图可以看出,不管在何种市场行情中,周海栋始终保持高仓位运作,主要通过对不同属性行业的配比调整来控制整个组合的风险。

倾向于左侧布局,周海栋对市场拐点的把控较为精准,调整步伐往往早于市场一致预期,提早埋伏,及时收手。在周海栋看来,商品价格、公司基本面等维度均是择股时的重要判断依据,他通常会以两至三年的维度来考察行业与公司,同时结合经济周期的变化。

展望后市,在此前的采访中周海栋曾表示,全球渐次进入后疫情时期,市场整体会回到以科技为主导的弱复苏状态。经济进入一个相对平稳增长的阶段,周期一定程度会重新回到大家的视线中,不过科技仍然是核心,而长期来看消费仍是需要关注的重点。

国投瑞银基金:桑俊

桑俊,武汉大学经济学博士,曾任国海证券研究所分析师。2012年5月加入国投瑞银基金研究部,2013年4月起任职基金经理助理,2014年12月起任职基金经理。现任国投瑞银基金研究部总经理。

7年的宏观策略研究经验,加上5年金融行业研究经验,复合的研究积累使得桑俊对金融、食品、医药、农业、制造等行业的研究和理解颇为深入,也正是从这些行业入手,桑俊逐渐构建起自己的能力圈。

Wind数据显示,桑俊目前在管基金9只,总管理规模达到42.74亿元。任职基金经理年限为7.28年,期间任职年化回报为13.54%,而同时沪深300年化回报仅为3.48%。

经过了十余年的市场淬炼,桑俊逐渐形成了均衡成长的投资风格。在桑俊身上有两个显著的标签,分别是“成长”与“风险厌恶”,而这两者却能够在他的投资理念中得以和谐统一。桑俊曾表示,自己的投资目标是力争优秀回报的同时注重风险收益比, “但这并不意味着我不愿意承担风险,我只是不愿意承担认知范围外的风险。”

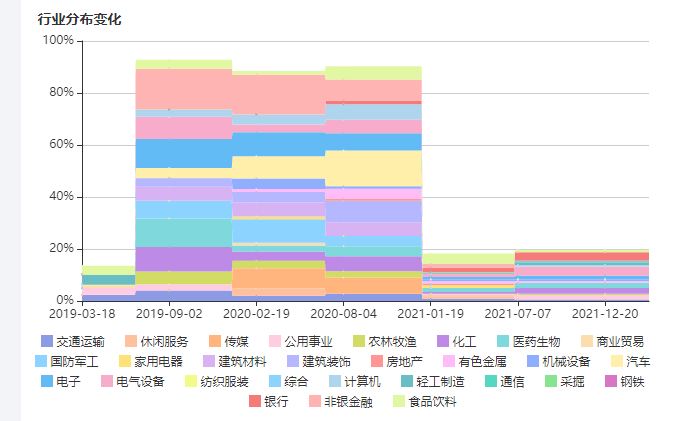

在桑俊看来,投资回报最重要的基因便是“成长”,因而他坚持挖掘哪些符合时代周期的成长股。但与此同时,桑俊也格外地看重风险收益比,在行业配置方面做到尽可能的均衡,并且随着市场环境的变化而不断地动态调整。

在选股方面,桑俊遵从自下而上与自上而下相结合的选股方法,在优选行业的同时深度挖掘个股——优选初步被市场证明的公司,选择具备可持续竞争优势的个股。

选股时,他主要有三个考察重点:一是公司是否具备持续增长的潜力;二是公司在行业中是否具备一定的竞争优势;三是公司目前所处的行业是否处于上行阶段,是否目前的经济发展周期。在符合这三条定性标准之后,桑俊会通过ROE或ROIC等定量指标对公司未来的盈利与发展能力进行定量评估。“以相对合理的价格,买入理解深入的优质公司并长期持有,通过企业内在价值的增值,以及价格对价值的回归获取回报。”

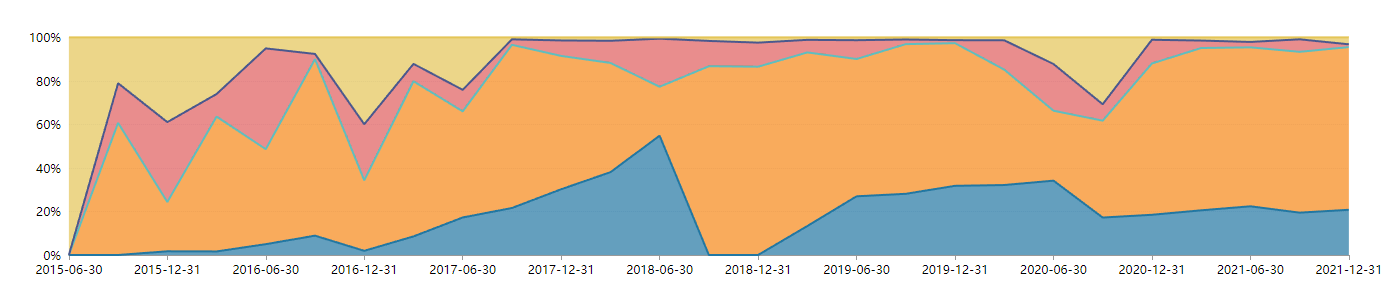

就桑俊的代表产品来看,自从2016年6月任职以来主要经历了2018年的熊市与2022年年初的大跌,而在2018年下半年,该只灵活配置的产品权益仓位显著下降至0,随后逐步回升至30%左右。通过仓位的调整,即便是在2018年的熊市阶段桑俊也将回撤控制在-12.42%。

进入2021年,桑俊的权益仓位进一步降低至20%左右,重仓股中食品饮料行业逐步退出前十大重仓,进一步聚焦必选消费品,而周期性行业公用事业与化工行业比例逐步提升,并贡献了整体组合的主要收益,这与桑俊对于周期类行业底部拐点的判断不无关系。

在全部持仓的行业分布上,桑俊维持了一贯的行业分散、个股相对集中的特性,并不拘泥于个别行业,而是以商业模式和竞争优势为核心导向精选个股。

展望后续新能源行业的发展,桑俊表示,由于锂资源自2017年之后再度成为新能源汽车产业链中供需最紧张的环节,不排除后续会对新能源汽车的销量造成负面影响,基于历史经验和行业逻辑,适当降低了在新能源领域的配置。但就长期来看,放眼未来3至5年,基于“碳中和”全球化地大背景下,中国如果能够在未来能源成本上占据优势,制造业就会出现系统性优势,“新能源有望成为中国最具有竞争力的产业“。

声明:上述文章综合自基金经理往期采访及定期报告等相关内容。基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-03-18 20: 52

2022-03-17 20: 09

2022-03-16 21: 56

2022-03-14 11: 12

2022-03-14 00: 20

2022-03-12 18: 00