编者按:市场这么大,新基金怎么买?新基金是否值得关注,管理人是否值得选择?对此,基金君为大家带来人物库专题【新基人物】,解析新发基金管理人的投资理念。

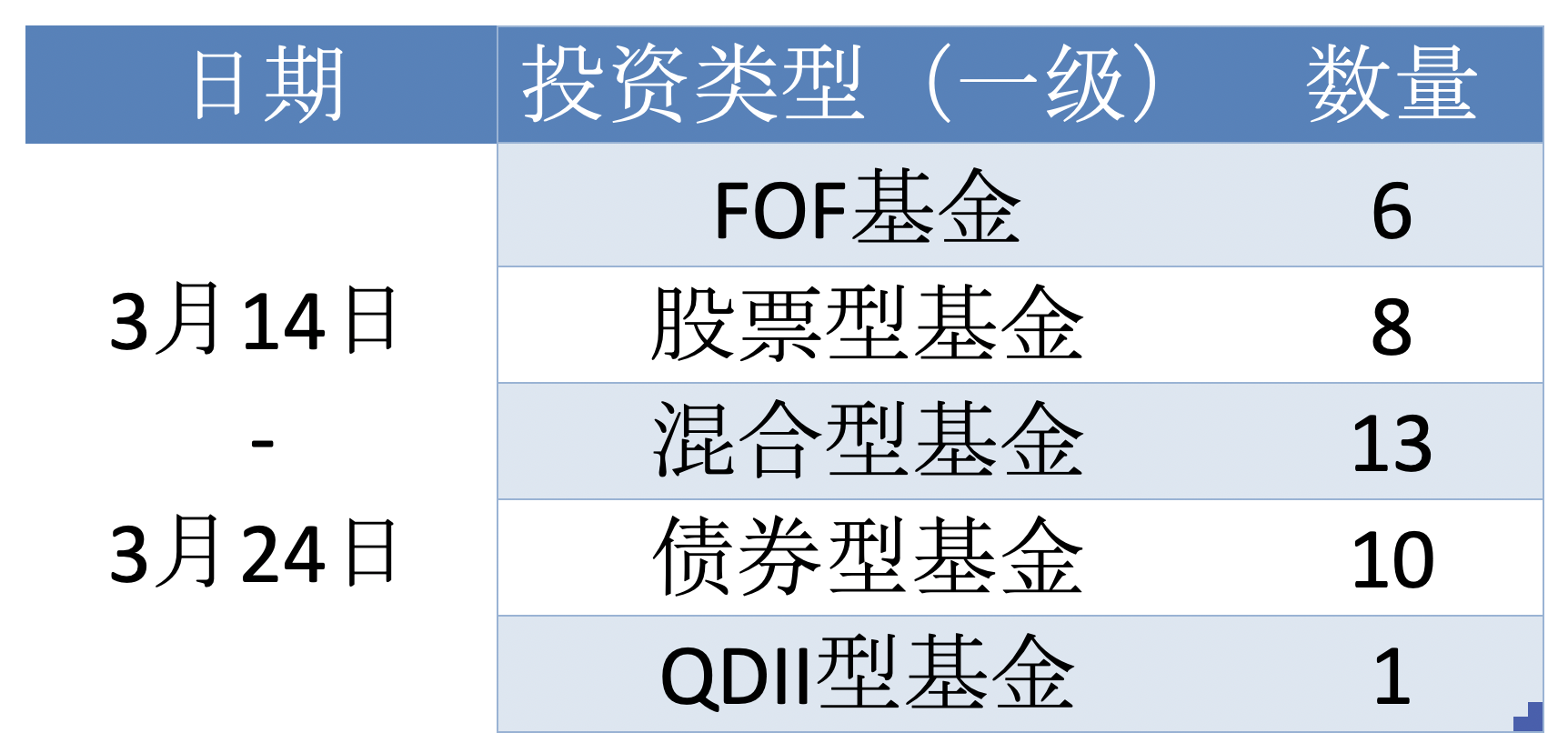

Wind数据显示,近期(2022年3月14日至2022年3月24日)有38只基金即将发行。

在近期的新发基金中,有6只FOF基金、8只股票型基金、13只混合型基金、10只债券型基金与1只QDII型基金。

近期不管是A股市场还是港股的市场表现都可谓是伤了很多投资者的心,据Wind数据统计显示,截至3月24日,偏股基金指数年内跌幅达15.28%。经历了3月份的大起大落,不少基民纷纷也终于认识到定投的重要性,更有部分基民直接转战“固收+”基金,甚至是债券基金。

那么这种行情下,权益型基金真的“没救”了吗?

其实在这种情况下,基金君发现,有一批深度价值风的基金经理,尤其在当下的震荡行情中,回撤控制表现要显著地优于沪深300与偏股型基金指数。而深度价值风由于更倾向低估值持股,追求组合的安全边际,因而在当下也愈发凸显其配置价值。他们能够在波动的市场中,在一定程度上弱化组合投资风险,为投资者带来稳定的收益。

本周的新发基金中,哪些基金经理值得关注?

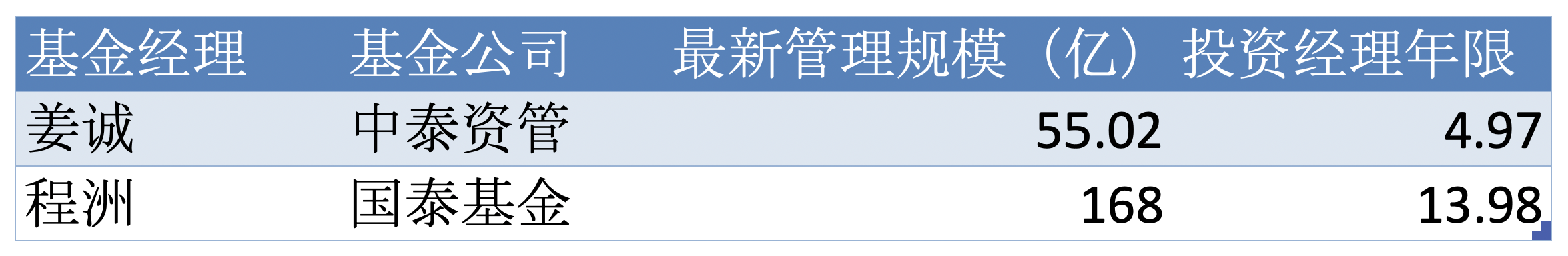

今天,基金君将为大家介绍本周发行新基金的2位人气基金经理,他们是中泰资管姜诚、国泰基金程洲。

“我们不会用市场的涨跌来评判自己研究的对错。自己研究的对错一定不能让市场先生来评价,而是自己要动态地去跟踪。因为市场先生它长期是无效的,但是股价对于长期价值的反馈是很慢很慢的。”

“巴菲特常说,保守型投资者夜夜安眠,其实只有在我们真正对质地的要求更苛刻的情况下,才能体会到自己可以睡好觉。”

“第一件我会永远坚持的事,就是不预测股价。第二件事就是不要做过度乐观的预测,尤其是基于当下趋势进行外推式的这样一种预测,这是研究上的一个告诫。第三,不要轻易相信过去让你赚钱的方式在未来可以延续。还有一点很重要,作为一个基金经理,永远不要说假话。”

姜诚,经济学硕士。历任国泰君安证券资产委托管理总部助理研究员、研究员、投资经理,安信基金研究部总经理兼基金投资部总经理。2014年8月起任职基金经理。2018年加入中泰基金,现任中泰资管基金业务部总经理兼投资总监。

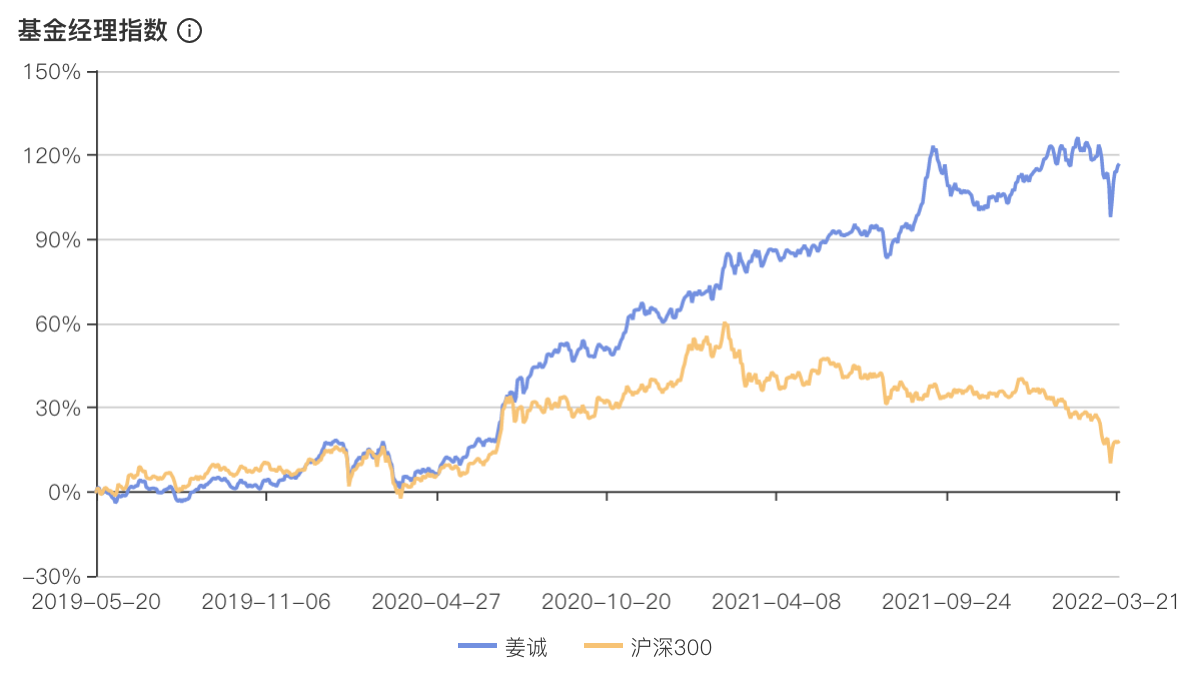

(姜诚基金经理指数,数据来源:智君科技,截至2022年3月24日)

目前,姜诚在管基金4只,总管理规模为55.02亿元。(数据来源:Wind,截至2022年3月24日)

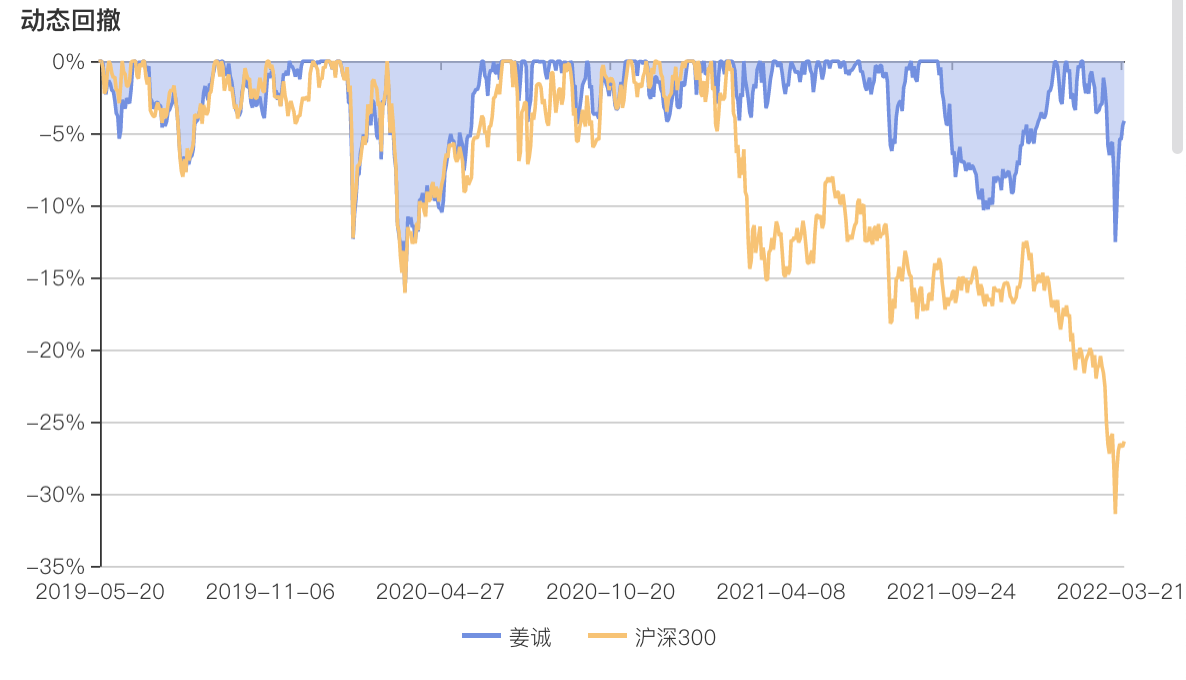

从姜诚的动态回撤来看,近1年来,其动态回撤控制优秀,显著低于沪深300。

(姜诚动态回撤,数据来源:智君科技,截至2022年3月24日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,姜诚的在所有的区间收益内均跑赢了沪深300,并且其四分位排名始终位于同类型基金的前1/4。

(姜诚区间收益,数据来源:智君科技,截至2022年3月24日)

姜诚自入行以来已经积累了15年的投研经验,作为投资中的“少数派”,姜诚始终坚持自己深度价值的投资风格,在投资中更青睐那些具备长期竞争优势且长期盈利能力突出的“好公司”。

作为一个完全的自下而上选股的投资人,姜诚更相信在公司自身的“基因”,而非其所处的行业赛道或者景气周期。在姜诚看来,行业兴衰难免,没有永恒的好行业,但是一家“好公司”却能凭借自身竞争力带来的阿尔法,经过时间累积成惊人的超额收益。

判断一家公司的未来时,姜诚遵循长坡、厚雪、慢变的选股思路。其中长坡指的是一个公司需要具备一定的可发展的空间;厚雪指的是公司要有明确的优势,进而可以获得更高的盈利能力;而慢变指的是,行业很少存在一种全新的技术或者一种全新的模式的出现会改变这个行业中好公司固有的竞争优势。

而对于一家公司买点的抉择,往往离不开对于其估值的判断。姜诚认为,对于估值安全边际的追求并非一味地要求低估值,而是应该站在更加全局的角度,同时考虑到未来可能发生的各种情形,在此基础上去动态地调整组合估值的安全边际。

“不要想着快速地赚很多钱,把预期降低,把乐观中性悲观都考虑一遍,即便乐观情绪不发生也不吃亏,也能赚到小钱的话,就是好投资。”在此前的采访中,姜诚曾这么总结自己对于投资的看法。

面对当下高波动的市场,姜诚始终坚持自己应对市场而不是预测市场的做法。他相信,短期市场中投资的阶段性表现可能随机,但只要学会屏蔽市场中的“噪音”,长期坚守的风险意识将会使自己长期收益。

“价值投资就是以好的价格买入好的公司,同时尽可能避免大的回撤。”

“要找到那些既能保持业绩增长,估值又合理的公司。”

“要把投资做好,就要去克服一些人性的弱点,最终这是一种修行。”

程洲曾任职于申银万国证券研究所。2004年加盟国泰基金,历任高级策略分析师、基金经理助理,基金经理,现任主动权益投资三部负责人兼基金经理。从业超过21年,程洲基金管理经验超过13年,是业内少有的穿越过牛熊更迭之后,中长期业绩十分出色的基金经理。

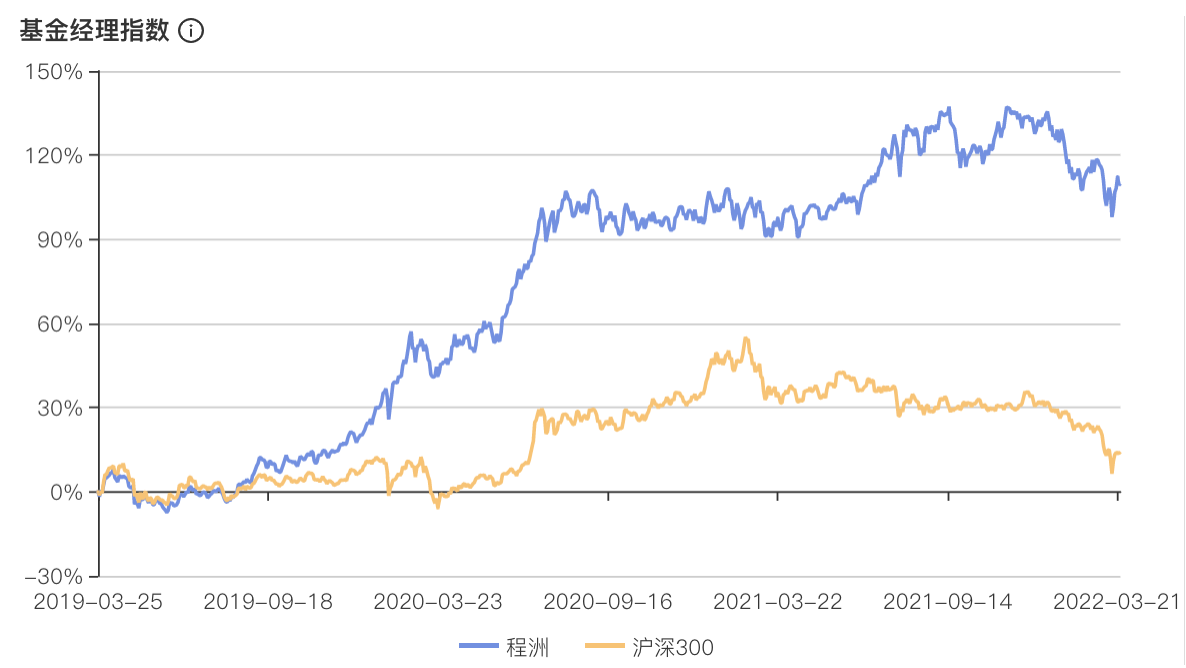

(程洲基金经理指数,数据来源:智君科技,截至2022年3月24日)

目前,程洲在管基金9只,总管理规模为168.00亿元。(数据来源:Wind,截至2022年3月24日)

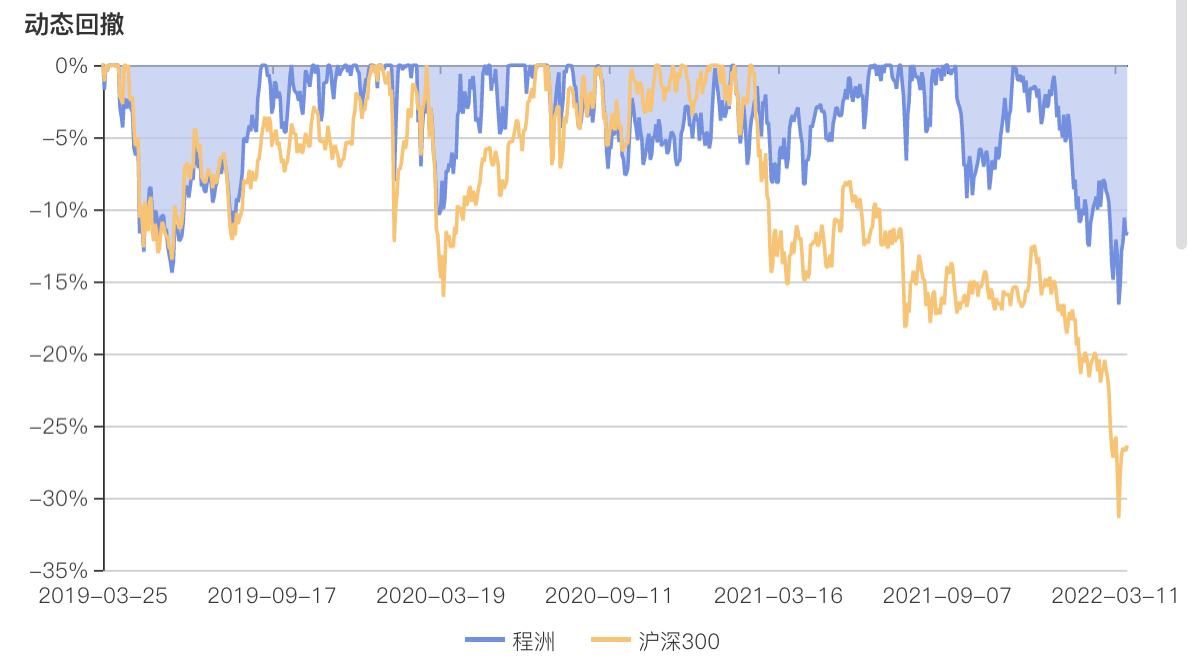

从崔建波的动态回撤来看,近3年来,其动态回撤基本在15%以内波动,近一年以来远低于期波动性远低于沪深300。

(程洲动态回撤,数据来源:智君科技,截至2022年3月24日)

就近1月、近3月、近6月、今年以来、近1年、近三年这6个区间来看,崔建波在全部的区间收益都跑赢了沪深300,并且其长期业绩的四分位排名为较高,近三年收益水平远超沪深300。

(程洲区间收益,数据来源:智君科技,截至2022年3月24日)

在市场中已经积累了20余年的实战经验,程洲是价值投资的信奉者也是践行者。“价值投资就是以好的价格买入好的公司,同时尽可能避免大的回撤。”

对于自己的投资框架,程洲将其总结为四个要点:

一是选择具备成长性的行业,因为成长性的行业在不同的经济周期中赚钱的概率更高;

二是倾向于选择行业中的龙头公司,也就是行业里排名前三的企业,这些公司往往盈利增长的确定性、估值更合理;

第三,程洲倾向于逆向投资,在非热门的行业中寻找被低估的公司,但同时他也强调,并非一味追求低估值,企业的现金流的健康程度也同样值得关注;

第四,程洲始终秉持行业分散,个股配置也分散的原则,希望通过这种方式来进一步弱化组合的风险,避免产生过大的回撤。

展望后市,程洲认为,2022年的A股市场还值得期待的,市场依然会呈现分化的特征,结构性的机会值得挖掘的。具体看好以下五个方向:

一是战略新兴产业。如新能源车、光伏、半导体、军工等,程洲认为,这些国家重点战略扶持的行业,在未来的几年都会保持较高的景气度;

二是大消费板块。大消费板块的盈利的稳定性在2022年会显得更加的重要。重点关注包括食品饮料在内的必选消费、可选消费,以及医药板块等;

三是周期。程洲认为,在这两年有比较大的资本开支,积极开拓新兴产业的,这一类周期企业,是更值得关注的。

四是农业板块。将主要关注两个价格:猪价和粮价。历史经验表明,经过9-12个月的这种去产能后,猪价可能会进入中期的拐点,开始往上走。

五是TMT。包括VR眼镜、传感器等,芯片的短缺的问题在2022年会得到大幅缓解,这也会带动整个消费电子升级换代的需求。

(基金君友情提示:新基金产品表现依然需要等待时间验证,买基金还是要看基金经理。)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-03-24 21: 45

2022-03-22 15: 06

2022-03-20 19: 56

2022-03-20 18: 14

2022-03-18 20: 52

2022-03-17 20: 09