编者按:市场这么大,新基金怎么买?新基金是否值得关注,管理人是否值得选择?对此,基金君为大家带来人物库专题【新基人物】,解析新发基金管理人的投资理念。

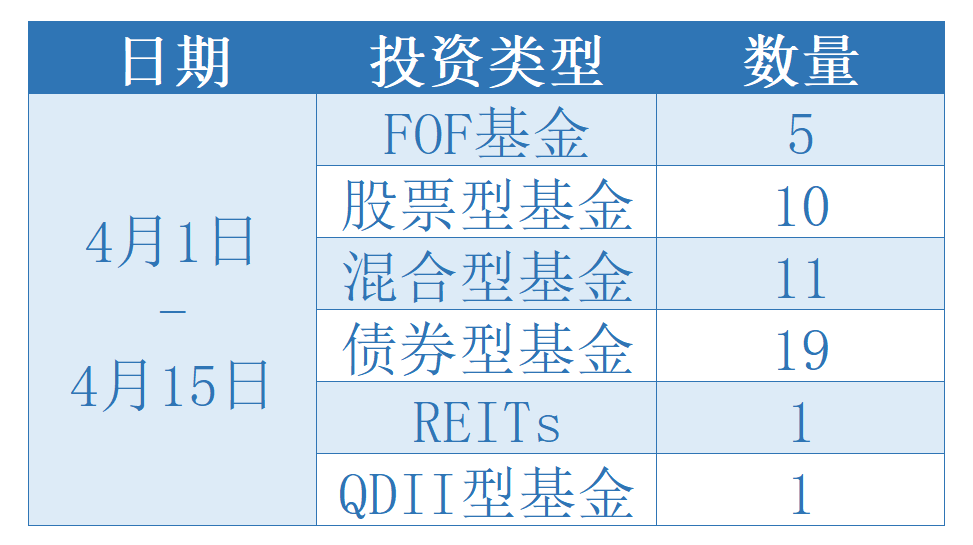

Wind数据显示,近两周(2022年4月1日至2022年4月15日)有47只基金即将发行。

在近期的新发基金中,有5只FOF基金、10只股票型基金、11只混合型基金、19只债券型基金、1只公募REITs与1只QDII型基金。

据Wind数据显示,2021年股票型基金遭遇大幅震荡,热门主题基金甚至在四季度集体“拉跨”,而在全市场近290只增强指数型基金中,有180只左右的基金在2021年获得正收益,占比达63%。这也成为了2021年波动的市场中的一抹靓丽的风景。

指数增强基金的收益来源一是锚定的指数基金,也即跟踪行业/市场的贝塔波动;而其超额收益,也即阿尔法部分则是通过基金经理的主动管理获取的。而随着近年量化投资的逐渐兴起,量化方法选股在指数增强基金的投资过程中也得以进一步应用。

量化投资与传统投资的主要区别在于,不同于主动管理型基金通过深度调研的方式了解一家上市公司,量化投资主要是从数据分析的角度入手,去寻找符合各方面“量化”指标的标的,在覆盖面上相对具有一定的优势。在行情波动较大的市场中,量化投资能够有效地避免“错杀”、同时也在一定程度上避免了“人性的弱点”。

本周的新发基金中,哪些指数增强产品的基金经理值得关注?

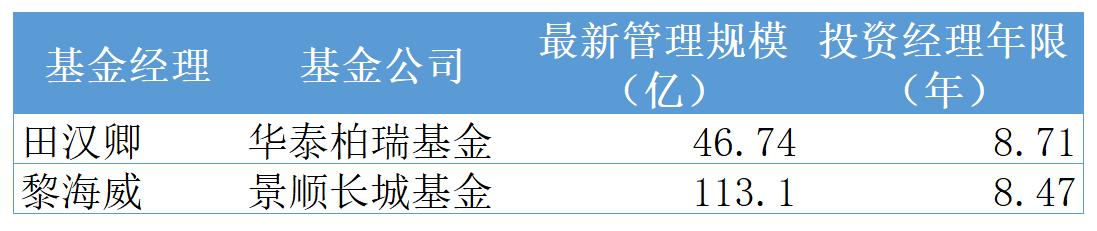

今天,基金君将为大家介绍本周发行新基金的2位知名量化投资基金经理,他们是华泰柏瑞基金田汉卿和景顺长城基金黎海威。

“被市场裹挟,每个人都可能有追涨杀跌的冲动,我们基金经理也一样,但在投资过程中,我们需要学会不断克服人性的弱点:面对市场大涨的时候,少一点躁动;面对调整的时候,多一点理性。”

“一些板块或者个别行业的估值在过去三年里被拉抬得比较高,偏离其基本面所对应的合理区间,资金会从估值过高的板块转移到估值更合理的板块。这个切换过程并不是无缝进行的,中间出现一些波动,也在合理范围之内。”

田汉卿,本科与研究生毕业于清华大学,MBA毕业于美国加州伯克利商学院。 拥有22年金融领域工作经验,投资年限逾11年,曾任巴克莱全球投资(BGI)主动量化投资基金经理,管理的量化基金规模超过15亿美元,投资范围覆盖香港、新加坡和韩国市场,任职期间(2004-2008)的投资业绩突出。2012年8月加入华泰柏瑞基金,现任华泰柏瑞副总经理、量化与海外投资团队负责人。

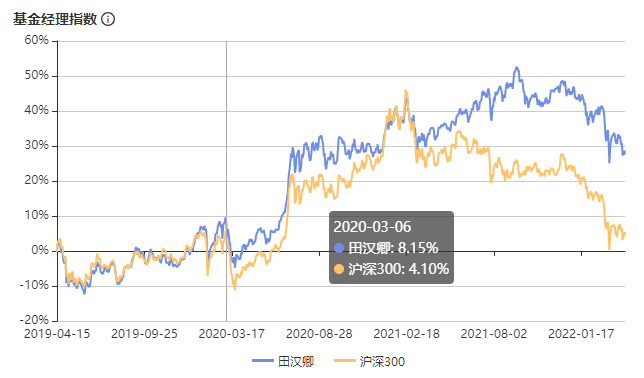

(田汉卿基金经理指数,数据来源:智君科技,截至2022年4月15日)

目前,田汉卿在管基金9只,总管理规模为46.74亿元。(数据来源:Wind,截至2022年4月15日)

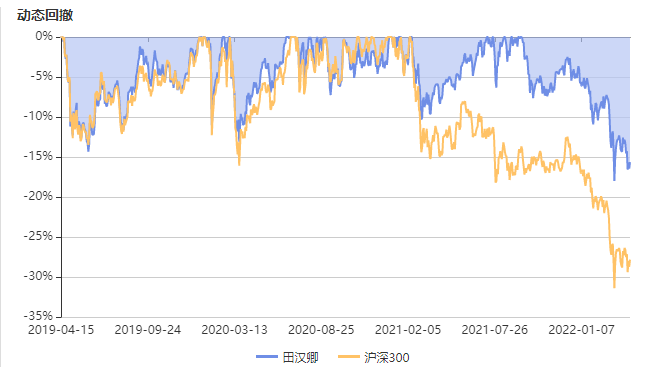

从田汉卿的动态回撤来看,近1年来,其动态回撤控制优秀,显著低于沪深300。

(田汉卿动态回撤,数据来源:智君科技,截至2022年4月15日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,田汉卿在较长期的区间收益内均跑赢了沪深300,并且其四分位排名在近一年中较为稳定居于前1/4。

(田汉卿区间收益,数据来源:智君科技,截至2022年4月15日)

在管理策略上,田汉卿主要采取基本面多因子的量化选股策略,多因子模型的原理是采用一系列的因子作为选股的条件,买入满足这些因子的股票,卖出不满足的股票。由于多因子模型的相关比较稳定,所以田汉卿在去年整年中延续了她比较稳健的投资策略。

田汉卿表示,从因子表现来看,压抑两年的估值因子出现一定反转,而计算的成长因子预期会继续表现良好。当前市场抱团的龙头股估值已经很高,抱团的投资策略也已经比较拥挤。预计未来,市场将回归基本面,未来大小市值、各行业股票的表现将更加均衡,而在此前提下,量化投资全市场选股的优势将得以更好体现。

针对今年以来股票市场回调幅度较大的现象,田汉卿表示,考虑到目前市场整体杠杆控制得比较严格,因此这波回调引起系统性风险的可能性不大。与此同时,在这波调整过后,一批优质个股也展现出了更好的性价比。而指数增强基金更是有望通过量化选股的方式,为投资者争取超额收益、积小胜为大胜,长期来看是很不错的投资股票市场的选择。

“有些股票基本面很不错,买了以后有可能还会跌,但最终会回到这个价格以上,因为目前市场的估值是有基本面支持的。被市场裹挟,每个人都可能有追涨杀跌的冲动,我们基金经理也一样,但在投资过程中,我们需要学会不断克服人性的弱点:面对市场大涨的时候,少一点躁动;面对调整的时候,多一点理性。”

田汉卿认为,当前A股市场整体基本面较好,如果出现比较大的波动,会是很不错的买入风格更加均衡的量化基金的机会。

“不管做低频还是高频交易,最核心的问题就是对收益的预测要相对准确。”

“量化投研框架的搭建,不能完全依赖数据,而是要逻辑先行,用数据来验证。”

黎海威,经济学硕士,CFA。曾担任美国穆迪KMV公司研究员,美国贝莱德集团(原巴克莱国际投资管理有限公司)基金经理、主动股票部副总裁,香港海通国际资产管理有限公司(海通国际投资管理有限公司)量化总监;2012年8月加景顺长城基金管理有限公司公司,担任投资研究部量化及ETF投资总监。

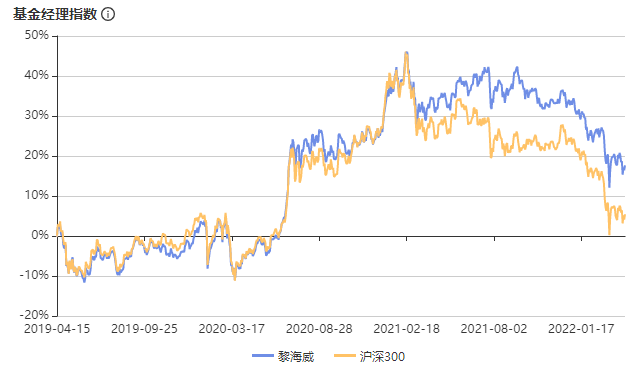

(黎海威基金经理指数,数据来源:智君科技,截至2022年4月15日)

目前,黎海威在管基金8只,总管理规模为113.10亿元。(数据来源:Wind,截至2022年4月15日)

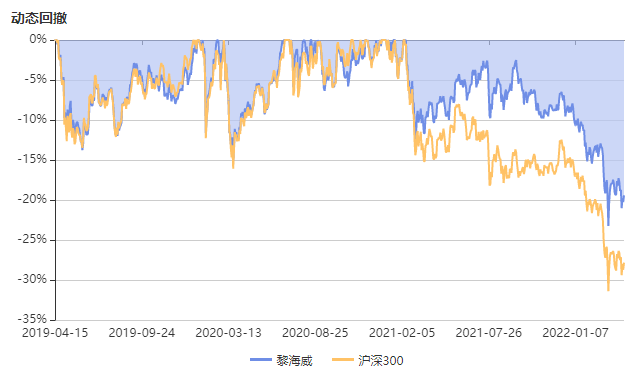

从黎海威的动态回撤来看,近3年来,其动态回撤基本在15%以内波动,近一年以来稳定低于沪深300。

(黎海威动态回撤,数据来源:智君科技,截至2022年4月15日)

就近1月、近3月、近6月、今年以来、近1年、近三年这6个区间来看,崔建波在全部的区间收益都跑赢了沪深300,并且其今年以来四分卫排名稳定居于同类较高水平。

(黎海威区间收益,数据来源:智君科技,截至2022年4月15日)

黎海威在加入景顺长城基金之前,曾在国际量化投资的鼻祖——巴克莱国际投资管理有限公司任职副总裁、基金经理。经过7年时间里的投研积累,黎海威对量化投资有了较为深刻的认识与理解。随后黎海威出任海通香港资管量化投资总监,逐步转向港股与A股市场。在2012年加入景顺长城基金后致力于发展国内的量化投资业务。

黎海威的投资组合主要以基本面量化选股为主,风格上维持价值和成长之间的平衡,同时关注现金流良好和内生成长稳健的公司,在股市波动中以自下而上选股为主以期产生持续稳定的超额收益。

展望2022年,黎海威表示,当前海外流动性拐点临近、通胀压力仍在,外需大概率将走弱,需要警惕美股波动以及美元走高对于新兴市场的冲击。同时国内经济可能要面临内外需同时走弱风险,经济扩张动能减弱的趋势或将维持。PPI-CPI的剪刀差将明显收窄,中下游盈利能力有望得到边际修复。为了稳定增长,货币、信用进入新一轮宽松周期,但预计整体扩张力度较温和,信用分化、结构性扩张的格局将延续。

长期来看,改革创新是保持经济增长的根本动力,在科学技术带动产业升级的大背景下,黎海威对经济的长期健康发展持较为乐观的态度。“权益市场仍具备结构性配置机会,具有较高成长性的行业和较强竞争力的公司,将具备较高的投资价值。”

(基金君友情提示:新基金产品表现依然需要等待时间验证,买基金还是要看基金经理。)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-04-15 17: 53

2022-04-15 21: 18

2022-04-13 17: 33

2022-04-12 15: 05

2022-04-10 12: 54

2022-04-05 20: 47