编者按:近期,基金一季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

方正富邦副总裁、首席投资官崔建波擅长通过仓位择时来控制回撤。在他看来,组合管理是一个持续动态调整的过程。他会通过比较不同标的之间的性价比,提高组合的风险回报水平,也正因此,他需要时刻考虑公司、行业,以及市场等各个层面出现的变化,要比其他基金经理更为费心力。

去年末时,崔建波就整体保持了中性偏低仓位。今年以来,市场波动加剧,崔建波在一季度调整过程中,适当提高了仓位,高景气品种的持续下跌虽然让其基金净值也受到拖累,但回撤幅度比同类产品普遍要小。

刚刚披露的2022年基金一季报显示,崔建波管理的产品3月底时股票仓位较去年末有所提升,保持中性偏高水平,处于建仓期的产品考虑到市场估值仍然不低,仍采取稳步建仓的节奏。

持仓组合方面,崔建波管理的基金一季度仍以泛消费和泛科技的景气成长行业为配置主线,同时利用市场调整的契机,加配了部分估值相对合理的高景气品种。

崔建波认为,国内外宏观经济走势在短期依旧保持节奏上的明显错位。市场短期以震荡为主,符合稳增长方向的板块可能有结构性机会。长期角度,能源结构升级、新兴消费升级、依托于工程师红利的尖端技术国产替代、人口结构老龄化带来的医疗保健等将是核心的方向。

本期【调仓风向标】,基金君将为大家详解方正富邦基金资深基金经理崔建波的一季报及调仓变化。

一季度增配高景气品种

仓位提升至中性偏高水平

作为一名仓位择时高手,去年末时,崔建波就整体保持了中性偏低仓位。今年以来,市场波动加剧,崔建波在一季度调整过程中,适当提高了仓位,高景气品种的持续下跌虽然让其基金净值也受到拖累,但回撤幅度比同类产品普遍要小。

崔建波管理的基金规模依然不大,与去年末相比,除了方正富邦趋势领航由去年末的12.93亿元缩水至10.45亿元,基金份额由去年末的12.93亿份缩水至11.78亿份。其余变化不大。

崔建波在管基金

刚刚披露的2022年基金一季报显示,崔建波管理的产品3月底时股票仓位较去年末有所提升,保持中性偏高水平。比如,方正富邦策略精选股票仓位由去年末的64.89%提升至80.15%,方正富邦新兴成长股票仓位由去年末的69.06%升至77.55%;处于建仓期的产品考虑到市场估值仍然不低,仍采取稳步建仓的节奏。比如,去年9月28日成立的方正富邦趋势领航股票仓位由去年末的21.33%升至73.88%,去年11月12日成立的方正富邦策略轮动在一季度末的股票仓位为69.31%。

实际上,与去年新基金的建仓节奏相比,已有所提速。比如去年3月24日成立的方正富邦汇福一年定开到去年四季度末时仓位只有37.97%。此外,去年9月23日新成立的方正富邦趋势领航成立初期建仓节奏也不快,至年底时股票仓位只有21.33%。

崔建波管理的基金很少保持较高仓位,除非特别看好,大多时间以60-70%的中性仓位为主。

持仓组合方面,崔建波管理的基金一季度仍以泛消费和泛科技的景气成长行业为配置主线,同时利用市场调整的契机,加配了部分估值相对合理的高景气品种。新基金也是围绕稳增长和长期景气度的行业主线,进行稳步建仓。

具体来看,在方正富邦策略精选中,贵州茅台、中国化学、天赐材料、宁德时代获得增持,比亚迪、韦尔股份、通威股份、长春高新、五粮液、酒鬼酒则为新进股,万华化学、大华股份、力和科技、药明康德、龙元建设、山西汾酒淡出。

方正富邦策略精选一季末前十大重仓股

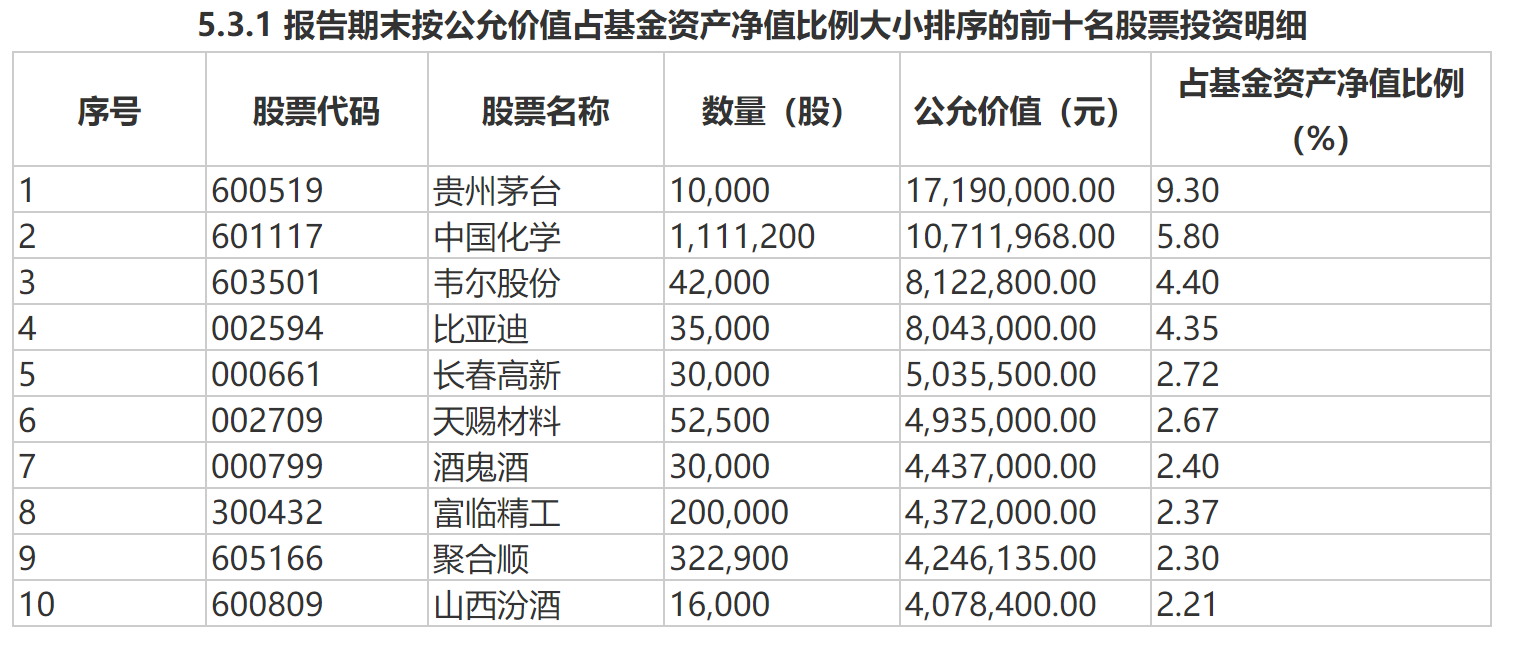

在方正富邦新兴成长中,贵州茅台、中国化学、韦尔股份、山西汾酒、天赐材料增持,新进比亚迪、长春高新、酒鬼酒、富临精工、聚合顺,而舍得酒业、力合科技、大华股份、龙元建设、东方雨虹则是淡出。从换仓方向来看,消费+新能源里的白马股,仍然是崔建波的首选。

方正富邦新兴成长一季末前十大重仓股

值得一提的是,崔建波的持仓集中度在逐步提升,但与市场平均水平相比,依然不高。

短期市场以震荡为主

稳增长方向或有结构性机会

崔建波认为,过去的一年,在地产和制造业投资增速逐步走弱,居民出行和消费场景始终受到散点疫情的制约,消费始终无法恢复的影响之下,中国经济经历了一轮快速的从复苏再到衰退的过程。海外则继续受到疫情的严重影响,全球产业链上下游恢复节奏存在明显差异,上游供给始终受到限制,下游需求恢复较快,供需缺口矛盾不断加深,上游资源品、油价等不断攀升。而全球碳达峰、碳中和的不断推进也使得新老能源结构转型过程中的能源安全稳定问题逐步凸显。在这样的大背景之下,资本市场呈现出较为极端的结构性行情。

今年一季度,宏观经济依然面临较大的下行压力。一方面,房地产市场在去年持续的高压政策之下开始出现断崖式下滑,相关产业链都受到较为明显影响,对经济造成较大影响;而受经济下行的影响,终端消费能力也明显减弱,3月份突发的国内疫情进一步加重了经济下行的压力。

在这样的背景之下,政策稳增长的基调十分明确,两会对于全年的经济增长定出了5.5%的目标,但从目前我们所看到的政策储备,以及已经实际出台的多项稳增长政策来看,效果并不明显。海外层面,俄乌冲突加大了全球市场的波动,压制了风险偏好,更进一步推高短期通胀压力,而美联储也在3月加息,并不断传递鹰派声音以对抗通胀。综上影响,A股市场在一季度出现了较大幅度的调整,尤其是高估值和交易拥挤的景气板块,而稳增长和低估值相关的板块则呈现明显的超额收益。

对于2022年,崔建波认为,错位的经济节奏也将带来不同的政策导向。国内定调稳增长,货币财政政策注重宽松刺激,对市场形成明显的支撑。海外层面,美国现时通胀压力更大,油价高企,叠加2022年选举压力,联储的态度明显转向鹰派,政策退出速度加快,对全球流动性造成负面影响。综上,他认为,认为市场短期以震荡为主,符合稳增长方向的板块可能有结构性机会。长期角度,能源结构升级、新兴消费升级、依托于工程师红利的尖端技术国产替代、人口结构老龄化带来的医疗保健等将是核心的方向。

2022-05-16 09: 32

2022-05-15 19: 46

2022-05-14 10: 32

2022-05-13 18: 58

2022-05-12 17: 09

2022-05-11 19: 51