编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目数说人物,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

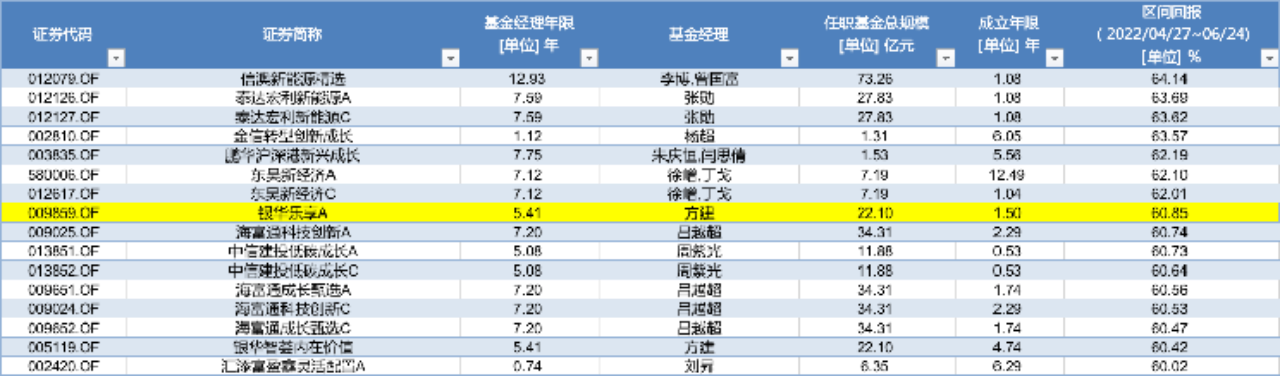

4月末以来,调整近两个月的新能源板块“重装上阵”。Wind数据显示,自4月27日新能源板块“风云再起”至今,新能源指数(866020.WI)累计涨幅已达42.80%。

热门赛道“卷土重来”,不少坚守在新能源赛道的基金经理终于“守得云开见月明”。其中,银华基金方建管理产品自4月47日以来,累计回报达到60.85,产品业绩名列前茅。

坚守终获回报,在接受采访时,方建强调,“我们坚持持有我们认为很好的成长股,赚公司业绩成长的钱,而不是估值波动的钱。即便在大跌过程中,也坚信我们的投资框架长期有效。”

方建,清华大学材料学本硕博连读,对于集成电路相关领域深刻钻研。毕业后方建曾先后就职于北京神农投资管理公司、南方基金,2018年方建加入银华基金担任基金经理。

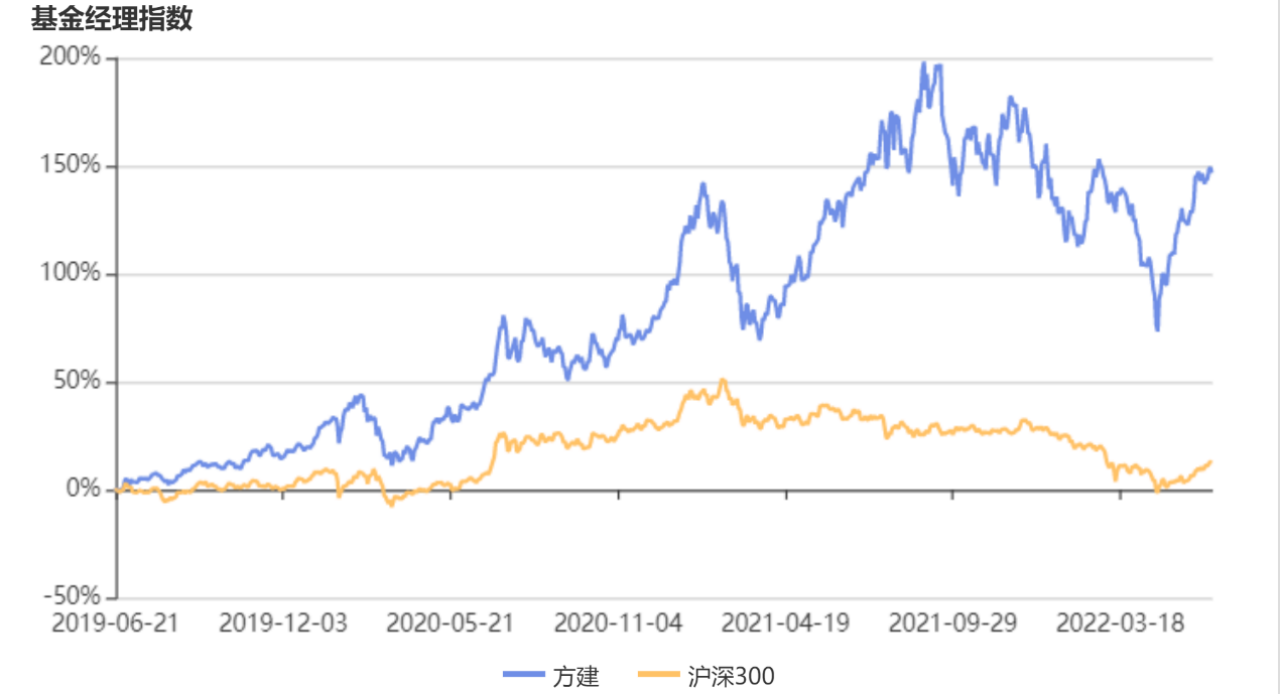

截至6月23日,方建管理年限达4年,旗下在管产品共计7只,管理规模22.10亿元。智君科技数据显示,截至上述时间,方建管理以来年化回报为26.97%,同期沪深300回报为4.54%。同时,方建代表产品年化回报达34.78%,近3年,方建旗下偏股混合型基金平均年化收益高于95%同类经理。

截至6月23日,方建管理年限达4年,旗下在管产品共计7只,管理规模22.10亿元。智君科技数据显示,截至上述时间,方建管理以来年化回报为26.97%,同期沪深300回报为4.54%。同时,方建代表产品年化回报达34.78%,近3年,方建旗下偏股混合型基金平均年化收益高于95%同类经理。

方建曾表示其最佩服的投资大师是查理·芒格,而方建的投资框架也与这位投资大师类似——以合理的价格买入最优质的成长公司并长期持有,挣公司长期业绩的钱,而不是估值波动的钱。

但与查理·芒格10年-20年的投资周期相比,方建在投资中会以合理价格,选择未来3年-5年最确定行业里最好的公司,以及已经走出来的1到N公司,同时敢于重仓持有,不做择时。

以合理价格买入最优质的成长公司并长期持有,基于该投资理念,方建在不同市场环境下都能保持较高胜率。通过对方建任职以来,在不同市场情景下的业绩表现进行分析,可以看出方建能够穿越牛熊,在牛熊市表现均较为优秀,并且方建擅长成长股投资,同时对于大小盘股均拥有较高捕获率。

智君科技数据显示,2019年1月2日至2021年12月13日区间内,沪深300震荡上行,涨幅为68.86%,同期方建代表产品收益达309.53%;而2021年12月13日至2022年6月23日市场单边下行阶段,方建代表产品下跌2.34%,同期沪深300下跌14.07%。

方建的投资关键词有:坚守、长期投资、成长股投资

“从过往经验来看,投资中比拼的往往不是勤奋和能力,更主要的是投资理念和方法论的比拼,对投资模式的竞争。”在方建看来,投资中比拼的是对正确理念和有效方法论的坚持,选择了某种方法论,就会产生对应的投资结果。“我们坚持投资长期优质的公司,虽然投资过程中不免震荡,但最终对应的也是获得公司长期业绩增长的超额回报。”

在投资框架上,方建通过以下投资方法来优选标的:

首先,在赛道选择方面,方建会根据行业空间、行业属性、行业发展阶段和成长性等指标,为细分行业打分,选择打分排名前5的赛道,而且这些赛道最好处于成长期,可以获取业绩增长的钱。

在选对行业之后,按照公司所处的行业地位、竞争壁垒、发展阶段、管理层、ROE水平、资产质量和盈利质量等基本面指标,构建约300只左右的核心股票池。

最后,在上述股票池基础上,按照预期收益、估值趋势判断、概率判断等,进行预期收益率的排序,然后根据资金的风格进行匹配,对短中长期都看好的标的重仓配置,中期看好的中仓布局,短期有机会的投资1-1.5个百分点,最后构建20只-30只个股的核心组合。

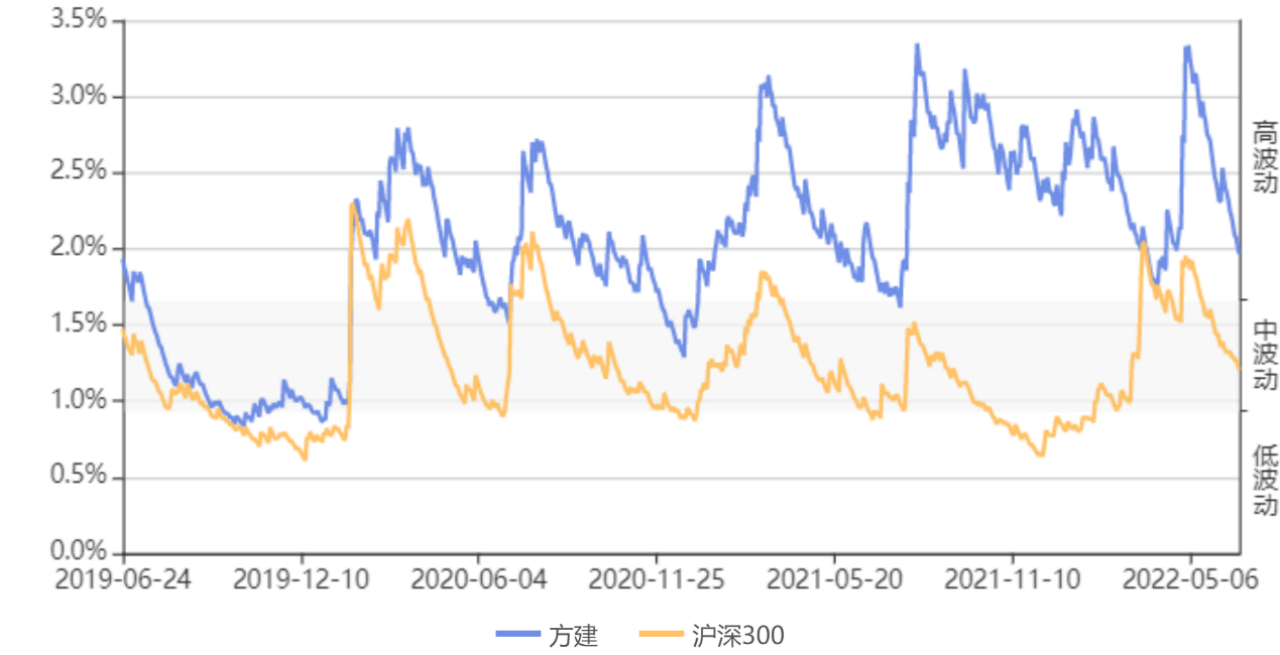

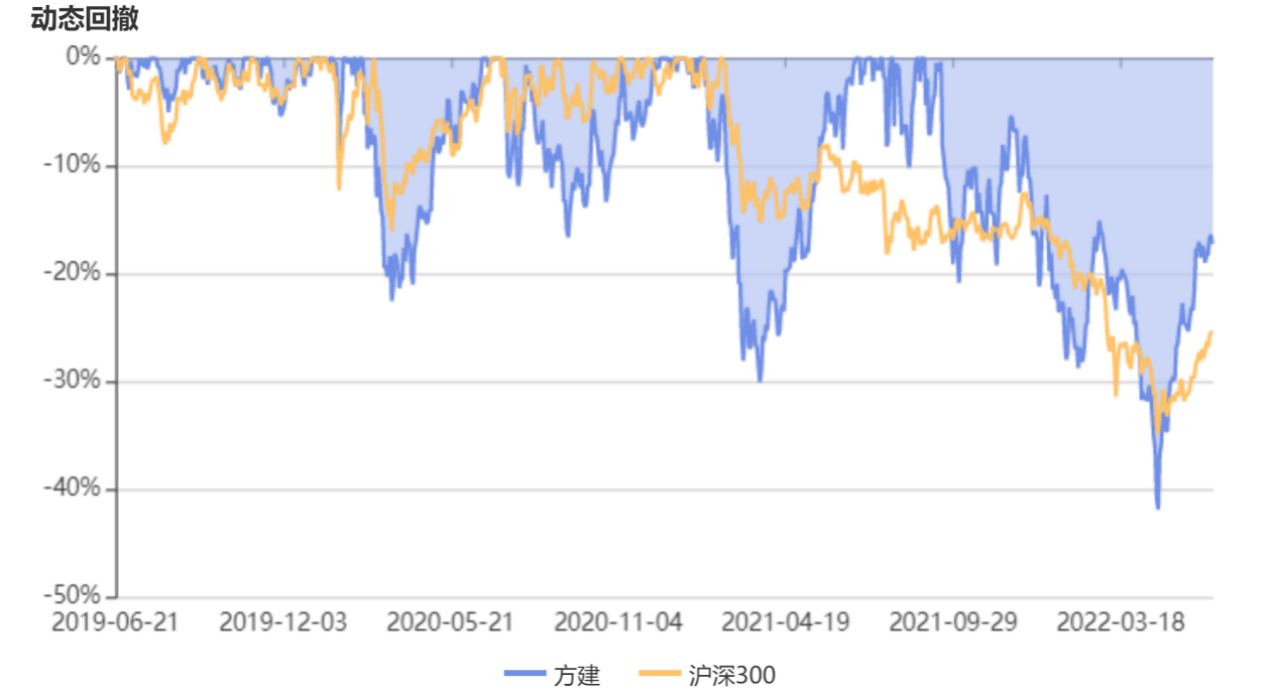

智君科技数据显示,方建整体收益波动要高于沪深300同期波动表现,近3年,方建收益波动波动率基本维持在3%至4%之间浮动,处于高波动区间。在方建看来,高收益和高波动是“一体两面”,如果追求长期较高收益,就很难避免短期的较高波动。

同时,在回撤控制方面,智君科技数据显示,截至6月23日,方建近三年最大回撤为41.89%,同期沪深300最大回撤为34.84%。

方建表示,由于其并不会通过仓位管理控制回撤,也不会以“做生意”的模式,用稳健的净值曲线把基金规模做起来,因此基金的短期波动会相对较大。

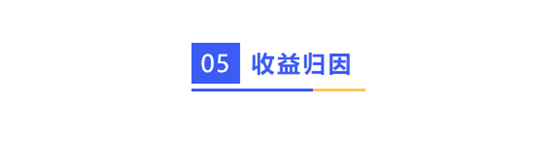

智君Brinson归因数据显示,截至6月23日,相较于沪深300,方建代表产品近3年来所获得的107.23%超额收益中,有41.76%来自于行业配置效应,65.48%来自于选股效应。

智君Brinson归因数据显示,截至6月23日,相较于沪深300,方建代表产品近3年来所获得的107.23%超额收益中,有41.76%来自于行业配置效应,65.48%来自于选股效应。

“我做基金投资的核心出发点是为持有人挣到钱,我在投资中会追求从1到N、具备业绩确定性的好公司。而波动较小、净值曲线好看的止盈操作,多数情况下会牺牲长期业绩,我会重仓持有好公司,获取穿越波动的长期回报。”方建表示。

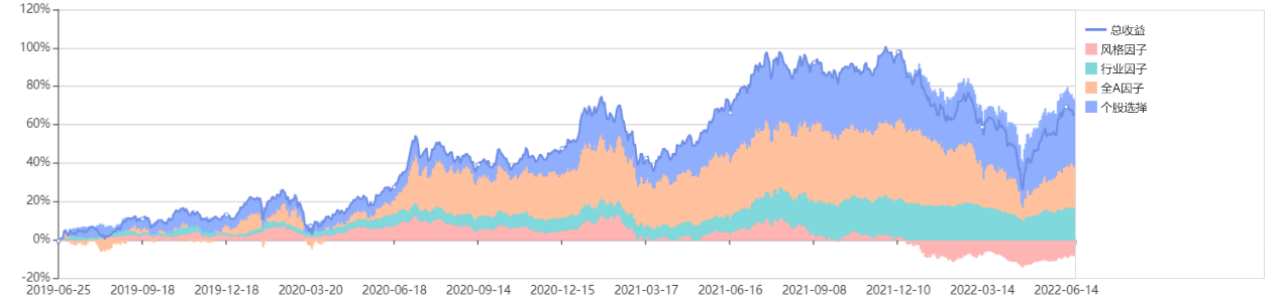

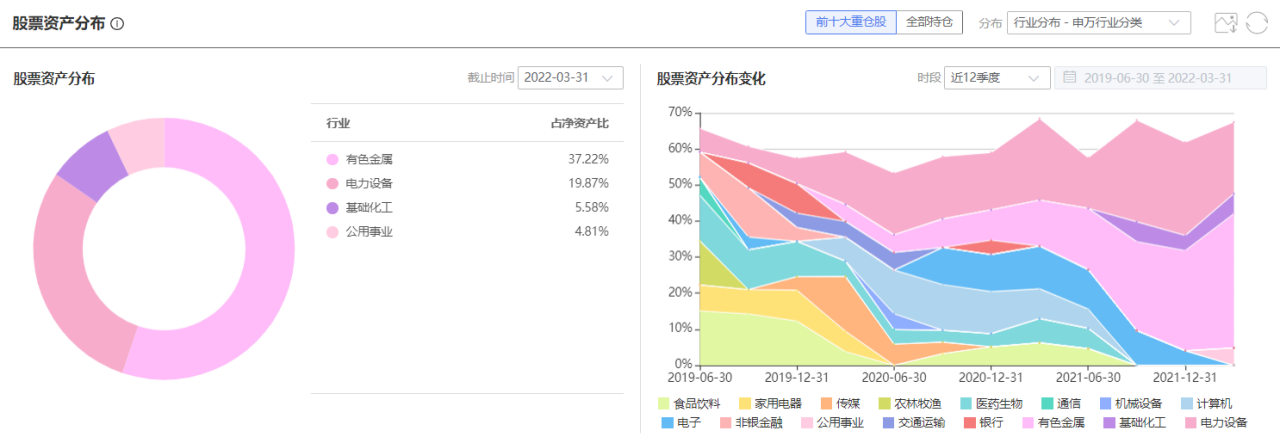

此外,从方建代表产品的投资组合来看,方建行业分布较为分散、偏好多变。值得注意的是,近3年,电气设备、有色金属、电子行业为方建提供了最高的行业累计收益,分别达到28.08%、25.53%及20.64,采掘(13.65%)以及医药生物(10.17%)则排在第四、第五位。

此外,从方建代表产品的投资组合来看,方建行业分布较为分散、偏好多变。值得注意的是,近3年,电气设备、有色金属、电子行业为方建提供了最高的行业累计收益,分别达到28.08%、25.53%及20.64,采掘(13.65%)以及医药生物(10.17%)则排在第四、第五位。

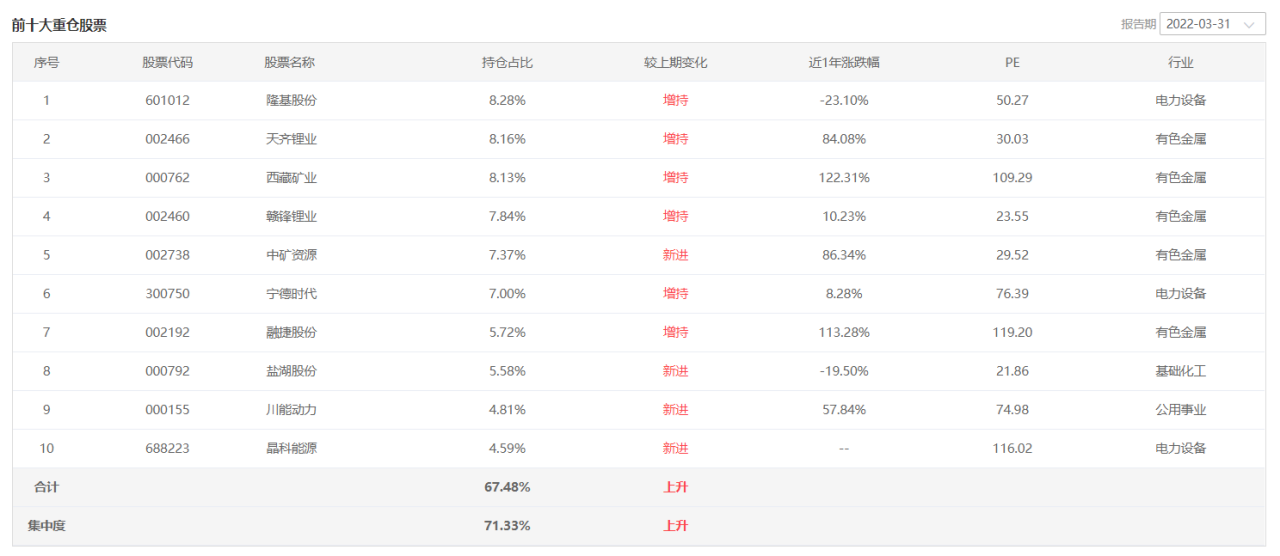

截至一季度末,方建代表产品前十大重仓股主要配置在有色金属(37.22%)、电力设备(19.87%)、基础化工(5.58%)以及公用事业(4.81%)板块上,电子、计算机、食品饮料、医药生物等行业在方建代表产品重仓股中占比显著减小。

“本基金在1季度基本维持2021年4季度配置,仓位和持仓结构变化很小。究其原因,主要是我们持仓的品种,如新能源车上游、光伏,在泥沙俱下的市场中,长期成长前景没有恶化,基本面也在不断兑现,持有的预期收益率随着股价调整,不断提升。“

方建在此前代表产品季报中写道:我们投资核心出发点是“挣公司业绩的钱而不是估值的钱”。在板块横向比较过程中,我们不会因为一些板块在风口,估值在提升,但中长期业绩不确定,而去追逐。也不会因为一些板块不在风口,估值被不断压缩,而跟风抛弃。

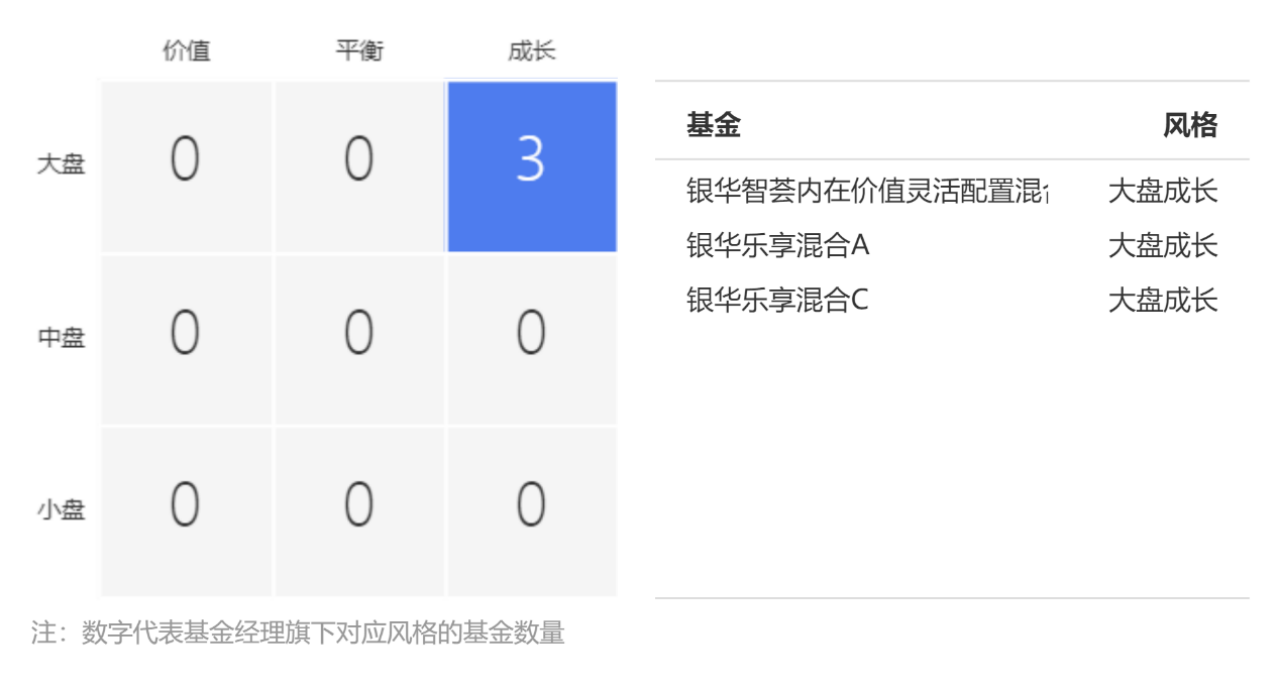

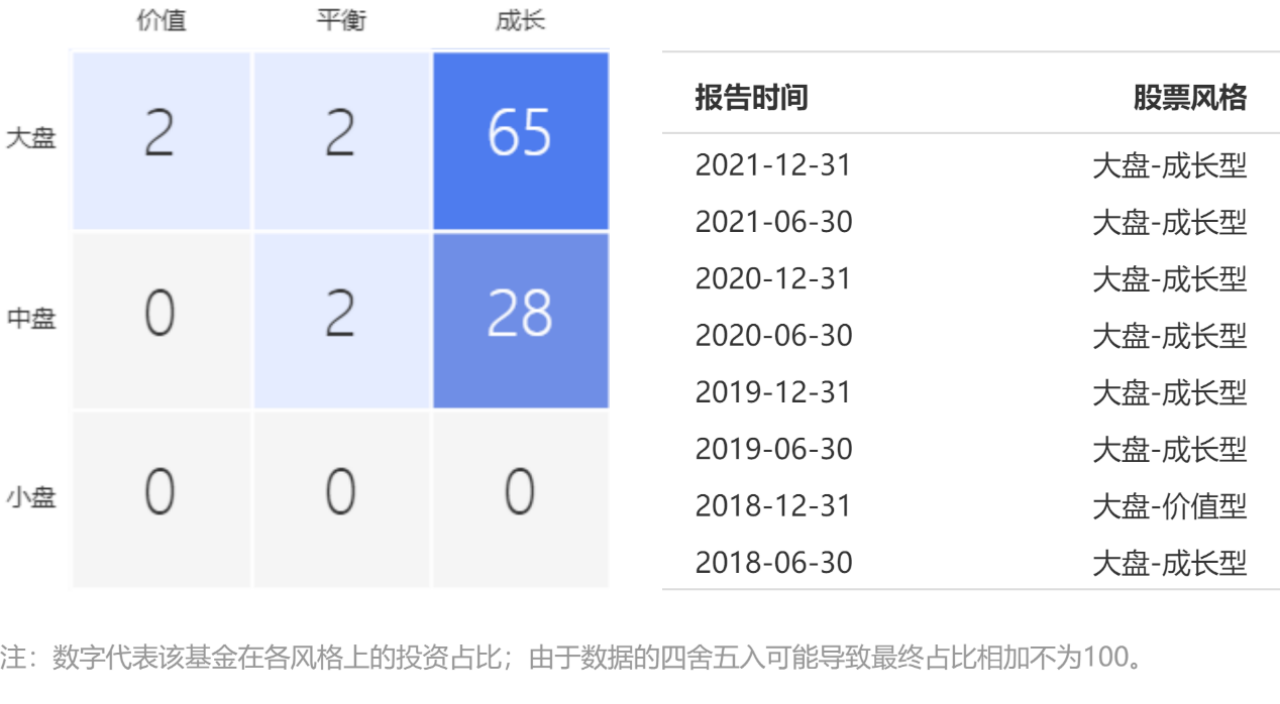

截至2022一季度,英华人物库重仓轨迹跟踪显示,方建当前的持股风格为大盘成长型。从方建代表产品的股票风格箱看,目前持仓以大盘成长风格为主,同时对于中盘成长也有所配置。

截至2022一季度,英华人物库重仓轨迹跟踪显示,方建当前的持股风格为大盘成长型。从方建代表产品的股票风格箱看,目前持仓以大盘成长风格为主,同时对于中盘成长也有所配置。

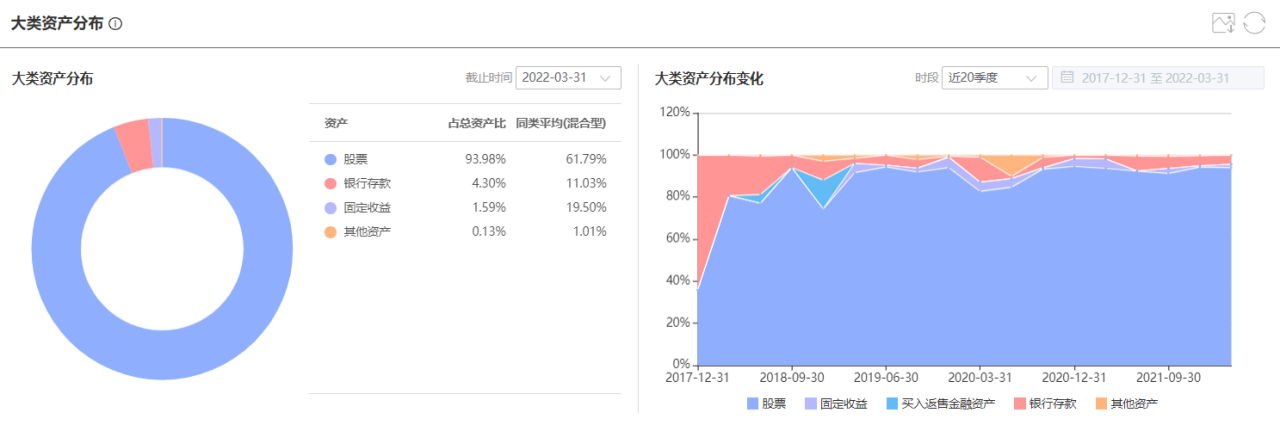

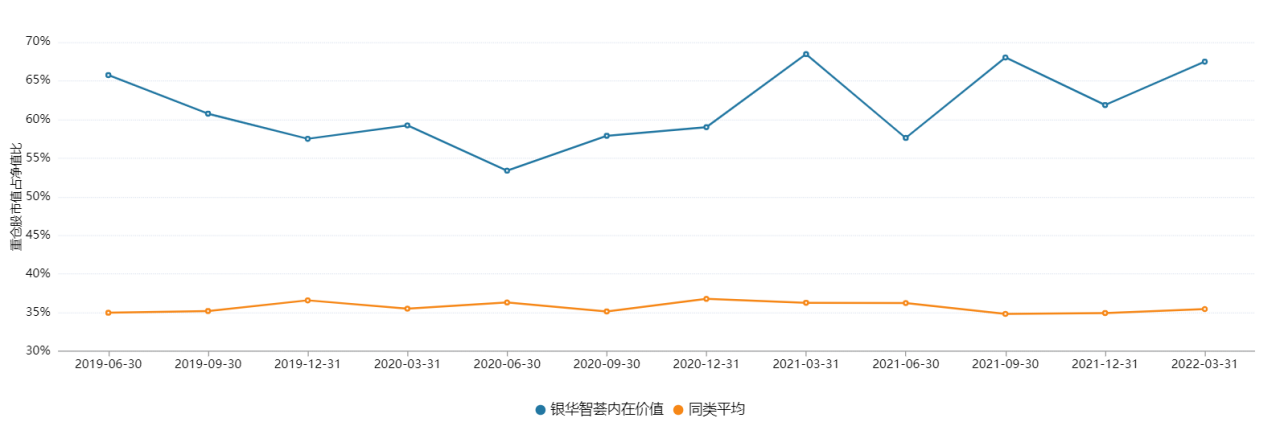

正如方建本人介绍所说,敢于重仓持有、不做择时。自方建接手管理以来,其代表产品始终维持较高仓位运作,较少大幅调整仓位。

整体而言,方建股票仓位占比处于较高水平,股票仓位维持稳定。数据显示,截至一季度末,方建代表产品股票仓位占比为93.98%,2019年以来,除2020年上半年方建曾短暂将股票仓位降至逾八成,其余时间方建股票仓位始终保持在九成以上。

从重仓持股看,方建重仓股持股集中度始终保持较高水平。截至一季度末,方建代表产品重仓股持股集中度为67.48%,同类平均水平为35.46%。过去三年,该产品重仓持股集中度基本保持在六成或以上。

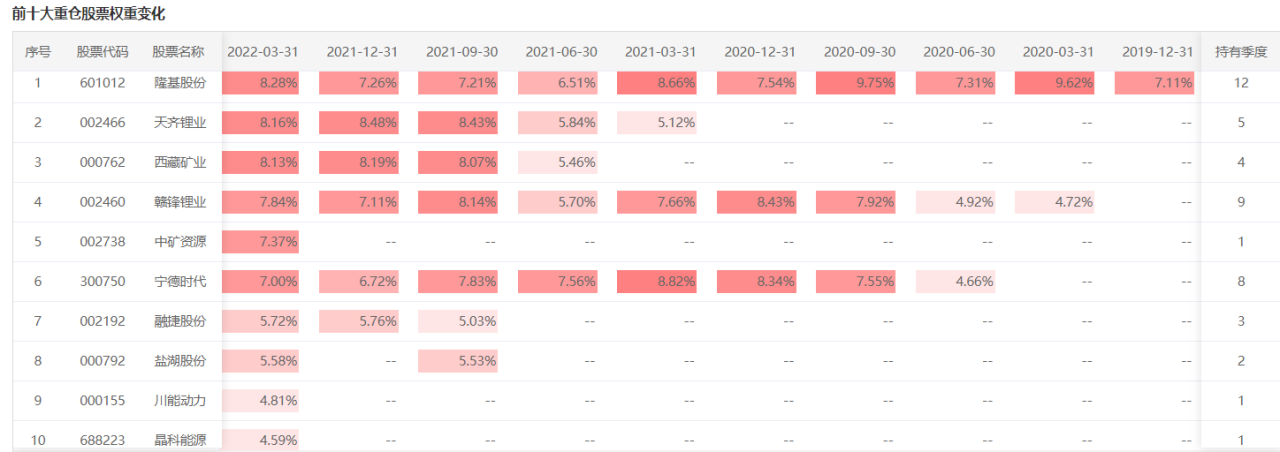

具体来看,智君科技数据显示,一季度方建代表产品前十大重仓股中,有四只个股为新进入前十大重仓股名单。同时,前十大重仓股中,既有持有时间较长的(隆基股份持有12个季度、赣锋锂业持有9个季度、宁德时代持有8个季度),也有首次持有的(中矿资源、川能动力、晶科能源)。

具体来看,智君科技数据显示,一季度方建代表产品前十大重仓股中,有四只个股为新进入前十大重仓股名单。同时,前十大重仓股中,既有持有时间较长的(隆基股份持有12个季度、赣锋锂业持有9个季度、宁德时代持有8个季度),也有首次持有的(中矿资源、川能动力、晶科能源)。

“站在当前时点,我们相对乐观。因为在我们关注的优质赛道,科技、医药、消费和金融中,越来越多的优质成长股,一年期的预期收益率较为可观,可投资标的越来越多。”方建在产品一季报中写道。

对于近期反弹的新能源车板块,方建在接受采访时表示,未来3至5年,新能源车行业仍属于为数不多的具有高成长性的高景气度行业。同时,新能源车行业已从“补贴驱动”转向了“供需共振”。新能源行业现阶段的投资布局要么买稀缺的资源,要么买稀缺的品牌,上游稀缺的锂资源和下游的汽车品牌都是方建较为看好的方向。

此外,方建也看好集成电路产业。在他看来,中美贸易摩擦发生之后,中国半导体行业已经从之前“0-1”的阶段进入“1-N”的阶段,中国半导体行业的崛起已经具有较高的确定性。另一方面,国内半导体行业领域的核心驱动力是国产化,全球产业周期的影响要相对小一些。

方建表示,在2022年2季度将保持积极,乐观应对,坚守“优质赛道、核心龙头”:重点关注未来3到5年增长最确定、最快的行业,并且重点关注这些行业里的龙头公司。坚守投资初心“挣公司业绩的钱而不是估值的钱”。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-06-24 11: 13

2022-06-24 09: 50

2022-06-23 19: 22

2022-06-20 14: 47

2022-06-17 21: 08

2022-06-17 19: 52