小米公司“2022雷军年度演讲”活动上推出了全尺寸人形仿生机器人CyberOne。这一机器人产品的发布抢在了马斯克人工智能日活动的前面,一度引爆机器人相关概念,板块“一路高歌”,再度走强。

分析人士表示,“人形机器人”赋予机器“生命”,有望高度渗透各行业应用场景,行业正处于产业化初期,是一个崭新且空前庞大的蓝海市场,发展空间可期。

值此之际,基金君筛选了机器人概念的主题基金经理,挑选出基金近三年的区间复权单位增长率55%以上,基金规模4亿以上,按照区间复权单位增长率来排名,罗列出一批机器人概念主题基金产品与他们的基金经理。

(数据来源:同花顺iFinD)

本期,基金君将选择其中两个机器人概念主题基金的基金经理给大家介绍,他们分别是宝盈基金张仲维、鹏华基金袁航。通过解析他们各自的投资风格和框架,帮助大家了解这些优秀投资人背后的投资理念。

宝盈基金:张仲维

宝盈基金张仲维毕业于台湾政治大学国际贸易硕士,出身台湾的背景让张仲维做投资时,能够更好从国际化视野做出判断,在海外投资颇有见地。张仲维拥有11年证券行业经验,公募基金管理年限7.1年,目前在管基金16只,在管规模74.92亿元。

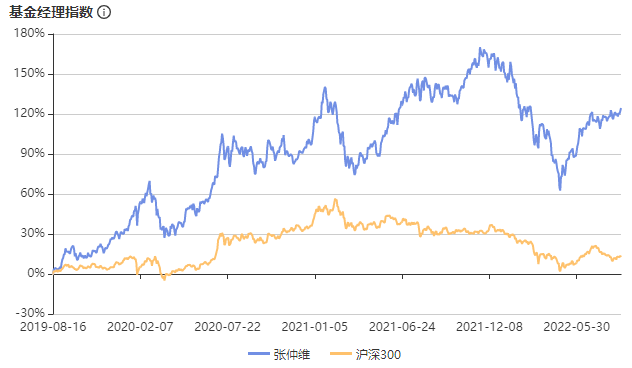

2015年5月,张仲维加入宝盈基金,历任研究部研究员、投资经理、基金经理、海外投资部总经理。任职总回报率高达312.51%,年化回报达18.4%,是个坚守本心的长跑型选手。

在回撤控制方面,截至8月19日,智君科技数据显示,近5年,张仲维的年化收益率为19.53%,好于同期沪深300。最大回撤为39.8%,差于同期沪深300的最大回撤。近5年,旗下偏股混合型基金平均年化收益高于82%同类经理,平均最大回撤小于17%同类经理。

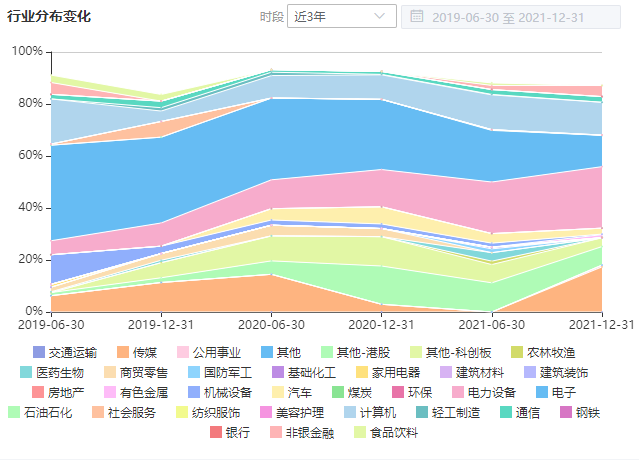

张仲维始终维持高仓位运作,股票占总资产比高达81.88%,从股票持仓的行业分布来看,张仲维近三年配置的前五位分别为:电力设备(23.65%)、传媒(17.36%)、计算机(12.60%)、电子(12.05%)、其他-港股(7.11%)。股票行业偏好分散,前三大为电力设备、传媒、计算机。

根据张仲维2022年二季报统计显示,前十大重仓股的平均持有周期为5.7个季度。重仓时间最长的标的为北方华创,已经连续重仓10个季度。张仲维二季度增持了中科创达、拓普集团、北方华创、歌尔股份,且新进了港股美团,恩捷股份。重仓股票持有时间长,行业分布多变。

张仲维是中生代科技股猎手,他专注于科技股的挖掘投资,关注行业的竞争格局和行业景气度,精选持续创造价值的公司,以合理价格买入来获取超额收益。他的投资理念是赚取企业盈利增长的钱,长期持有科技这个领域中细分行业的好公司。

张仲维表示,A股板块波动大,风口轮动快,科技行业更是变化快速,一年以上的预测都是不靠谱的。他表示:“优秀标的是跟踪出来的,而不是预判出来的。”所以,要尽量在自己熟悉的领域,赚认知范围内能掌握的钱。张仲维致力于追踪高频数据,通过控仓位和分散投资来熨平波动。

在具体投资中,张仲维专注投资熟悉科技股领域,跟踪行业趋势发展,包括AI、半导体、消费电子等,自下而上挖掘个股的alpha,而非行业的beta。

港股投资方面,张仲维表示,美联储加息的影响下,今年美国科技股表现非常惨淡,导致其估值收缩,港股同样也受到了影响。张仲维认为,港股的科技股跟美股和台股高度联动。主要分两部分,一方面是互联网,例如腾讯、美团和快手;另一方面是硬件公司,如舜宇光学、思摩尔国际,以及比亚迪电子这类供应链公司。

总的来看,港股互联网科技龙头,现在都面临的是宏观环境问题,公司本身还是非常优秀。就三家互联网龙头来说,张仲维表示短期更看好消费和短视频。

张仲维表示,元宇宙是下一代互联网。关于机器人概念主题,他表示围绕这个主题的投资机会是比较有前景的。马斯克先造出一个昂贵的机器人,再交给中国公司来实现国产化落地,来把成本降低,所以大家愿意给这么高的估值。张仲维在研究这些机器人相关公司时,发现这些公司的主业其实也都很不错,搭上机器人的这个市场从而带来了更大的想象空间。

提及人工智能,张仲维在二季报中表示,他主要看好及布局两大方向:一方面是智能汽车的相关投资机会,包括动力电池相关供应链和汽车电子;另一方面是元宇宙带动的TMT四大行业的投资机会,包括了电子、通讯、计算机和传媒互联网行业。

鹏华基金:袁航

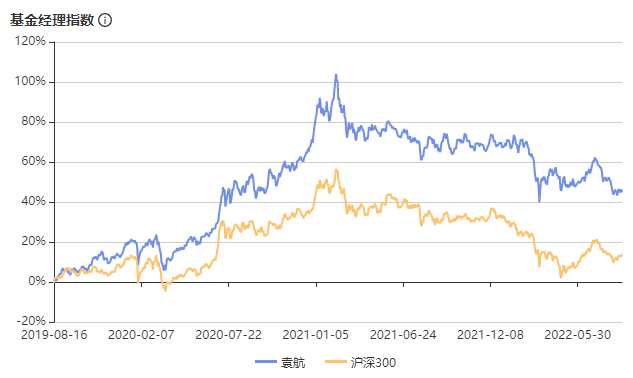

袁航2016年加入鹏华基金,是经济学硕士出身。袁航比较有特色的是均衡投资心法,他会聚焦中长期机会,审慎分析后并且用低估价格来进行买入。

袁航公募基金管理年限7.9年,目前在管基金11只,在管规模87.13亿元。任职期内回报率达179.9%。近5年,年化收益率为7.69%,好于同期沪深300。最大回撤为37.85%,差于同期沪深300。近5年,旗下偏股混合型基金平均年化收益高于42%同类经理,平均最大回撤小于44%同类经理。

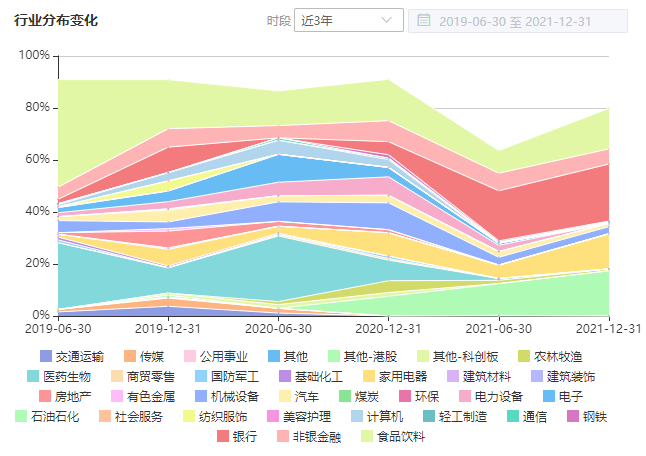

袁航整体风格为大盘-价值型,维持高仓位运作,股票占总资产比高达86.17%,但从股票持仓的行业分布来看,袁航特别注重均衡,近三年配置的前三位分别为:银行(21.94%)、其他-港股(17.37%)、食品饮料(15.62%)。股票行业偏好分散,注重均衡,不会重仓押注在某一个行业上。

根据袁航2022年二季报统计显示,前十大重仓股的平均持有周期为6.5个季度。重仓时间最长的标的为贵州茅台,已经连续重仓11个季度。重仓股票持有时间较长。前十大重仓股除中国平安减持外,其他均为增持,并新进了老板电器,持股集中度较上期也有所增加。

从持仓中可以看出,袁航是典型的“均衡风格”,关注很多个不同领域。这种风格不仅源于对近几年来结构性行情的反思,更是源于早期投研经历。当研究员时,袁航主要聚焦机械、钢铁等板块,所以管理资金时初期他主要也是布局这些板块,于2014年底到2015年初那波大行情受益。但在随后的大跌中,这些公司暴露出各种风险,让袁航陷入深思,在风险控制方面有了深入的思考。

袁航得出总结,与其“一时跑得快”,不如“走得久且稳”,所以他形成了自下而上构建多元分散化组合的特点,重点配置价值成长和深度价值方向。

针对市场上的“基本面无效论”。袁航认为,从经验来看,基本面研究虽然不能保证每一笔交易都盈利。但深入基本面研究和溯源分析个股价值,是有效提升投资胜率的好办法。

袁航坚持寻找“恒星式”企业,而不是“流星式”企业的观念。袁航在二季报中表示,他偏好于买入具备明显竞争优势、长期增长前景好的优质资产。通过中长期持有的方式,积累经营复利和价值复利,避免为获取价值而支付过高的兑价。二季度他延续了过往的投资风格,严格恪守着投资纪律,组合在低估值、强竞争力的个股上配置较多,在高景气、高预期、高估值的个股上配置较少。

展望后市,袁航认为中长期是机遇和挑战是并存的,因为支撑中国的A股市场中长期发展的本质性的因素,没有发生根本性的改变。从企业层面来看,中国的股市当中有很多欣欣向荣、蓬勃发展、进取的企业,这样的股市长期非常具有吸引力的;从估值层面看,袁航认为目前市场整体的估值是一个中性偏积极的环境。

袁航表示,在高端制造业的细分赛道里面,有具体看好的方向。会持续深耕细作。但也会结合估值做动态的评估,会在所看好的方向,并且出现低估的价格的时候进行投资布局。制造业企业方面,袁航不只关注销售层面,还会关注研发投入、生产水平、人均利润变化等。还会跟踪研究它的竞争对手、下游客户等等,通过全方位仔细的跟踪研究去分析,更大概率接近事实真相,形成独立并且正确的判断。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-08-19 18: 07

2022-08-19 15: 49

2022-08-18 21: 40

2022-08-17 17: 32

2022-08-16 08: 00

2022-08-14 13: 20