巴菲特旗下的伯克希尔哈撒韦2022年三季度的持仓情况最新披露,该公司在三季度建仓买入台积电超6千万股,持仓市值达41亿美元,台积电也一跃成为该公司的重仓股。

巴菲特旗下的伯克希尔哈撒韦2022年三季度的持仓情况最新披露,该公司在三季度建仓买入台积电超6千万股,持仓市值达41亿美元,台积电也一跃成为该公司的重仓股。

受此消息影响,11月15日,半导体板块强势拉升领涨,大涨超7%,相关个股掀涨停潮。截至11月16日,半导体板块近一月涨幅超20%。

本期,基金君筛选了Wind半导体主题基金里规模1亿以上,按照近2年复权单位净值增长率来进行排名,罗列出一批基金产品与他们的基金经理。

(数据来源:WIND)

本期,基金君将选择其中三个基金经理给大家介绍,他们分别是前海开源基金崔宸龙、平安基金神爱前、东方阿尔法基金唐雷。通过解析他们各自的投资风格和框架,帮助大家了解这些优秀投资人背后的投资理念。

前海开源基金:崔宸龙

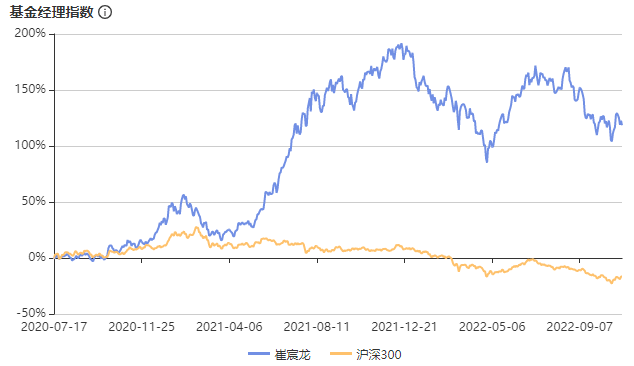

作为曾经的公募“双料冠军”,前海开源基金经理崔宸龙的动向受市场关注。崔宸龙是美国西北大学和新加坡南洋理工大学联合培养博士,于2017年8月加入前海开源基金,历任行业研究员,基金经理。崔宸龙公募基金管理年限2.4年,目前在管基金8只,在管规模超290亿元。

截至11月16日,数据显示,近2年,崔宸龙年化收益率为38.21%,好于同期沪深300。

以崔宸龙代表作品为例,近1年,崔宸龙的最大回撤为35.87%,可以看出崔宸龙的业绩波动相对较大。

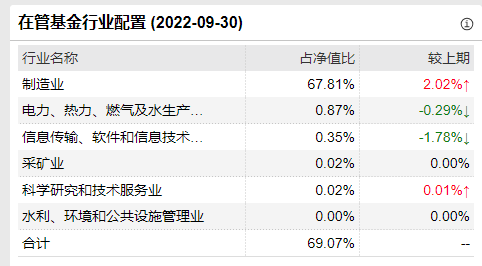

崔宸龙始终维持高仓位运作。从股票持仓的行业分布来看,截至三季报,崔宸龙配置行业的前三位分别为:制造业(67.81%);电力、热力、燃气及水生产和供应业(0.87%)、信息传输、软件和信息技术服务业(0.35%)。股票行业偏好集中,主要为制造业。

从在管基金的重仓股票来看,截至三季报,占净值比最高的为半导体与半导体生产设备行业的TCL中环,较上期也增加了3.12%。

根据崔宸龙代表产品2022年三季报统计显示,前十大重仓股的平均持有周期为5.2个季度。重仓时间最长的标的为华润电力和亿纬锂能,已经连续重仓8个季度。

崔宸龙尊重市场规律,始终遵循基于基本面研究的价值投资,包括行业的基本面和公司的基本面。甚至是一些底层的技术原理、科学原理的研究。

崔宸龙不追求短期热点和短期景气度,侧重寻找那些在产业发展中具有高价值和成长性的投资机会。他曾表示,“我坚信投资是需要时间这个函数作用在好的资产上,让它发挥出最好的效益。”

在选择公司的标准方面方面,崔宸龙表示,更多关注的是企业中长期发展的确定性,以及它是否能够持续地带领所在行业向前发展。

谈到后市,他表示,新能源运营商开始其商业模式的改善,中长期增长的确定性较高,相对于制造端,其渗透率更低、经营稳定性强、未来的发展空间大,会一直关注新能源运营企业的中长期投资机会。

平安基金:神爱前

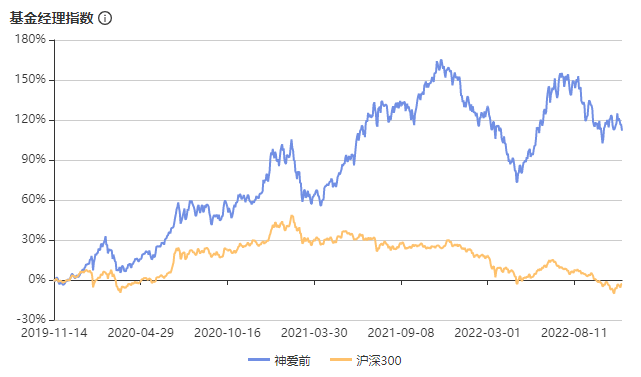

神爱前,厦门大学财政学硕士出身,2014年加入平安基金管理有限公司,从高级研究员一路做到了基金经理。神爱前的公募基金管理年限为6.4年,目前在管基金7只,在管规模83.53亿元。

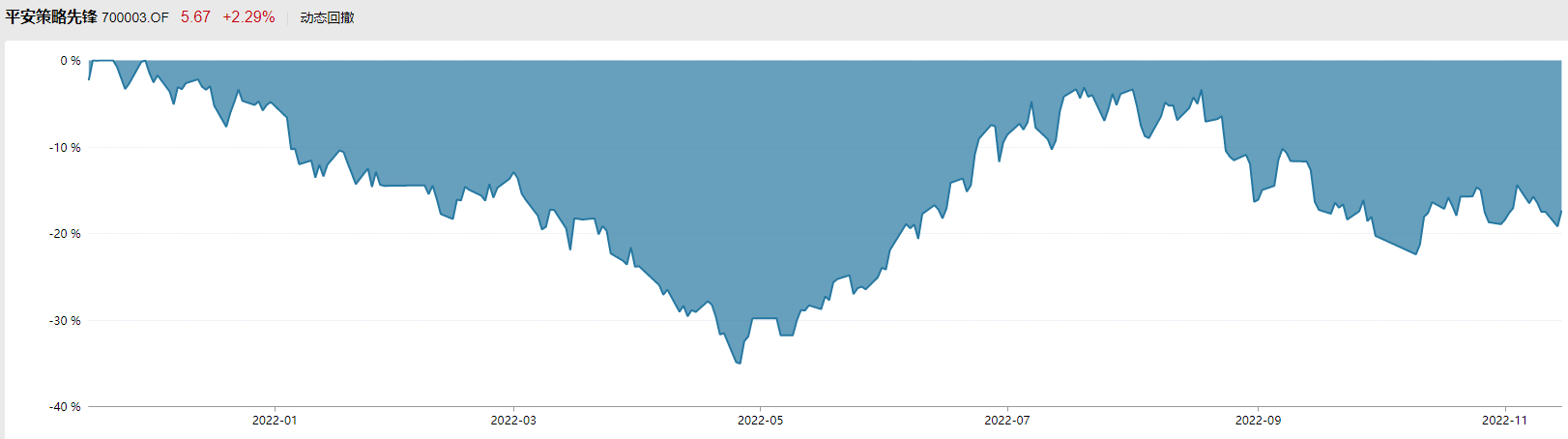

近5年,神爱前的年化收益率为18.07%,好于沪深300。以神爱前代表作品为例,近1年,神爱前的最大回撤为35.04%,但之后的回撤又逐渐缩小。

神爱前整体风格为大盘-成长型,始终维持高仓位运作。截至三季报,从股票持仓的行业分布来看,神爱前在管基金行业配置的前三大为制造业(65.85%)、房地产业(5.75%)、电力、热力、燃气及水生产和供应业(4.79%)。

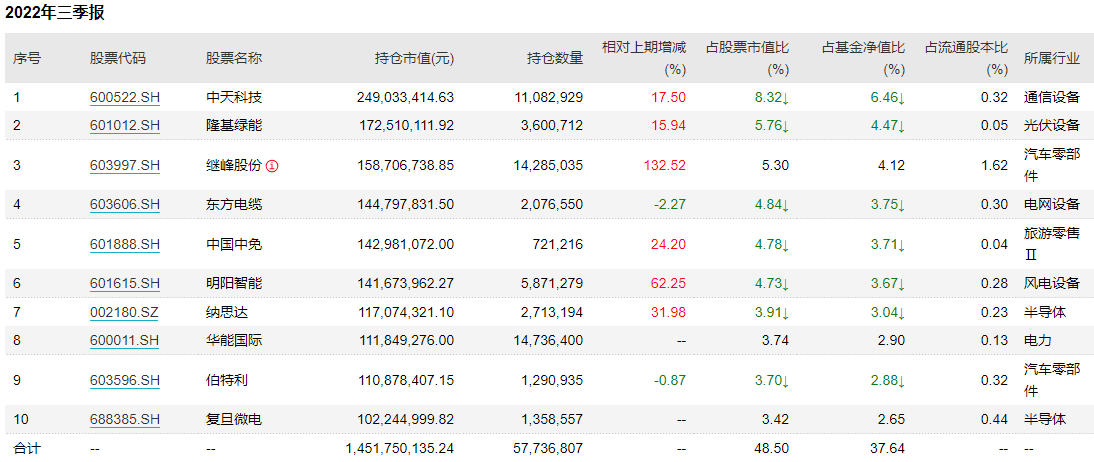

从在管基金的重仓股票来看,截至三季报,占净值比最高的为通信设备行业的中天科技,但较上期的占净值比下降了0.67%。

根据神爱前代表产品2022年三季报统计显示,前十大重仓股的平均持有周期为3.1个季度。重仓时间最长的标的为光伏设备行业的隆基绿能,已经连续重仓8个季度。而作为半导体行业的纳思达和复旦微电,分别重仓了2个季度、1个季度。

在超10年的投资从业生涯之中,深爱前的投资理念和框架都在不断精进,能力圈横跨价值型的消费医药,以及高端制造、新能源等成长型行业。

神爱前表示自己并不仅仅局限于传统意义上“成长型”标签,而是会密切关注行业上行周期、公司业绩增长周期。如果传统行业在接下来几年会迎来上升周期,那也是值得花时间精力去研究和投资的。

神爱前的投资理念是业绩成长是投资收益的本源,中长期的股价由中长期的业绩决定的。不仅要找到投资的核心驱动,还要摒弃更多无关的扰动因素,做到心无旁骛。

神爱前在三季报中表示,在成长领域里,各个方向的景气度与业绩情况也在逐渐加大分化,而风格贝塔在减弱。经过这一轮调整之后,有部分明年业绩增长会比较确定的方向,可能会率先企稳并走出独立趋势。

“当前我们重点关注海风与海缆、汽车零部件、光伏与储能、军工与半导体、国产替代、电力等,并关注消费、地产、医药等其它方向的变化。”

东方阿尔法基金:唐雷

唐雷是北京大学光华管理学院工商管理硕士,本科毕业于武汉大学物理学,现任东方阿尔法基金公募投资部副总监、研究部总监。

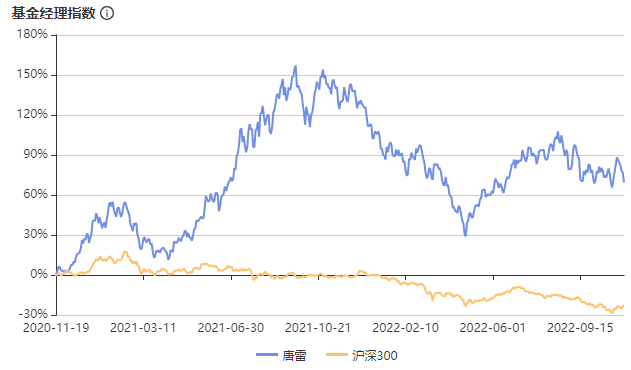

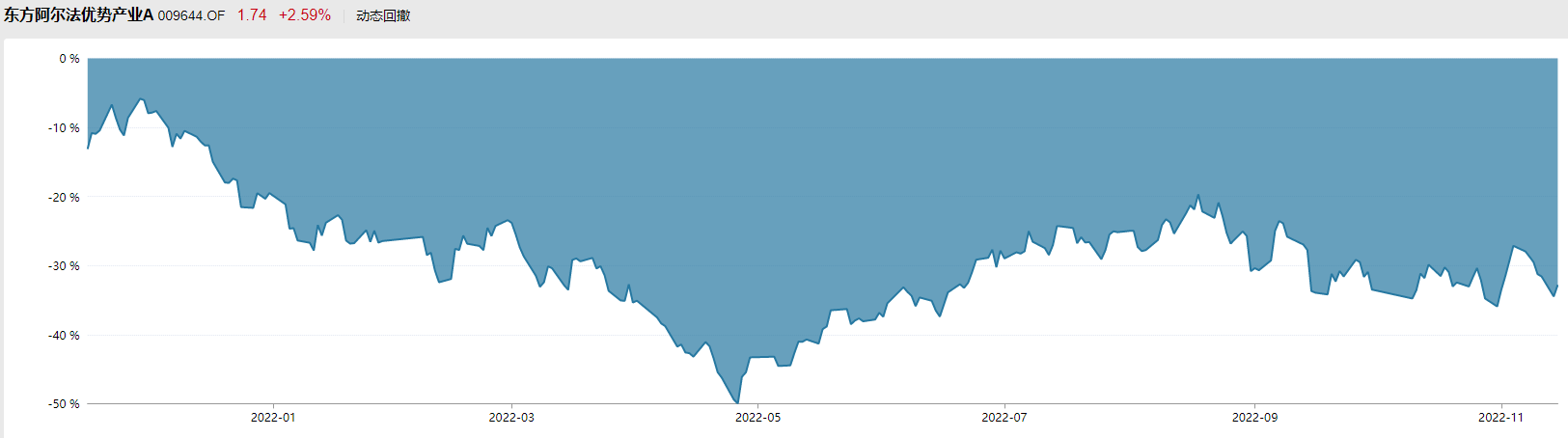

唐雷公募基金管理年限5.8年,目前在管基金6只,在管规模83.57亿元。近5年,唐雷的年化收益率为10.87%,好于沪深300。最大回撤为49.82%,差于沪深300。

以唐雷代表作品为例,近1年,唐雷的最大回撤为44.13%。可见业绩的波动是属于相对较大的。

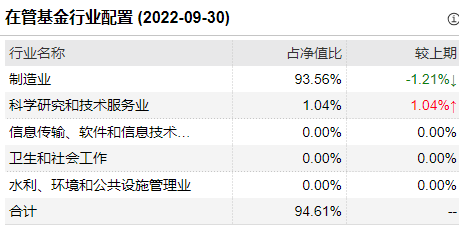

唐雷整体风格为大盘成长型,维持高仓位运作,股票占总资产比常超过90%。从2022年三季报披露的股票持仓行业分布来看,唐雷配置的制造业占绝对比重,占净值比为93.56%。

从在管基金的重仓股票来看,截至三季报,占净值比最高的为光伏设备行业的爱旭股份,但较上期的占净值比上涨了3.97%。此外,在管基金前十大的钧达股份属于半导体行业,相较上期的占净值也呈现出上升态势,上涨了3.18%。

根据唐雷2022年三季报统计显示,前十大重仓股的平均持有周期为1.2个季度。重仓股票持有时间短,换手率较高。中报进入前十大重仓股的属于半导体行业的扬杰科技和新洁能在三季报时已暂时退出前十大。

唐雷曾公开表示:“自上而下做行业比较和行业选择,这是我最核心的投资方法。”从当前时间点来看,唐雷表示对四季度市场保持乐观积极的态度。“无论是从市场的点位、估值水平、成交量来看,都处在历史上的底部区域,呈现出一定的底部特征,下行风险小。”

唐雷认为,就现阶段的观察而言,半导体板块在未来是值得大家重点关注的。唐雷表示,2019年那一轮行情他买入的就是半导体,所以当时在半导体板块有较好的收益。

唐雷表示,半导体行情之所以受到抑制,主要是以手机为代表的消费电子需求较弱,导致行业整体景气度处于非常低的位置。然而,唐雷认为这只是短期的情况,在未来会有所改善。“未来一年内我们会迎来半导体景气向上的拐点,现在要等待的是行业库存周期的向上,以及一些创新产品的出现。”

展望四季度,唐雷表示,同时也重点看好光伏和储能行业。全球能源和电力价格高企,新旧能源结构切换加速的背景下,光伏和储能进入新一轮强景气周期。海外光伏组件需求较高,户用储能爆发式增长,目前仍处在供不应求。

“未来随着上游硅料产能逐步释放与成本下行,光伏各环节供应瓶颈解除、需求充分释放、利润空间大幅增加,光伏储能行业量利双升,光储板块将继续‘戴维斯双击’。”

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-11-16 18: 25

2022-11-14 16: 33

2022-11-14 14: 27

2022-11-14 11: 29

2022-11-14 13: 31

2022-11-14 09: 18