新年新气象,沉积已久的大消费赛道似乎也颇有“王者归来”之势。

回首2022年,受海外美联储加息、通货膨胀等海内外多重因素的扰动,权益市场在调整中震荡前行。曾风光的“喝酒吃药“板块表现也不尽如人意。

迈入崭新的一年,利空因素反转,地产、资管各领域利好措施密集出台,大消费板块迎来复苏。食品饮料板块在最近的20个交易日内上涨近5.28%,大消费成A股主攻方向。

海外方面,以新年一周外资对A股持仓变化来看,大消费板块增加比率名列前茅,颇受外资青睐。

有机构认为,消费复苏预期下,消费医药很可能会成为今年“春季躁动”的主旋律。

展望新一年的投资环境,鑫元基金李彪认为:“2023年的A股市场将在国内经济全面复苏和美联储货币紧缩转向的“双击”之下,带来较好的投资机会。叠加市场接近历史底部的估值水平,当前正是低位布局权益市场的良机。”

作为公募江湖的黑马后浪代表人物之一,智君科技数据显示,李彪代表基金年化回报为19.99%。近1年,旗下偏股混合型基金平均年化收益高于84%同类经理。在其任职期内,所有产品业绩均居同类产品的前20%。在极致动荡的行情之下,李彪的成绩可圈可点。

本期《数说人物》,基金君将解析鑫元基金李彪的投资理念与框架,并分享他对后市的研判,以飨读者。

李彪,理学硕士研究生,至今已有11年的证券从业经历,自2011年12月至2015年6月曾在投资管理公司、期货有限公司从事投研工作。2016年5月加入鑫元基金,先后担任研究员、基金经理助理,现任基金经理。2019年,李彪开始管理第一只基金产品。

基于自身的学术背景与丰富投研经历,李彪对多个行业均有较为深刻的认识与理解,能力圈覆盖新能源、消费、军工、电子等行业,

目前,李彪在管产品共计10只。截至1月13日,李彪的基金管理年限为4年,管理规模为 9.54亿元。在同期大盘年化回报仅为 -0.35%的背景下,其代表产品取得了 19.99%的年化回报。

回溯其过往业绩表现与规模变化,不难难看出,李彪则是”小而美“派基金经理中的佼佼者。

通过对李彪任职以来在不同市场情景下的业绩表现进行分析,可以看出,李彪是一名均衡配置型选手。他投资偏重股票,整体风格为大盘成长型。

李彪的投资关键词有:均衡配置、长期持有、价值成长。

实际投资中,李彪打磨形成了独特的“四象限”选股逻辑。

在李彪看来,标的可分为四个象限:一是高预期高增长,二是低预期高增长,三是低预期低增长,四是高预期低增长。

在投资中,他首选低预期高增长,优选高预期高增长,慎选低预期低增长,回避高预期低增长。

行业配置上,李彪并不会区分所谓的价值与成长,是一名均衡配置型选手。他依托于“四象限”选股逻辑,从成长性和景气度两个维度筛选符合宏观发展趋势、具有长期投资价值的行业。

李彪擅长把握行业拐点,左侧布局。以其重仓的大消费为例,早在2020年初市场整体持观望态度时,李彪就大举加仓白酒板块。在2021年上半年白酒风头正盛之时,李彪基于估值的考量,减持白酒行业。后来,白酒板块下跌,李彪一定程度上规避了相应的风险。2023年,消费风再兴起,李彪后续将如何调整布局,值得期待。

押注消费之外,李彪还重仓了新能源,能力圈覆盖食品饮料、新能源、军工、家电、农业、原材料等众多领域。

具体至择股方面,李彪以未来三年预期收益率出发择股,多维度考量企业毛利率、净利率趋势,持续增长能力和资本扩张能力等定量指标。定性指标上,他关注产业链渗透情况、公司新业务等。综合考量判断公司未来三年的成长确定性,重点配置优选成长性和安全边际较高的个股。

择时方面,李彪很少进行一些小波段操作或者频繁择时。李彪认为,“我们还是尽量去把握大的趋势性机会。”

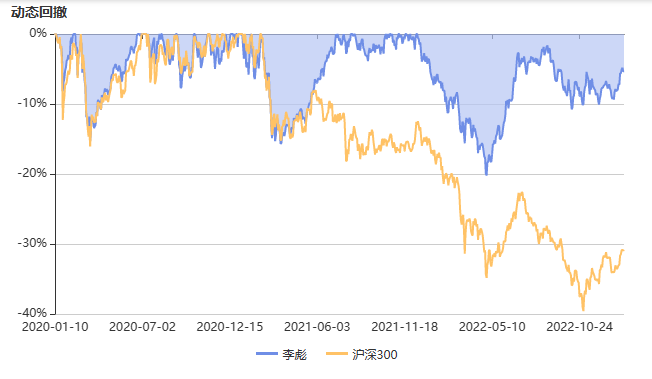

过去三年,李彪代表产品波动率在0.5%至2.5%之间浮动,位于中、高波动区间。在股市大跌中,该基金年化波动率小于59%同类基金。

2022年以来,其代表产品持股集中度始终低于60%。得益于稳健的投资风格,近三年,李彪的代表产品动态回撤控制整体表现较佳,基本保持在20%以内。过去的一年,市场剧烈回调,其代表产品动态回撤表现大幅优于沪深300。

李彪的超额收益主要来源于选股效应和行业配置效应。近三年,其代表产品的27.82%超额收益中,有14.38%来自选股效应,有13.44%来自行业配置效应。

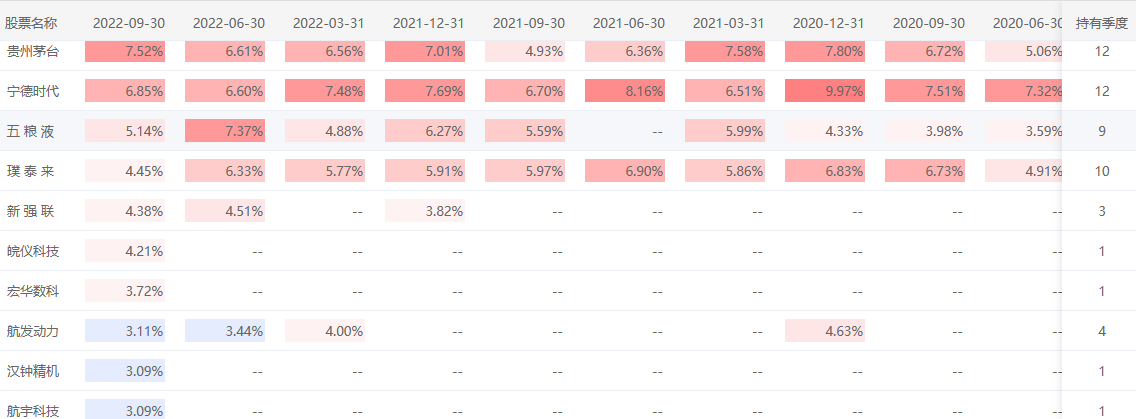

行业配置风格上,李彪的代表产品以分散投资为基础,重仓持有新能源、食品饮料、军工板块等板块。同时,他也布局了前期跌幅较多的板块配置,如医疗设备、设备零部件等。

最近一次报告显示其投资比重三大行业为工业、可选消费、主要消费。

2022年四季度,李彪看好成长股,布局全球具有竞争力的公司,以"穿越周期、实现国际化"为重点配置方向。

数据显示,重仓股票持有时间长,行业分布稳定,前十大重仓股平均持有5.4个季度。其中,持有时间最长的股票为贵州茅台、宁德时代,已重仓12个季度。次长的是璞泰来,已重仓10个季度。

掘金热门赛道,李彪始终关注公司业绩成长性与估值合理度,把握市场机会。

2023年,李彪看好三大主线:一是内需经济相关的主线;二是核心零部件国产化主线;三是央企国企改革主线。李彪认为,在全面深化供给侧改革的背景下,国企改革加速推进,国企改革战略布局所带来的投资机会值得关注。此外,李彪认为港股在新的一年或许将有较好的表现。

展望后市,李彪持谨慎乐观态度,他认为当前国内宏观与海外环境的负面因素在逐步消化,A股阶段性底部迹象明显,国内股票市场或将进入新一轮蓄势待发阶段,当前是较好的布局窗口。

(注:本文图表数据若无特殊注明,均来源于智君科技)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2023-01-13 20: 26

2023-01-12 18: 29

2023-01-11 16: 21

2023-01-10 10: 11

2023-01-09 18: 00

2023-01-09 16: 17