编者按:近期,基金四季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

多位知名基金经理公布了四季报,投资者可以一窥他们对新年的投资部署。国投瑞银基金施成认为,以新能源、半导体为代表的成长行业,在经历了2022年的杀估值以后,整体市场情绪和预期处于低点,他看好2023年能够兑现成长行业的行情。此外,他预计2023年经济将逐步向好,经济的发展是价值搭台而成长唱戏,在增长的大背景下,看好成长的表现。

从四季报中可见,施成对新能源上游的资源股仍保持较高仓位,此外,他还加大了对新能源上游产业之外的更多公司进行布局。

维持高仓位运作,大幅加仓新能源个股

2022年新能源行情熄火,施成管理多只产品出现回调。截至四季报,施成的在管规模达202.96亿元,较三季度末下滑28.19亿元。以其在管规模最大的国投瑞银新能源混合为例,截至四季度末,该基金总规模为68.02亿元,环比降14.99%;总份额约为27.84亿份,较三季度末的28.5亿份,环比下降2.32%。

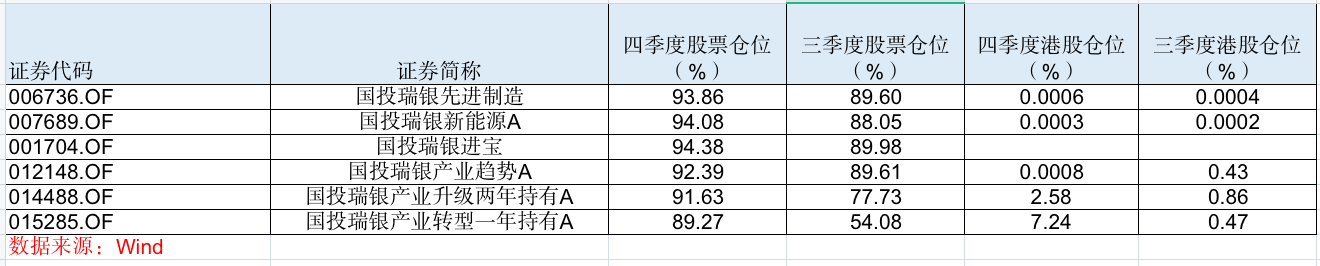

尽管新能源行情波动较大,施成管理的6只基金在四季报均呈现不同程度的加仓。其中,国投瑞银先进制造、国投瑞银新能源A、国投瑞银进宝、国投瑞银产业趋势A的股票仓位分别上升4~6%不等,这四只基金四季度末股票仓位均在92%以上。而去年刚成立的国投瑞银产业升级两年持有、国投瑞银产业转型一年持有更是大幅加仓,分别从三季度77.73%、54.08%股票仓位,跃升至三季度末91.63%、89.27%,港股仓位也有不同程度提升,分别从三季度末0.86%、0.47%,提升至四季度末的2.58%、7.24%。

从持仓来看,以施成代表作国投瑞银先进制造为例,他仍偏爱新能源行业,总体持仓量较高。四季度该基金增持了华友钴业、天赐材料,持股数量较三季度末分别增加了7.81%、19.82%,四季度末持有市值分别为2.67亿元、2.45亿元。西藏珠峰、西藏矿业则“新进”成为第9、10大重仓股,截至四季度末,持有市值分别为2.02亿元、1.86亿元。值得注意的是,西藏矿业在去年中报时就曾位列第8大重仓股,而在三季度末退出了前十大,此次四季报再次进入前十大。此外,截至四季度末,盛新锂能、藏格矿业退出前十大。而国投瑞银先进制造对江特电机、天齐锂业、永兴材料、融捷股份、中矿资源、科达制造的持股数量较三季度没有发生变化。

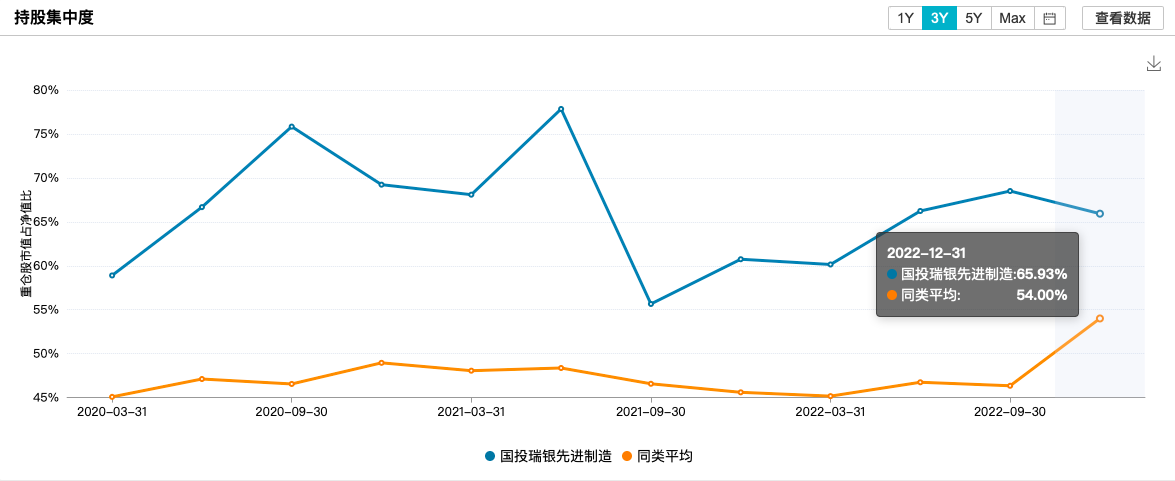

截至四季报,国投瑞银先进制造持股集中度有所下滑,从三季度末68.51%,下降至四季度65.93%。

施成管理的另一只基金国投瑞银产业转型一年持有则大幅增持了天赐材料、永兴材料

、天齐锂业、华友钴业、盛新锂能、新宙邦、钧达股份等一众新能源材料、新能源汽车相关个股。此外,亿纬锂能、宁德时代、天齐锂业三只新能源龙头股“新进”前十大。

看好以新能源、半导体为代表的成长行业

得益于新能源赛道行情红火,国投瑞银基金施成自2020年开始就逐渐开始确立自己的江湖地位。在最新披露的四季报中,施成表示,2022年四季度,国内经济由于疫情影响暂时低迷。随着疫情管控进入常态化,人员流动逐步正常,预计2023年经济将逐步向好。经济的发展是价值搭台而成长唱戏,在增长的大背景下,看好成长的表现。

海外来看,欧洲继续受到俄乌战争等影响,能源通胀高企,整体经济前景平淡,全球经济亮点有限,2022年大部分的投资机会都来自于俄乌战争造成的能源危机,包括煤炭、储能、油运等。他预计2023年海外机会也比较有限。

施成认为,虽然受整体宏观经济的影响,但成长行业的增长依然快速。从2023年来看,不少制造业将走过其产能过剩的节点,对于未来展望,盈利能力不再下滑,具备投资价值。上游资源品具备资源属性,由于其长期供应的速度限制,会长期具备高盈利能力。这是他认为具备投资价值的两个环节。

具体行业来看,施成表示,设备制造业方面,由于总量受到一定制约,市场更关注各种新技术。但不少新技术的兑现度是存疑的,2022年对于新技术的演绎到了一个比较充分的位置,因此他将寻找其中可以产业化的环节进行投资。

新能源汽车方面,施成认为,2023年的销量会明显超过目前市场预期。从中国和欧洲来看,芯片、线束等环节的制约得到缓解,汽车产量会提升。以特斯拉、比亚迪为代表的新能源汽车,在新产能投放后有进一步降价抢占市场的动力。目前燃油车的单位盈利已经较低,外资产商对于利润看重,后续有可能会有稳价保盈利的举动,因此新能源汽车的替代逻辑顺利。他认为,中国的新能源汽车很可能在渗透率到80%之前,都不会有明显的阻碍。目前整个电动汽车产业链的估值在历史低位,看好整体行业表现。

新能源发电行业,硅料价格处于下行通道在四季度开始降价。施成看好光伏行业在2023年有较快增长,但由于市场对于放量的预期较为一致,同时对于单位盈利能力的期望较高,整体产业链投资性价比并没有特别高。他选择其中新技术、低渗透率产品进行投资。

TMT行业方面,施成看好智能汽车。汽车行业的产能充分释放,使得2023年竞争将会很激烈。而作为规模经济的行业,头部企业可能会迅速拉大和尾部企业的差距,2023年很可能是两极分化剧烈的年份。车企从分化中走出的胜者,未来有可能继续走向全球,他会仔细观察其投资机会。

施成认为,以新能源、半导体为代表的成长行业,在经历了2022年的杀估值以后,整体市场情绪和预期处于低点,他看好2023年能够兑现成长行业的行情。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2023-01-16 22: 13

2023-01-16 22: 09

2023-01-16 22: 07

2023-01-16 08: 26

2023-01-13 20: 26

2023-01-12 18: 29