编者按:近期,基金四季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

近期陆续公布基金四季报,持有人得以看到保险投资出身的邬传雁的持仓及投资思路。邬传雁坚信投资的收益来源不是靠短期波动获得,而是要找到高质量资产并长期持有。因此,他不做波段、不追热点、不做行业配置和风格轮动。

去年初以来,由于市场超预期波动叠加投资风格与市场风格不对应,邬传雁的组合管理不太理想。不过,在去年四季度震荡上行的市场行情中,邬传雁管理的基金组合整体取得可观的表现。

邬传雁在四季报中表示,市场对2023年的经济复苏正在逐步走向共识,但对于已经反弹的市场,是否已经一定程度反映了这种预期,又出现了新的疑虑。对未来的市场走势,准确预测市场中短期趋势是有难度的。对少数上市公司的研究,是在能力范围内能够做到的大概率分析判断的事情,他希望能找到符合长期价值规律、能够从市场的短期干扰中走出来的优质标的。

本期【调仓风向标】,基金君将为大家详解泓德基金基金经理邬传雁的四季报及调仓变化。

四季度持仓结构稳定

部分基金小幅减仓

去年初以来,由于市场超预期波动,叠加投资风格与市场风格不对应,邬传雁的组合表现不太理想。不过,在去年四季度震荡上行的市场行情中,邬传雁管理的基金组合整体取得可观的表现。比如,灵活配置型基金泓德臻远回报、泓德丰泽去年四季度期间净值涨幅均在18%上下,其代表作泓德远见回报期间净值回报也超过4%。中长期来看,他早期管理的产品如泓德远见回报、泓德致远回报依然居前。

过去几年,邬传雁的管理规模不断上升,2020年底最高一度接近500亿。不过,随着净值回撤,管理规模也持续缩水,截至2021年年底时有约300亿,去年一季度末进一步降至212亿元左右。到9月底时,6只在管基金规模再度降至181.27亿元。值得一体的是,伴随净值回升,邬传雁去年底整体管理规模较三季度增长20亿元,再度突破200亿元,虽然多只基金也出现一定净赎回,不过比例普遍较小。

以泓德丰润三年持有为例,截至去年四季度末,基金规模由三季度末时的74.71亿元增至85.37亿元。不过,除了泓德丰润三年持有,其余5只基金份额均有小幅缩水,但缩水比例普遍较小。

邬传雁在管基金

四季度,邬传雁的基金保持了股票配置比例和组合结构的相对稳定,小幅调整了组合结构。

仓位上,鉴于2023年1月15日泓德丰润三年持有部分持有人三年持有期到期,从流动性角度考虑,该基金在临近四季度末降低了股票配置比例,由三季度末的88.28%将至65.89%;其余整体保持股票配置比例和组合结构的相对稳定,对组合结构进行小幅调整。比如,泓德远见回报四季度末时股票仓位为92.42%,相较三季度末的91.91%变化不大。

持仓上,去年四季度,颐海国际新进重仓股之列,万科加仓,恒瑞医药减仓。

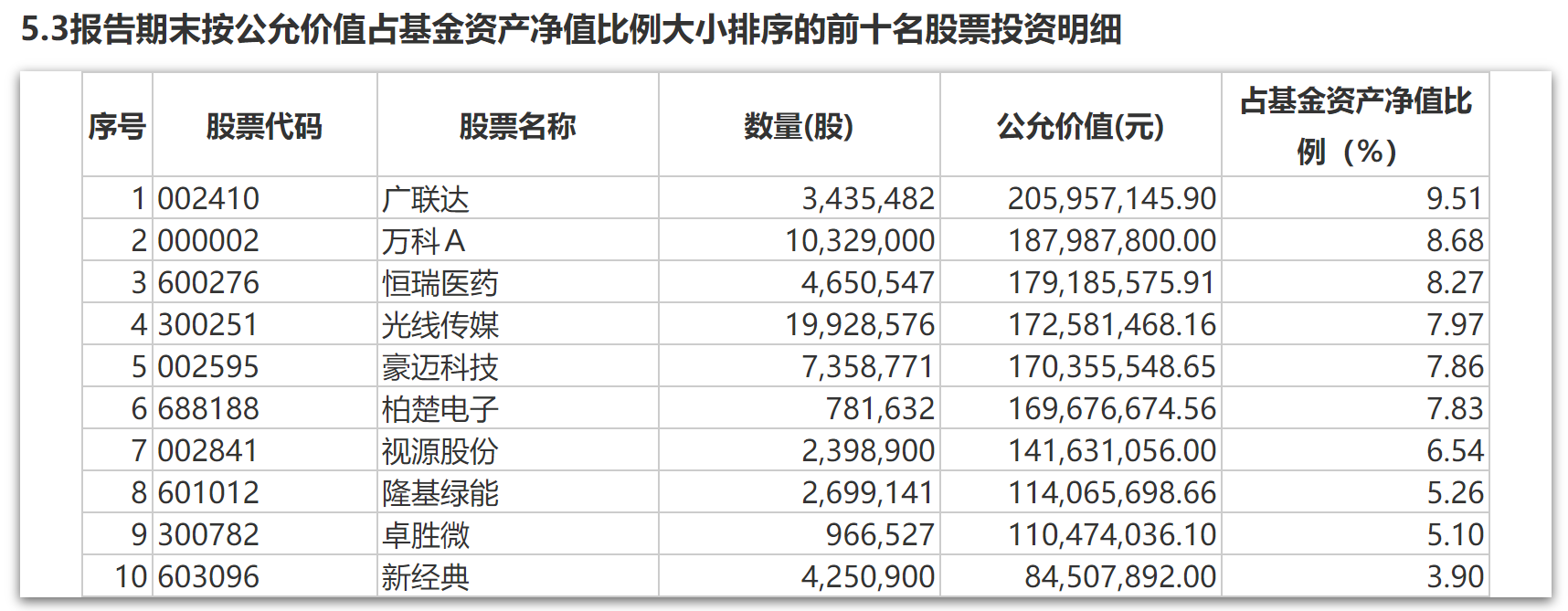

具体来看,以泓德远见回报为例,前十大重仓股大部分未发生变化,只是持股数有所调整。四季度恒瑞医药、豪迈科技、柏楚电子、广联达、卓胜微持股减持,但广联达由第五大重仓股升级为第一大重仓股,视源股份持股不变,万科增持,海天味业淡出前十大重仓股,新经典为新进。

泓德远见回报四季度末前十大重仓股

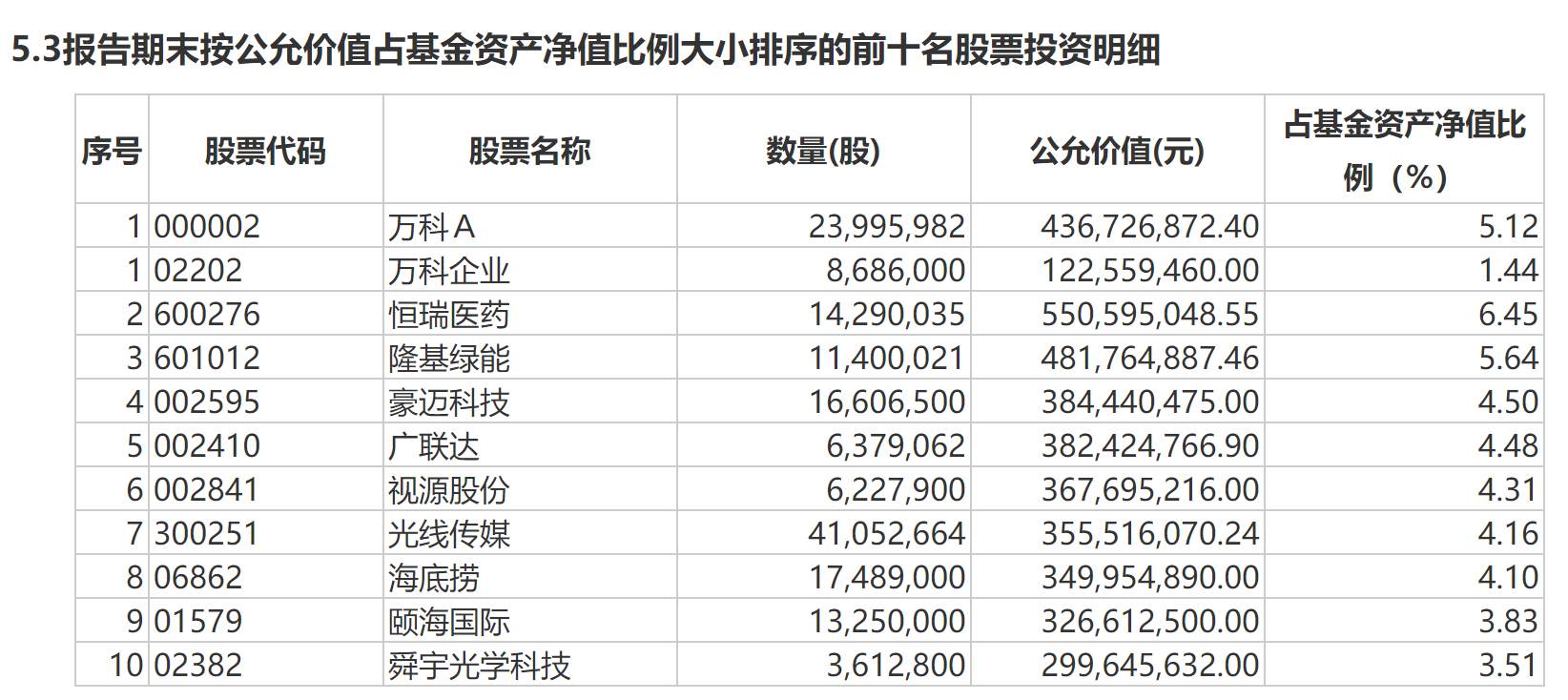

在泓德丰润三年中,新增万科A和港股万科企业为第一大重仓股,恒瑞医药、视源股份出现30%以上幅度减持,此外,隆基绿能、豪迈科技、广联达、光线传媒、舜宇光学科技均出现减持,法拉电子、立讯精密淡出,新增港股海底捞、颐海国际。持股比重往消费股倾斜。

泓德丰润三年持有四季度末前十大重仓股

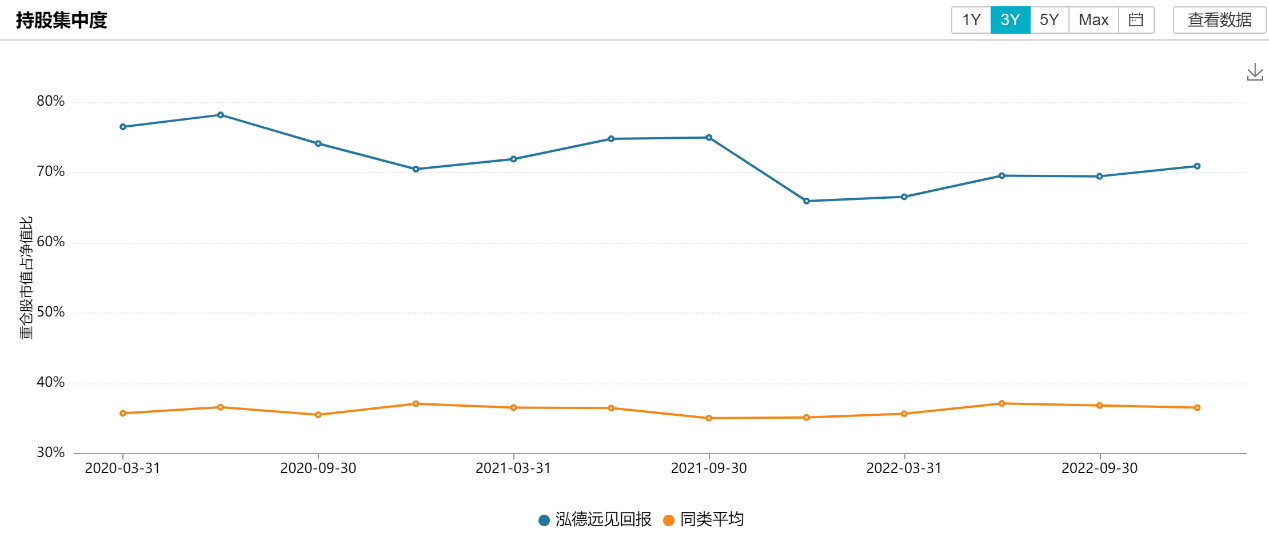

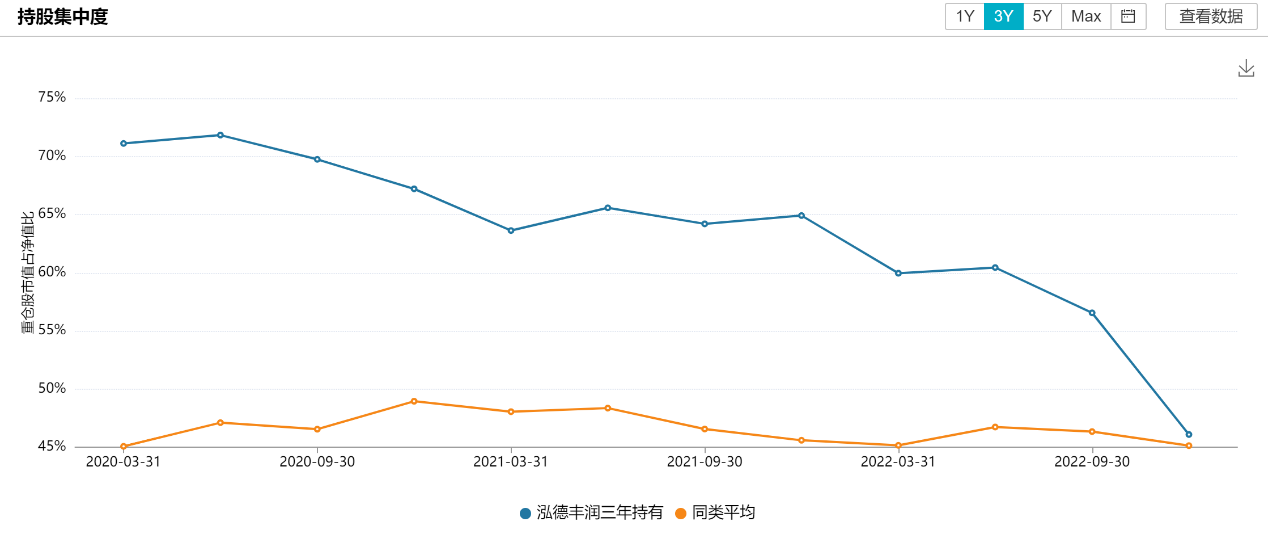

值得一提的是,四季报显示,邬传雁管理的产品集中度保持稳定,个别基金出现较大下滑,但仍高于同类平均水平。

寻找符合长期价值规律、能从市场短期干扰中走出的优质标的

邬传雁在四季报中表示, 过去几年,资本市场经历了剧烈的震荡,也让我们再次体会到,超预期事件作为一种长期因素存在或将成为一个基本现象,只是超预期事件什么时候会发生,发生的程度如何,大多难以预测。

“以前做投资的时候,本基金的基金经理试图用七个因素的模型去判断未来一年或者一个季度的市场走势,但多年实践下来,发现这其实很难有效地帮助我们提升分析判断的概率。”邬传雁说。“本基金的基金经理也更加意识到,影响资本市场走势的因素非常多,不止几种甚至几十种,很多因素长期存在,只是显现的时间难以预测。市场作为一个复杂系统,始终以出人意表的方式运行,大家穷尽所知去分析它,但在预测层面却难免挫败。”

他分析道:原因大概有两点:一是尽管我们通过学习不断提升自己的认知,但也需承认许多因素都在我们认知范围之外;二是更重要的一点,人们常常习惯于将具体数据或是已经出现的因素纳入我们跟踪研究的范围,因为这些数据和信息是更容易获取的,且对市场的影响也是比较直观的;但还有更多难以量化的因素,随着时间的推移动态变化,它们一旦显性对于市场的影响巨大,但因为短期难以被观察,或者很难获得显性的数据、结论,所以人们不习惯去跟踪它们,甚至选择性地忽视它们。这是芒格所提出的“错误衡量易得性倾向”,是说人们总是倾向于认为容易得到的信息是更加重要的,从而在做决策时赋予它们更高的权重,甚至是全部权重,但对于市场的长期运行规律而言,这种做法是不客观的。所以,完成准确预测市场中短期趋势的任务是有难度的。

如何应对投资中的不可测,邬传雁认为,“多年的投资经验告诉我,与其花费大量的时间资源去捕捉一半的概率会出错的东西,不如把目光聚焦在更加容易做出大概率判断的事情上”。对少数上市公司的研究,是他在能力范围内能够做到的大概率分析判断的事情。我们聚焦于此,去反复求证其数据和事实的可靠性,去推演逻辑和结论的合理性,去跟踪和理解其中的变化,在这些工作之后,我们希望找到的是符合长期价值规律、能够从市场的短期干扰中走出来的优质标的。

邬传雁认为,在承认短期因素对于市场的干扰难以构成决定性影响之外,我们依然需要对影响市场长期走向的因素进行跟踪和研究,哪怕很多因素只是潜在的、非显性的、频率较低的。这些因素包括各种自然灾害、地缘政治变化、经济转型升级、高效企业管理的演进、投资价值创造规律的演进、信息传播速度变化、人口(投资者)结构变化、投资者行为和心理的演进等等。我们需要与更多行业外专家交流,不断学习、不断突破自己的认知领域,其意义在于形成更加多元的思维模式,来理解市场的长期运行规律,并力争避免遭受短期噪音的干扰。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2023-01-28 19: 43

2023-01-28 19: 42

2023-01-28 16: 21

2023-01-28 15: 17

2023-01-27 22: 23

2023-01-27 22: 20