今日开盘,挖掘基的首页就被一条重磅消息刷屏了:

央行今日进行20亿元7天期逆回购操作,中标利率为1.90%,此前为2.00%。因今日有20亿元逆回购到期,实现零投放零回笼。(来源:财联社)

逆回购利率意外下调10个BP,为去年8月中旬以来首次下调,明显超出市场预期。

本次下调的逆回购利率到底是个啥?“降息”背后传递出哪些信号?如何影响市场?接着看,挖掘基带你好好捋一捋。

#1

本次下调的逆回购,利率到底是个啥?

要解释逆回购利率,我们就要从央行的货币政策工具说起。

央行的货币政策工具可以分为两大类:一是数量型工具、二是价格型工具。

数量型工具调节的是货币供应量,并可以影响银行的信贷规模。常见的数量型工具包括调节存款准备金率(如“降准”)和再贷款(即央行对金融机构的贷款)。

价格型工具调节的则是利率,主要包括存贷款基准利率、中期借贷便利(MLF)利率、公开市场操作(OMO)利率、常备借贷便利(SLF)利率等等。

MLF的英文全称是Medium-term Lending Facility,为了简单好记,大家称其为“麻辣粉”。MLF是指各大银行将手中的国债、央行票据等质押给央行后,央行给各大银行提供的一种特殊贷款。

如果MLF利率下调,与之密切相关的LPR也会有一定调整,它们之间有个简单的换算公式:LPR=MLF利率+银行平均加点。

LPR分为1年期和5年期,当前我们向银行贷款的利率(例如房贷),一般都会以LPR作为基准。

OMO的全称是Open Market Operations,即“公开市场操作” 。公开市场操作的频率为日度,每天9:20会发布《公开市场业务交易公告》披露操作结果。

今天新闻中意外下调的逆回购利率,正是7天期OMO利率。

央行的回购交易属于公开市场操作的重要组成部分,可以分为正回购和逆回购。

逆回购是和正回购相对应的,就是央行通过购买一些具有较强资金实力的银行和券商等金融机构持有的债券来间接借钱给它们,但是约定未来某个时间再把债券卖回给这些银行或券商。

逆回购可以理解为央行向市场放水,而逆回购利率的下降,简单来说,就是央行在借钱给金融机构的时候,降低收取的费用,减轻银行的负担,也就是央行向市场投放流动性的操作。

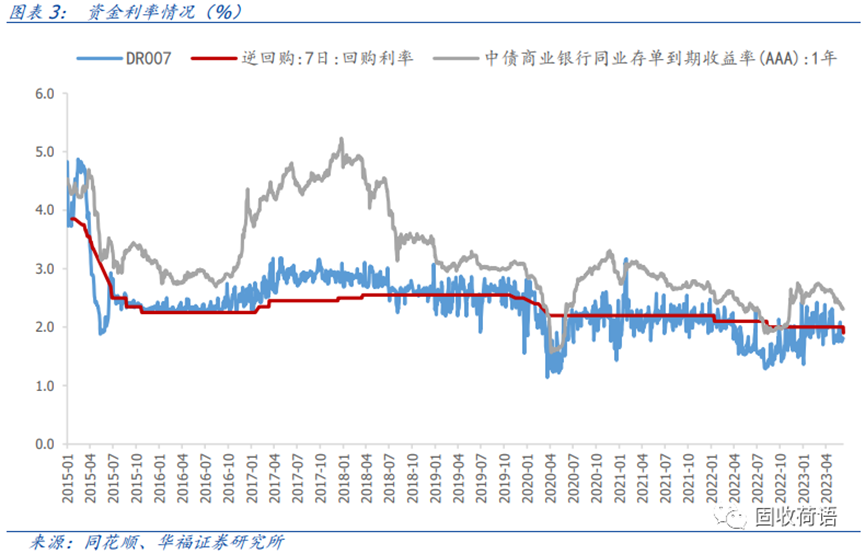

在逆回购交易中,7天公开市场操作是操作频率最高的品种,所以7天OMO利率也被视为市场短端利率最重要的指引。市场普遍认为,银行间市场7天回购利率(DR007)通常会围绕7天OMO利率上下浮动。

#2

央行为何选择此时下调政策利率?

此次“降息”看似突然,其实实属“意料之外、情理之中”,背后早有迹可循。

其一,经济环比下行压力加大,“稳增长”诉求提升。

宏观层面,5月出口数据不及预期,贸易顺差明显收窄;内需仍偏弱,物价延续低位运行,CPI累计同比增速已连续3个月走低;官方制造业PMI已连续两月低于荣枯线。央行行长上周在上海调研时也曾表示,将加强逆周期调节,全力支持实体经济。

其二,经济修复进程冷热不均,地产投资有所走弱。

地产端作为经济复苏的重要影响因素,仍然较为低迷。当前房企融资能力较弱,拿地意愿不强。据克而瑞,2023年5月80家典型房企融资量环比降56.4%,同比降60.4%。需要稳增长政策适时发力,提振市场信心,推动房地产行业“软着陆”。

其三,商业银行存款利率近期频频调整,为贷款利率下调提供了空间。

2023年一季度商业银行净息差较去年四季度继续下行17bp至1.74%,已低于1.8%的警戒水平。近来大中型商业银行掀起新一轮存款利率下调,定期存款利率告别“3%”时代,有望推动银行负债端成本下行,为贷款利率下行提供了空间。

(来源:东海证券)

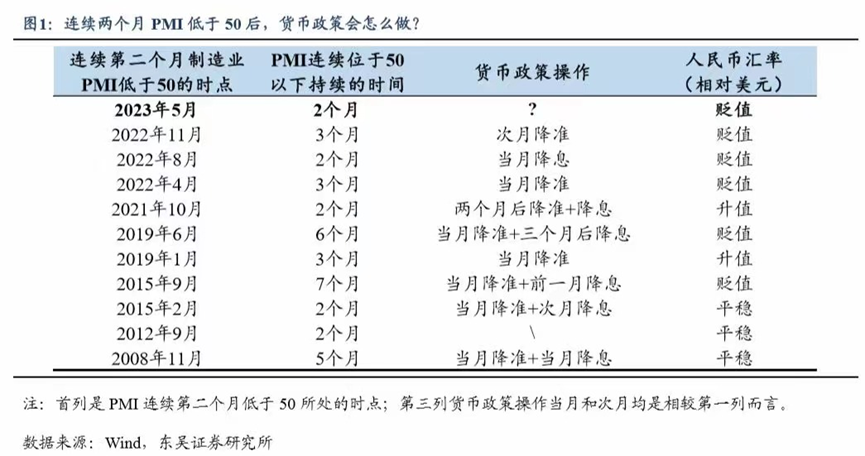

挖掘基之前也进行过分析,以史为鉴,在PMI数据连续2个月以上表现为收缩的阶段,货币政策层面几乎都释放了利好以提振市场主体的信心,从而为经济修复提供支持。

#3

传递出哪些信号?

首先,本月MLF及LPR利率有望同步调降。

兴证固收表示,从近两次的经验来看,央行降息往往选择MLF续作时点,方式为MLF与OMO利率同步调降(例如2022年的1月和8月)。

6月15日、6月20日即将发布本月MLF利率、LPR利率,央行却选择在今日直接调降OMO利率,这可能指向:1)当前实体融资需求明显弱于政策预期;2)降息似乎已刻不容缓。

因此,本月MLF、LPR跟随OMO利率同步有望调降(LPR的调降幅度甚至可能不止10bp),后续系统性调降存款利率的概率也在增加。

(来源:兴业证券、界面新闻)

其次,“稳经济”的政策组合拳值得期待。

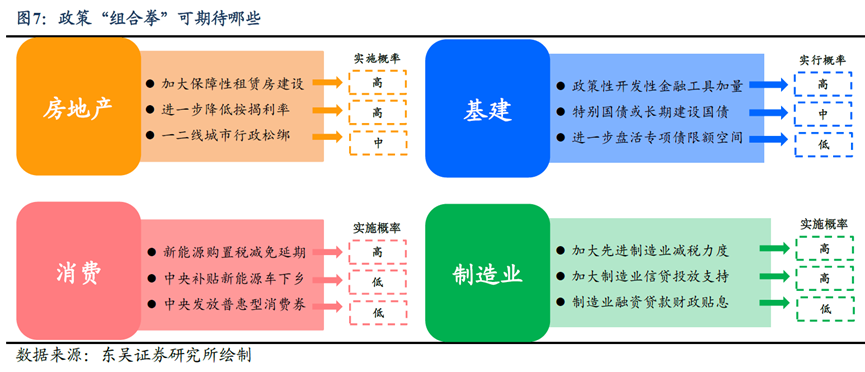

东吴证券认为,在此次降息后,随着5月经济数据的公布,稳经济的政策组合拳有望早于7月政治局会议出台。

其中,“稳地产+扩基建”有望成为下半年托住经济的主要抓手,尤其是地产端,需要有政策松绑以释放一二线城市的改善性需求。基建上相对于特别国债,我们更看好政策性开放性金融工具的加码以发挥杠杆效应。另外在消费和制造业领域,以稳汽车消费和针对性的税收优惠出台也是值得期待的。

(来源:东吴证券)

#4

如何影响市场表现?

债市方面:

由于债券价格与市场利率呈反方向变动,后续MLF和LPR利率很有可能同步下调,将使得利率中枢整体下移。参考历史经验,政策利率下调后,国债收益率短期同步下行,利好债市表现。

今日市场也充分反映了“降息”的预期,政策利率下调消息一出,国债期货价格涨幅随即扩大,全线收涨。30年期主力合约涨0.44%,10年期主力合约涨0.27%,5年期主力合约涨0.21%,2年期主力合约涨0.09%。10年期国债收益率更是下跌3个基点至2.64%,刷新去年9月以来新低。(来源:财联社)

同时,市场也开始担忧债市在降息后是否“利多出尽”。兴业证券认为,在实体融资需求出现实质性回升之前,本次10bp的降息未必意味着利多出尽,后续货币政策进一步宽松仍然可期。降息有助于曲线陡峭化,长债的下行空间亦被打开,后续曲线大概率沿着“牛陡-牛平”的方向演绎。

(来源:兴业证券)

A股方面:

首先,降息在短期对股市的影响具有不确定性,但中期有望带来较好支撑。

复盘历史,历次降息后,A股在未来5天、10天的表现涨跌参半,并没有明显的规律。但如果把时间轴拉长,每轮降息开启后尽管A股的走势略有差异,但时常表现为在一段时间后见底上行。

比如说,2008年10月在次贷危机影响下第一次降息后,A股大约在20天后见底;2012年6月经济下行压力增大背景下降息后,A股大约在半年后见底;2014年11月降息后A股加速上行;2019年11月降息后,A股大约在一个月以后开始加速上行。因此,对于后续市场的走势不妨乐观一些。

其次,较为宽裕的流动性有望继续助推主题性行情。

当前正处于宏观经济“弱复苏”的大环境,叠加“降息”后较为宽裕的流动性,从历史数据来看,小盘成长风格整体占优的概率整体更高更容易催生与经济相关性较小板块的主题性行情。

从这个角度来看,“AI+”与数字经济共振的方向仍然有望继续活跃,预计仍将围绕上游算力、数据、大模型和下游应用等分支轮动和高低切换,但也将逐步进入到去伪存真的阶段,需进一步甄别产业趋势真正受益的方向。目前来看,上游环节(算力、数据、大模型)相对占优,不妨以一个更长期的视角逢低布局。

今天就说到这里,祝大家投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

2023-06-13 20: 44

2023-06-13 18: 22

2023-06-13 15: 13

2023-06-13 15: 13

2023-06-13 15: 12

2023-06-13 15: 12