李圣尧 苏莉 李传真 叶岁华 2023-07-24 09:34

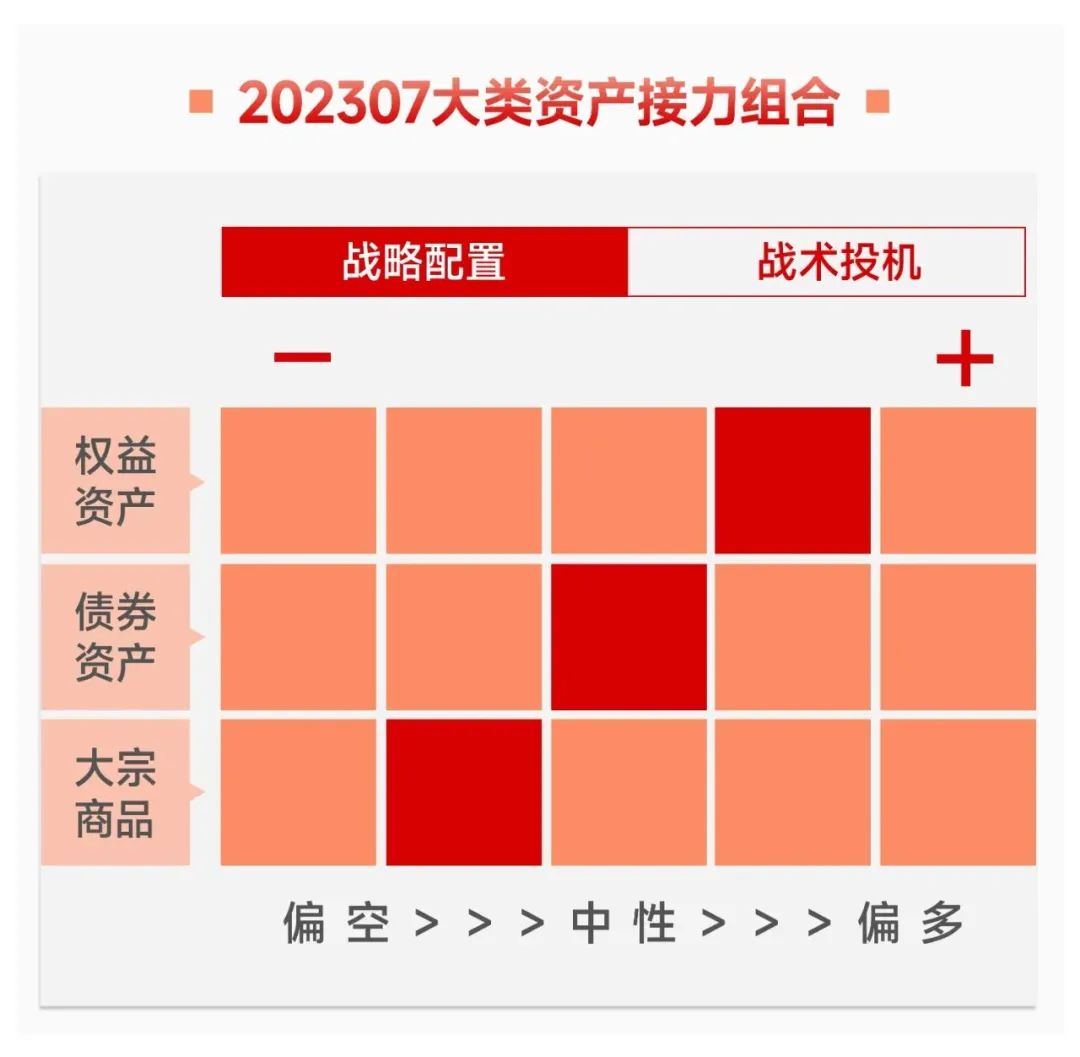

海外方面,美国“7月加息25BP,年内经济逐步进入‘浅衰退’,明年开启降息周期”逐渐成为市场共识。虽然六月点阵图显示美联储年内会加息2次,但市场普遍预期7月或将是本轮加息的终点。一方面,就业持续呈现韧性,7月15日当周初请失业金人数为22.8万,低于预期(24.2万)及前值(23.7万)。但制造业持续走弱。7月费城制造业指数-13.50,低于预期-10.4。服务业韧性支撑核心通胀担忧仍存,通胀预期中枢显著抬升,均给货币政策带来较大不确定性。市场或许低估通胀粘性及过早定价宽松周期。欧洲方面,其通胀压力高于美国,紧缩周期或将迟滞于美国。受益于能源价格回落,欧元区整体通胀有所放缓。欧元区6月CPI 5.5%,符合预期,低于前值(6.1%);核心CPI同比5.5%,低于预期(5.4%)及前值(5.3%)。市场预期欧央行可能还会加息2次。但受地缘政治影响,能源供给仍有一定的不确定性,给欧洲货币政策也带来较大干扰。日本方面,经济修复、通胀上行,收益率曲线控制(YCC)政策调整的概率提升。短期内日本央行很可能维持低利率以助力经济的进一步复苏。但随着通胀的不断抬升,货币政策转向的可能性在加大。而欧日货币政策的调整也会加大全球资本流动的不确定性。我们预计 Fed 将坚持"higher for longer"的货币政策,在就业数据基本健康的情境下,Fed 主要目标仍然是压制住通 胀水平,特别在 24 年大选年之前,治理好通胀或不容有失。另外,随着欧洲加息的尾声跟进,欧元之前的强势走势也或许进入到尾声阶段,所以我们建议密切关注美元新一轮走势的形成。国内方面,经济整体仍呈现“分化式弱修复”。据统计局官网公布数据,二季度GDP同比6.3%,低于预期(6.8%),高于前值(4.5%)。上半年,GDP同比增长5.5%,快于去年全年3%的经济增速,也快于一季度4.5%的经济增速。延续“生产强、需求弱”的结构分化。房地产仍承压,但有企稳迹象。6月国房景气指数94.06,低于前值(94.55),继续走低。但从主要指标来看,房地产市场销售、开发投资、房地产开发企业到位资金等主要指标均比去年全年出现改善。政策助力下,居民收入整体有所增长,城乡差距缩小。上半年,全国居民人均可支配收入扣除价格因素后实际增长5.8%,快于去年全年增速。城乡居民收入差距缩小。上半年,城乡居民人均可支配收入比值比上年同期缩小0.05。这为预期回暖后投资和消费的进一步复苏,提供了潜在的动能。周内市场利率整体下行。央行维护流动性合理充裕的政策确定性仍强,中短期内,市场利率仍会围绕政策利率波动,政策层面整体中性偏松。受经济数据不及预期影响,悲观情绪带动各期限利率均有所下行;中长期来看,如后期财政政策力度增强,或将推动”宽货币“向”宽信用“的传导,在货币政策宽松配合下,若能带动复苏预期走强,会对债市形成较大压力;但目前经济内生增长动能仍弱、外部不确定性提升、风险偏好仍承压、配置机构资产荒仍存,短期内债市风险较小,但部分期限交易拥挤,需关注预期反转或波动可能对净值产生的负面影响。权益市场上周市场整体下跌,一方面由于国内二季度GDP数据低于预期,再度加剧了市场的悲观预期,另一方面特斯拉、台积电等海外龙头业绩低预期引发国内前期强势板块调整,市场风险偏好进一步萎缩,成交量下降至仅7000亿+,风格上相对均衡;分行业看,一方面央行呼吁可降存量房贷利率,另一方面恒大的年报也引发市场强化稳地产预期,使得地产及地产产业链在上周显著占优;因俄罗斯退出黑海粮食协议,叠加中央强调耕地安全,农业板块也比较较好;而因特斯拉、台积电等海外龙头业绩低预期,结合前期新能源汽车和AI板块大幅上涨后在风险偏好走低的背景下有兑现的需求,上周TMT及新能源车相关板块跌幅居前。展望后市,尽管上周二季度GDP数据确低预期,但市场已经计提足够悲观的预期,并且如我们前期判断,尽管没有特别重磅的大政策,但密集的政策仍在不断出台,上周的民营企业会议我们认为可以类比18年10月的会议,大概率政策底部已经出现,需要等待的是市场信心的恢复,包括上周外汇局开始实用稳汇率政策,汇率升值的背景下市场仍然出现明显下跌反映当前情绪的脆弱,后续何种契机引发市场拐点不可预知,但是过于悲观的情绪面修复是大概率事件,所以我们仍然认为当前位置不宜过度悲观,维持前期看法,经济的自发企稳和政府的政策扶持会渐进式发生,中长期来看阶段性中弱美强的经济特征也难以持续较长时间,后续如果转向,大盘价值会因外资流入而相对占优,现阶段人工智能因短期负面消息增多而下跌,但仍然大概率是长期主线,尤其是在经济如果持续不及预期的背景下,不过阶段性的弱势导致部分流出资金已经在转向中报季高景气,部分业绩超预期的行业板块有望形成新主线,并成为今年下半年的胜负手,从估值性价比及确定性角度,在下一阶段我们认为随着中国经济的韧性逐渐显现,A 股资产将逐步修正先前过度定价的悲观预期,在波动过程中缓慢修正与海外风险资产的价格差距;当然我们也提示在全球流动性预期转 向过程中势必加大海外风险资产的价格波动,我们建议读者要保持充足的耐心,把握波动中产生的左侧机会,并且配置到具有基本面支撑的行业板块。风险提示与免责申明:

市场有风险,投资需谨慎。本资料所载信息为截至报告发布日前可获取的最新数据,信息基于相关数据方数据整理而来,资料内容及观点仅供参考,不作为任何法律文件。本报告基于已公开的资料或信息撰写,但招商证券资产管理有限公司对信息的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。在任何情况下,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。

本材料仅供本公司客户浏览、阅读,未经招商证券资产管理有限公司允许,任何人不得将此资料或其任何部分以任何形式进行复制、转载或发布,不得对本资料进行任何有悖原意的删节或修改,不得另行转发。本材料内容版权归招商证券资产管理有限公司所有,招商证券资产管理有限公司对本材料拥有最终解释权。任何机构或个人以任何方式使用本材料,即视为已完全知悉、理解并接受本声明及提示的全部内容。本材料的观点、分析及预测仅代表作者个人意见,不代表招商证券资产管理有限公司立场,也不构成对阅读者的投资建议。