挖掘基现在回想20年、21年,回想“茅指数”和“宁组合”的辉煌岁月,觉得仿佛是很久之前的事情了,时间的荒芜感像是剧中人所感慨的:「这个秋天这么长,像过了一辈子似的。」

被困住的不是季节,而是人心。难熬且漫长的下行周期滋生了太多的悲观,当下的政策底已是明牌,信号如此清晰,但是人人都在寻找的市场底又在哪里呢?

消减荒芜感的方法便是去往时光的更深处。看过A股三十多年的牛熊起落反而获得了内心的平静,底部区域,很多线索已经在悄悄出现,不过当时只道是寻常,事后才会看得清楚。

因而挖掘基今日再度追忆A股往事, 探求“政策底”与“市场底”之间的走势规律,定睛转折点的股市记忆,寻得一颗定心丸。

接着看,挖掘基带你好好捋一捋~

再回眸

A股“政策底-市场底”往事

走过牛熊我们会知道,市场下跌之后要企稳回升,通常要经历三个底:政策底、市场底和经济底,呈现政策发力、市场触底、经济反弹的走势规律。

在这个脉络中:

政策底是宏观层面的。主要是政策层面表明对资本市场、经济发展的支持态度,并陆续出台有效的政策和措施,提振信心。

市场底是交易层面的,和各路资金参与热情、投资者风险偏好等有关,比如产业资本入市、企业回购、基金自购等。

盈利底是最基础的、最核心的,和企业内在价值增长密切相关,不过需要一定的时间才可以从宏观经济数据、企业盈利数据等方面得到确认。

过去5轮政策底-市场底

(数据来源:Wind)

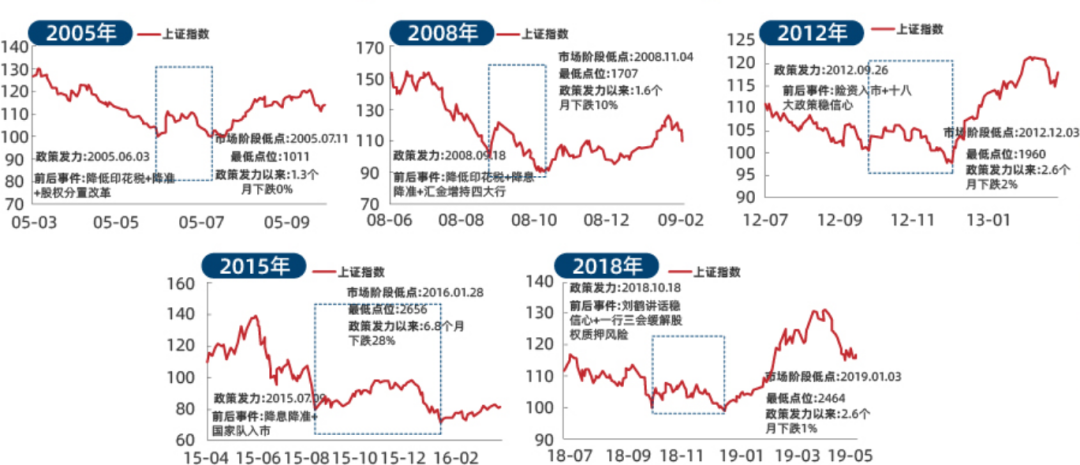

回顾过去无论底部转折,无论是05年启动股权分置改革+降印花税、08年降印花税+四万亿计划、12年降息+险资入市、15年降息降准还是18年监管层讲话稳信心,重磅政策的出台在很大程度上率先扮演着市场强心剂的作用。

“政策底”出现后,行情并非立刻V型启动,一般会有一个底部反复的过程,在政策效果和持续性的博弈中震荡。但是重磅政策出台与市场阶段低点出现的时间差距,往往只有1-2个月且下跌空间并不大。

过去5轮政策底-市场底

(数据来源:Wind)

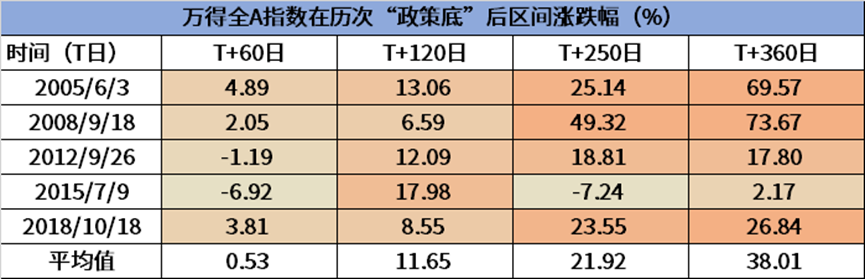

从中长期来看,尽管几轮“政策底”的形式各有不同,最终都能较好地带动股市走出低谷,万得全A指数在“政策底”出现后的120日、250日、360日平均涨幅分别达11.65%、21.92%、38.01%。(数据来源:Wind)

(数据来源:Wind)

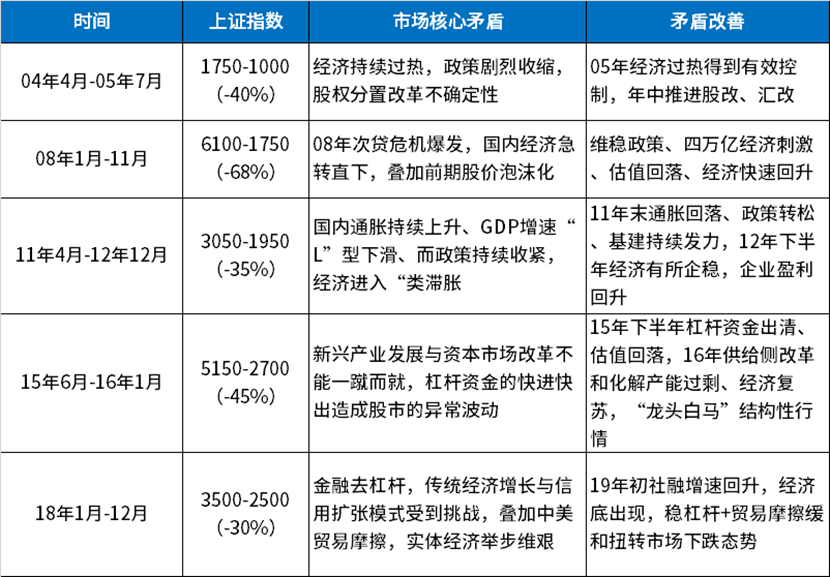

再思考一步,一般而言,市场出现持续或大幅的下跌,这意味着持续大跌期间市场往往存在某些深层次的中期矛盾迟迟未能化解。只有当这些核心矛盾出现明显改善信号,持续下跌的格局才能得到根本性扭转。

从对过去几轮周期的观察来看,来自基本面的信心对于股市大跌后的反转是最重要的,这种信心可以来自上市公司的盈利增速走势,也可以来自于重要政策、经济数据和外围关系的变化。

过去5轮市场底核心矛盾改善

(数据来源:Wind、安信证券)

从这几轮的观察也能发现,市场底的具体位置很难精准预判,因而经验丰富的投资者通常从最易观察的“政策底”就开始选择乐观、考虑布局了↓。

统计显示,在过去5轮政策底时刻买入偏股混合型基金指数,持有1年、2年、持有至今的平均收益率分别为38.14%、100.67%、306.54%。(数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),截至2023-9-6,过往业绩不预示未来表现。)

数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),截至2023-9-6,过往业绩不预示未来表现。

再审视

本轮“市场底”何时到来?

追忆A股往事,可以发现过去的政策底大多由事后推断,身在其中或许不自知。而本轮是少见的,政策给出清晰信号的情况,无论是呵护资本市场的力度,还是拯救地产的决心,都很超预期。

在政策底明牌的情况下,如果一些资金越跌越敢买,市场可能就不会选择新低。从市场的核心矛盾来看,本轮市场底的高低需关注基本面修复的进展。

此前,一些悲观的看法将短期经济的走弱上升到中长期的叙事,过度放大对中长期经济前景的担心,甚至诉诸人口、地产、民营企业及地缘政治等多方面,成为前期市场情绪进一步探底的根源。

但是历史一次次让我们相信,周期始终存在,很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中经历了严重放大,一旦短期盈利上行市场回暖,这些中长期悲观逻辑大概率就都无人再谈起了。

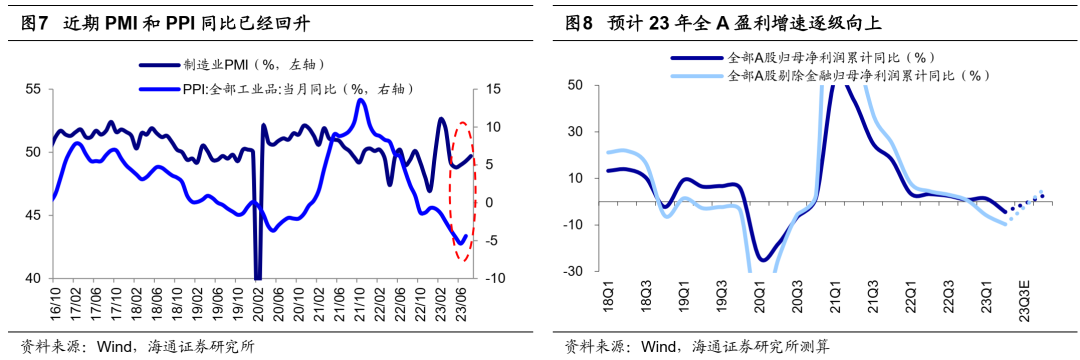

根据海通证券的统计口径,2000年至今中国经济共经历了 4 轮完整的库存周期,平均一个周期历时39个月,本轮库存周期大致开始于19年三季度末、四季度初,高点出现在22年4月。(来源:Wind,海通证券)

当前我们感受到的经济需求不足,其实就是在这一轮去库过程中被放大了。当前我们正处于被动去库向主动去库转换的过程中,市场普遍认为明年一季度将进入补库阶段,新一轮库存周期启动也将助力经济内生动能好转。

正如7·24政治局会议指出的 “疫情防控平稳转段后,经济恢复是一个波浪式发展、曲折式前进的过程”,随着稳增长政策的逐渐出台落地及经济周期见底回升,国内经济基本面或将逐渐修复。

其实近期部分经济数据已有企稳迹象:

例如制造业PMI自5月开始已经连续3个月回升,从5月的48.8%上升至8月的49.7%;工业企业利润累计同比降幅从2月的-22.9%收窄至7月的-15.5%,PPI当月同比已在6月见底-5.4%。(数据来源:海通证券)

还有一个信号,大家知道在过去的两个月时间里面,宏观面有一个非常重要的特点——“商品强、A股弱”。因为商品的定价因素相对比较单一,而股票进一步叠加了政策预期以及流动性的扰动。

经济底部阶段,价格企稳体现为商品的率先启动,但盈利增速抬升还有待需求转暖驱动量的回升。伴随着国内经济逐步企稳,以及库存周期的见底,后续股市跟随商品上行概率较高。(来源:华创证券)

事实上,历史上几轮去库存阶段的股价走势具有相似性,呈现“估值修复→现实兑现→盈利修复”三阶段特征。往后看,目前对经济增长的预期已较为悲观,随着库存周期持续演进,未来将进入盈利修复阶段,中期来看不过度悲观。

当前,适度放松地产、促进民营经济发展、支持资本市场等表态预示阶段性“政策底”已经出现。结合海外经济周期、明年经济增长目标考虑,更有力的“政策储备”或于明年陆续投放。

今年三中全会或于11月初左右召开,结合短期“政策底”与长期政策波动考虑,当前或为逢低布局A股的较好时间区间,是值得重视的关键时刻。

再来分享一个数据:前几天挖掘基统计了一下↓

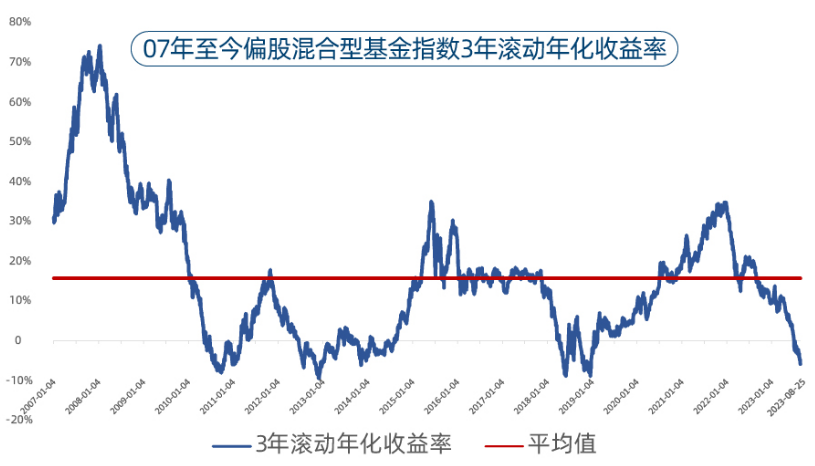

自有数据以来的2007年开始,偏股混合型基金指数3年滚动年化收益率围绕15.69%的均值牛熊波动,成为居民财富管理的重要工具。

数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),万得偏股混合型基金指数基日为2003-12-31,3年滚动年化收益数据从2007年开始,截至2023-8-25,过往数据不预示未来表现。

当前,走过近一两年来的市场下行周期,偏股混合型基金3年滚动年化收益率逐渐触及下沿,当前值为-5.89%,比过去十七年间96%的时间都要低。(数据来源:Wind,截至2023-8-25)

22年4月,我们谈“底”,当时偏股混合型基金3年滚动年化收益率还在13%左右

22年10月,我们又谈“底”,当时偏股混合型基金3年滚动收益率还在10%左右

到了今天,我们再谈“底”,偏股混合型基金3年滚动收益率已经低于-5%了

资产市场虽没有一本准确的“万年历”,但“均值回归”向来是铁律,我们始终相信经济学常识,周期周而复始,当前已在最深的绝望中迎来了政策底,那么市场底还会远吗?

新周期的开端——春之建始,并非立即春光明媚、春意盎然,此时如果只用眼睛去寻找春天,是冰未消、雨阵阵,但若用心寻找,便会感知到冰下的和暖、雨里的和润,万物已含春意。

历史上很多时段,在经济或者市场处于底部区域的时候,我们都是在质疑、调侃或者在写段子中最终确认底部。

实际上,事后来看,当时只道是寻常,很多线索已经在悄悄出现,只是我们从事后来看相对才可以更清楚。

所以知名投资人近期发表观点:

若干年后,我们会怀念这些遍地都是机会的日子。只有在别人还不相信的时候,你选择相信积极的一面并且拿得住,才有获得更大收益的空间。

昨日随风而逝,明日永远崭新。今天就先说到这~祝大家投资理财顺利!

本文的著作权归作者本人所有,未经著作权人许可,严禁转载。对非法转载者,我们保留采用法律手段追究的权利。

风险提示

2023-09-07 20: 41

2023-09-07 18: 20

2023-09-07 18: 19

2023-09-07 16: 28

2023-09-07 16: 27

2023-09-07 13: 55