估值的三重境界

东方马拉松投资董事长 钟兆民

东方马拉松风控总监 CFA 温志飞

在投资实践中,估值的重要程度不言而喻。纽约大学斯特恩商学院金融学教授阿斯瓦斯·达莫达兰对此有一个经典的表述,他认为“估值是一切投资决策的灵魂”(Valuation is at the Heart of Any Investment Decisions)。价值投资的实践千变万化,但其理念却源自一个通俗易懂的常识——投资跟其他商业交易一样,永远要买得物超所值,引用巴菲特的名言,“你付出的是价格,得到的是价值”,因此如果知道一家公司的价值几何,投资决策也就不难做出了。

然而,从每秒跳动的价格来看,投资界对于定量估值的争议要远大于定性因素,估值作为投资活动中最为关键的环节,不但决定着最终投资结果盈利还是亏损,不同的估值视角,还影响着盈利或亏损的程度。

经过多年的投资实战,东方马拉松团队对于估值的原创思考可以提炼为三重境界,这三重境界恰似人生境界的比喻:看山是山;看山不是山;看山还是山,境界之间并无优劣,三种境界既可以是不同投资者使用的估值方法或视角,也可以是同一位投资者对于估值的递进理解,投资世界因此精彩纷繁。在此,我们对这三重境界做简要分享,希望能对投资者在估值实践探索的过程中有所启示。

第一重境界:“看山是山”

——真理越辩越明,估值越校越准

作为价值投资的践行者,我们认为现金流折现法(Discounted Cash Flow,DCF)是逻辑最为严密的估值方法(如图1)。理论上,如果知道一家公司未来所有的现金流,在给定折现率的情况下,公司的价值就可以精准地算出,例如债券的定价。

备注:Value=绝对价值; t=时间; n=第n年; FCF=自由现金流; R=折现率

然而,在实操过程中,DCF的应用可谓困难重重。一方面,基于定性基础的现金流预测从纵向来看,势必随着时间的推移可靠程度逐渐降低;从横向来看,不同行业、不同阶段的企业现金流可靠程度也不同;另一方面,现金流的折现率也会受主观及客观因素的影响,导致估值差异巨大。

对于DCF估值方法在实践应用中的不足,我们团队采用“多维多人估值校验”进行弥补。“多维”是指“1+N”,即DCF加上其他不同估值方法的估值校验;“多人”是指对标的认知相当的研究员与投资经理之间、投资经理与投资经理之间的估值校验。

我们认为校验后估值偏离度过大时往往隐藏着机会和风险,当估值偏离度正负超过阈值时,要求团队相互讨论相互校验,查找原因,修订估值,希望改进和提高估值的准确性。在个人估值数据、团队其他同事的估值数据、和股票市场市值三组数据之间反复校验,发现重大差异,消除重大的差异。遵循逻辑寻找原因,不断接近真相或内在价值。真相和本质只有一个,发现差异探究原因是寻求真相和本质的起点。

经过这样多种方法交叉验证、多位成员交叉验证,估值公式科学原理正确的前提下,通过反复估算实践,就会越来越准。正如我的一位有木匠工作经验的朋友的说法:“活干多了自有分寸”。

第二重境界:“看山不是山”

——长期而言宁可贵一点也要买最优秀的公司

在静态的维度,定量对投资结果的影响要大于定性,但在动态的维度,两者的权重会发生显著的变化,原因是在动态的维度,时间因素驱动的复利效应在起作用。最终的结果是时间越长,初始成本对最终收益率的影响越小。

由于人们往往会高估短期因素的影响,而忽略长期因素的影响,因此,静态估值与动态估值的本质区别并不为多数人所认知。巴菲特几十年的投资生涯中,对公司的投资模式有过一次明显的转变,即从“捡烟蒂”到“投资伟大公司”的转变。巴菲特称在芒格的影响下,自己从猿猴进化到了人类,可见从把握定量到把握定性的变化,对投资结果的上限产生了不可估量的变化。

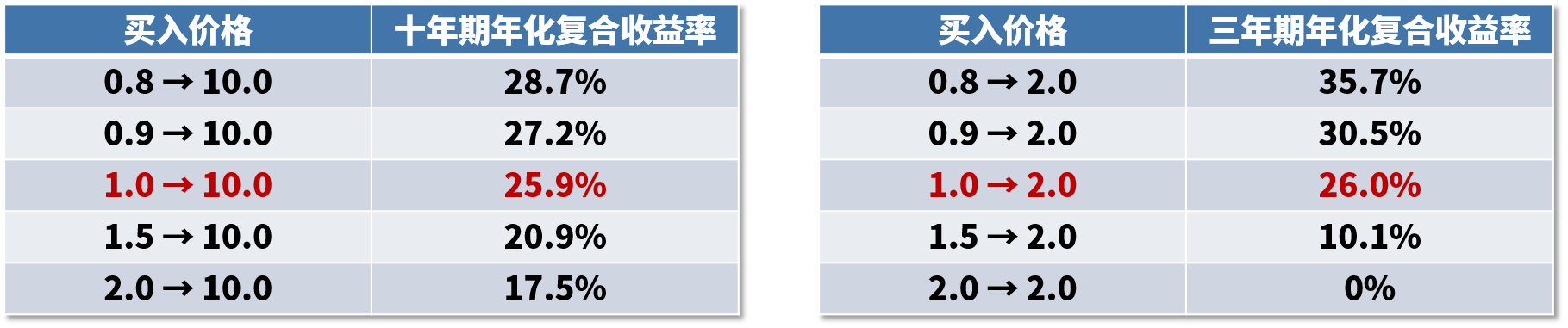

就动态估值来说,投资的圣杯是宁可贵一点也要买最好的公司。对此,东方马拉松团队有一个原创性的数学原理证明:分别以一只“十年十倍”股和“三年一倍”股的买入成本与年化收益为例(如图2),如果都以成本1买入,两者的到期年复合收益率分别为25.9%与26.0%;对于十年十倍股来说,如果买贵了50%,意味着年化收益从25.9%下降到20.9%;如果买贵了一倍,意味着年化收益从25.9%下降到17.5%。因此,即使买贵了一倍,如果能选对公司,也会拥有一个令人满意的投资结果。相比,对于三年一倍股来说,如果买贵了50%,意味着年化收益从26.0%下降到10.1%;如果买贵了一倍,收益变为0。可见,时间越长,成本对最终收益率的影响越小。

第三重境界:“看山还是山”

——坚守本分,估值的“破圈破局”

东方马拉松团队经常用“顶天立地“形容投资,”立地“是指要接地气,不能脱离实际;”顶天“是指一种极限思维。正是这种极限思维,把我们引向了投资的终极问题:如何才能明明白白赚到十倍百倍,甚至千倍?

首先,我们曾复盘中国企业上市后收益达百倍的案例,答案自然是有,但凤毛麟角,如果考虑到能明明白白地赚到百倍的投资者,那就更加稀少了。其次,在投资界中,要说十倍尚可努力,百倍无疑天文数字,要实现十倍到百倍的跃升,那就涉及到方法的本质区别——估值的“破圈破局”。

今日资本的徐新近日在公开场合分享了一则她与芒格就投资的请教,对我们理解投资的极限大有裨益。她请教的问题是,“我投了非常棒的公司,但是基金到期了怎么办?”芒格说,如果你投资了一家伟大的公司,就像Costco一样,那么我的退出策略是“永远不要卖”。

至今,我们大部分篇幅的内容都是谈估值,估值的目的是服务于买卖,在理论上,低估买进高估卖出,逻辑上是严谨的,但实践上很难,百倍以上的收益,既不是通过高抛低吸、频繁交易实现,也不是通过计算能够算出,顶尖投资人是敢于“破圈破局”,化繁为简,回归本质,而芒格口中的“永远不要卖“正是我们理解的通往百倍收益的路径。为了避免误会,我们要重申这五个字是有非常强的前提,说得通透一些,即”永远不要卖“只是百倍收益的必要条件,而非充分条件。

我们认为百倍收益的充分条件并不可预知,现实中,任何绝佳的投资机会都是合奏效应下的小概率事件,而这也是我们每位投资者向往的终极追求。最后,借用巴菲特对其67年投资秘诀(The Secret Sauce)的分享作为第三重境界的总结:花朵绽放的同时,杂草也显著地凋零,随着时间的推移,只有少数的赢家才可以创造奇迹(The weeds wither away in significance as the flowers bloom. Over time, it takes just a few winners to work wonders.)。

投资的本质就是做好企业的股东,无问西东,无问波动,像投资市中心房产那样,紧握稀缺公司的股份。

总结

投资是一场马拉松,从定量到定性,再到估值的“破圈破局”,体现了我们对投资的三重认知,正所谓“理虽顿悟,事须渐修”,上述认知还需要我们用实践去检验和修正,在此,东方马拉松投资团队与广大投资者一同共勉。

免责声明:本文所刊载内容仅供参考,不作为预测、研究、宣传材料或投资建议。本文所采用的第三方数据、信息、资料等内容来自本公众号认为可靠的来源,但本公众号并不保证和承诺这些数据、信息、资料等内容的原创性、真实性、准确性、时效性和完整性,亦不会为其承担任何责任。市场有风险,投资需谨慎。读者不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。本公众号所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有一定不确定性。本公众号声明,无论是否出现最新信息、未来事件或其它情况,本公众号均无义务对任何前瞻性陈述进行更新或修改。

东方马拉松公司简介

深圳市东方马拉松投资管理有限公司核心团队组建于2004年,是中国本土价值投资领域较早的探索者和实践者。

经过十余年的发展,公司聚集了一批有实业工作背景和丰富投资经验的投资研究人员,形成了一套相对完整、成熟的价值投资体系。团队对行业有深刻的理解,擅长全产业链深度研究。

公司总部位于深圳,在上海设立办公地点,且公司股东在香港注册资产管理公司,持有香港证监会资产管理类第九号牌照。

公司核心投资研究团队人员具备十五年以上的专业经验,为投资者提供长期的专业投资服务。

2023-10-10 11: 39

2023-10-10 11: 39

2023-10-09 22: 25

2023-10-09 22: 25

2023-10-09 22: 25

2023-10-09 22: 25