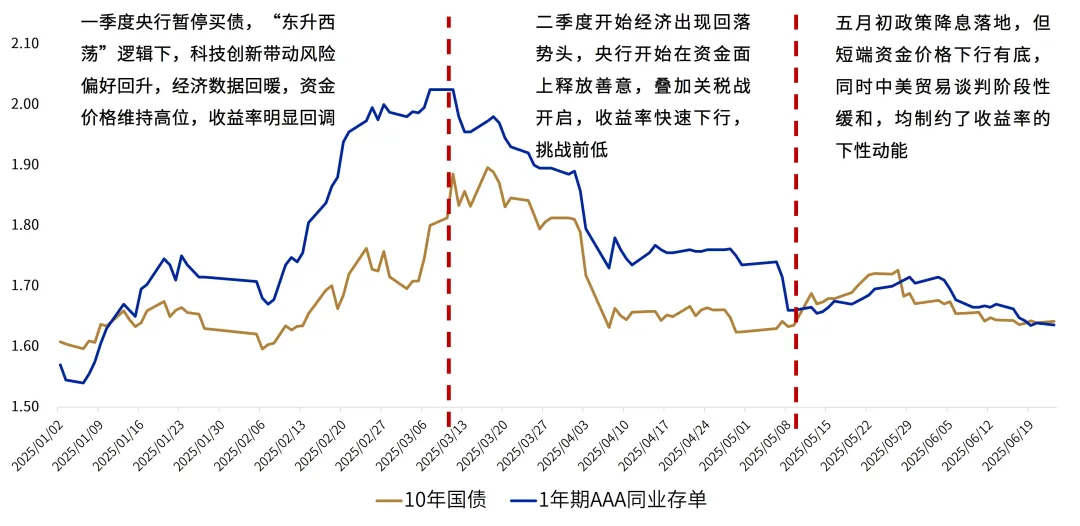

核心观点: 整体看,2025年下半年仍看多债市,预计10年国债在1.4%-1.7%区间运行,中枢水平1.55%。 基本面: 1)一季度经济数据恢复,风险偏好回升;二季度经济数据仍有支撑,但关税战的出现对经济恢复有所扰动。 2)投资、消费在下半年或仍受到政策支持,但后续外需可能回落,且拉长看,投资能否有效的转化为企业利润,居民收入能否提升,消费的内生动能如何均面临不确定性。 3)房地产仍在寻底过程,新旧动能转换仍在进行中。 政策面: 1)一季度风险偏好回升,央行将市场利率维持在明显高于政策利率的位置。二季度经济读数基本平稳,考虑到目前央行的强管控,短期债市的下行空间或有限。 2)拉长时间,稳增长的诉求仍在,在适度宽松的定调下,对冲可能会在基本面压力再度显现(三季度末四季度初)的情况下出现,下半年降准降息仍可期待,资金面宽松可能持续,广谱利率继续下行,从而为债市打开空间。

2025年上半年市场回顾 浙商基金制作,数据来源wind,统计周期2025.1.1~2025.6.30;基金有风险,投资需谨慎 基本面展望 地产暂时难以带动投资的企稳:地产数据仍旧偏弱,成交量看,一季度成交量有所恢复后,二季度的成交量有再度走弱之势。价格方面,价格指数同比仍在负值,房价仍处下跌趋势,整体仍有待企稳。 政策支持下的制造业投资增速相对平稳:企业利润低位回升,但绝对水平低。工业企业产能利用率暂时也在近几年相对偏低的水平。拆分看,设备工器具购置增长依旧为主要贡献,主要得益于国家“推动大规模设备更新”政策的实施。 消费表现尚可:年内以旧换新政策效果显著,对消费增长的拉动作用进一步增强。政策效果较好,得益于补贴额度的增加以及范围的扩大。家电、家具、通讯器材等以旧换新商品对消费拉动明显,其他品类的增速保持偏低。 出口短期仍有支撑:出口增速在5月份有所回落,对美出口增速跌幅扩大,对欧盟、东盟的出口增速基本维持。长期外需有待观察,尽管目前中美关税暂缓,但相较于24年底,关税增幅依旧巨大。 固收市场展望 资金面:2023年下半年开始,货币政策思路变化,央行控制力近一步加强,政策利率的重要性愈发凸显。一季度,经济读数平稳,风险偏好回升,央行将市场利率维持在明显高于政策利率的位置。下半年,基本面压力时有显现的情况下,市场利率可能转而朝着宽松的方向摆动,从而为债市打开空间。 广谱利率继续下行:银行净息差继续收窄,存款利率持续走低,1年定存下破1%,5年大行定存利率低于7天逆回购利率。存款降息后续仍将延续。当前高收益资产缺失,考虑到基本面大方向没有逆转,资产端暂时看不到回报率回升的情形,广谱利率或将继续下行。 AI 浙商基金作为浙江省首家公募基金公司,是行业内最早投入AI赋能投研的公募基金之一,至今已经11年科技积累,公司致力于先进的生产方式提升投研效率,经过多次技术迭代和更新,构建起基于AI决策的工业化投研体系,推动投研体系工业化与投资能力人工智能化,力争实现可迭代、可追溯、可传承的长期业绩,服务国家战略指引。 公司以服务投资者为目标,致力于提供长期、稳定的业绩,目前公司中长期业绩位于行业前十:根据国泰海通证券数据,截至2025年一季度末,浙商基金权益类业绩近十年6/77,固收类业绩近五年4/126。 注:公司排名数据来源国泰海通-基金公司权益类/固定收益类资产业绩排行榜,统计区间近十年2015.04.01-2025.03.31、近五年2020.04.01-2025.03.31。 END 滑动查看完整风险提示

2025-07-18 20: 51

2025-07-18 20: 51

2025-07-18 20: 51

2025-07-18 20: 51

2025-07-18 20: 51

2025-07-18 20: 00