一边是高杠杆房企无处不在的“股债双杀”,一边是央国企为代表的稳健房企股价逆流而上,在销售规模洗牌到来之前,头部房企市值的大洗牌率先到来!

3月14日,A股和港股双双遭遇黑色星期一,地产股未能幸免。A股头部房企来看,万科A跌逾3%领跌,金地集团、招商蛇口也飘绿,保利发展冲高回落收盘仍飘红。港股内房股方面,几乎全线飘绿,板块跌幅达到9.25%,龙光集团、碧桂园等跌约19%,龙湖集团、中国金茂跌超10%,华润置地、中国海外发展跌幅在5%一线。

这样的走势让保利在上周五超越万科登顶A股市值“一哥”后,又在一天内“干掉”华润置地和中海地产,成整个国内地产行业市值老大,保利内部提出的“进三争一”没想到在资本市场率先实现。2021年销售规模第一的“宇宙房企”碧桂园,市值则正式跌破千亿港元,排名滑落至行业第七。

业内人士指,目前中国房地产行业正来到十字路口,央企国企未来将大概率掌握行业发展

主动权,引导行业走向新阶段,稳健型的民营企业也有一定的优势存在。而对于已经出险的企业,终局可能有两个,一个是自救不成功直接从行业退出或成为央国企附属公司,另一个是自救有成效,但是需要耗费较大精力,伤筋动骨,自救完成规模也会相对有限。

保利连续逆袭万科中海华润

中国基金报上周末曾报道,3月11日(上周五)保利发展从下跌2.6%拉升至上涨0.43%,市值定格在1943亿,万科A从下跌3.88%拉升至下跌0.72%,市值最终录得1936亿,保利反超万科7亿成A股房企市值一哥,创造两家公司上市以来在A股相爱相杀17年的历史。

没想到才隔了一个周末,这周一(3月14日)保利一口气把港股上市的中海地产和华润置地也超了。

受大盘影响,不管A股还是港股房地产板块都是全天走低、个股普跌态势,截至收盘,A股房地产开发板块跌2.08%,港股内房股板块跌幅更达到9.25%。

A股头部房企“招保万金”中三家下跌,其中万科跌3.36%,金地集团跌1.85%,招商蛇口跌0.14%。近半年多一波涨了90%的保利发展则依旧强者恒强,开盘低开后一度冲高涨超5%,此后在大盘裹挟下一路回落,但收盘仍录得0.68%的涨幅,与万科的市值差距已经拉大到百亿以上。

港股市场内房股则可以用一片哀嚎来形容,15只个股跌幅在10%以上,包括已经暴雷的正荣地产、世茂集团、佳兆业、融信中国、中国奥园、龙光集团等。而14日杀跌的一个特点是,前期跌幅相对小的民营房企杀得更厉害,绿景中国跌超24%,融创中国、旭辉控股集团跌约20%,宇宙房企碧桂园跌幅都达到了18.88%,市值跌破千亿港元创五年新低。而中国恒大这种跌无可跌的躺平房企反而只跌了6%,好于板块指数3个多百分点。

两家在港上市的央企地产中国海外发展和华润置地跌幅明显要小,但也分别达到了4.65%和5.89%,市值双双蒸发百亿港元以上,收盘定格在2359亿港元和2392亿港元,按最新汇率约合人民币1916亿和1944亿元,比保利发展收盘市值1956亿元分别有40亿和12亿的微弱差距。

这样,保利发展用了两天时间逆袭了三家头部同行,登顶国内房企市值之王。

“宇宙房企”碧桂园滑落至第七

根据地产第三方研究机构克而瑞的2021年度销售数据排名,保利发展不管是全口径还是权益口径两个维度,都只排在行业第四,而中海地产和华润置地分别排在第六和第八。销售规模第一的毫无悬念是“宇宙房企”碧桂园,其全口径销售金额(合同销售额)达到了7588.2亿元,比保利高出40%,比中海和华润高出一倍多。

不过,市值上却完全是另一番景象。

碧桂园近期持续下跌五个交易日,在周一加速下跌后累计跌幅达到35%,目前市值从前一年的1711亿缩水至791亿,一年跌掉54%,市值在头部房企中仅排在第七。

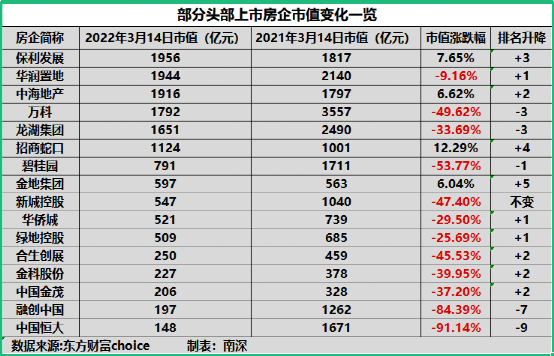

对代表性头部房企的市值和排名变化,基金君做了一张表,如下:

从表中可以看到,与一年前相比,只有四家房企市值上涨,分别是保利、中海、招商、金地,全部是国资房企,而他们的排名也不出意外分别上升3名、2名、4名和5名,市值排名均远远好于销售规模的排名。居全行业第二的华润虽然市值缩水,但仅不到10%,因此排名也有所上升。

万科是国资背景房企排名唯一下降的,从前一年的第一跌至第四,一年时间市值蒸发近50%。民营房企市值排名均录得不同程度下滑,前五只剩龙湖集团1家,但排名也从前一年的第二跌至第五。恒大一年时间市值跌去九成多,仅剩148亿元,下滑了9个名次。

房地产行业走到十字路口

亿翰智库研究员于小雨、王玲最新发布的研究文章认为,当前房地产行业进入到十字路口,“向左迈步,还是向右前进,未必所有人都有清晰的认知,迷茫或者说无奈或仍占据主流”。

亿翰智库认为,央企国企未来将大概率掌握行业发展的主动权,引导行业走向新阶段,但是机会并不是普适的,有优势并不代表能抓住机会,更不代表终局,能不能抓住,怎么去抓住还需要后观。对于民营企业而言,逻辑相仿,稳健型的民营企业也有一定的优势存在,倘若不出现大的失误或外部黑天鹅事件冲击,待市场开始回暖,企业也或能够享受到一定的红利。

而对于已经出险的企业,终局可能有两个,一个是自救不成功,或直接退出,或成为央企国企附属公司;另一个是,自救有成效,但是需要耗费较大精力,伤筋动骨,待自救完成,其规模也会相对有限,腾出的空间留与其他企业填补。

招商证券赵可团队则梳理了未来地产股投资的逻辑,其认为“中长期开发业务竞争格局改善”以及“并购市场幸福的烦恼”是两个关键点。

竞争格局改善体现在一长一短两个方面:

一是全国布局型房企“利差创造”和“周转提速”的护城河已经形成。随着“加杠杆,赌增值”商业模式的出清,市场参与主体将减少,虽区域型公司仍将有前赴后继的新进入者,但具备全国布局优势的房企将形成“利差创造”和“周转提速”的护城河,分别体现在“城市深耕下的产品定位,拿地能力”以及“无息负债驱动的周转能力”上;

二是“剩者”的“先手效应”,以前部分房企因特殊事件被动去杠杆反而“因祸得福”,未来的逻辑是“坚守初心就是胜利”。当前,可获取土地资源的利润率改善,机会将留给有准备的人,而坚守现金流稳健的房企将先行捕获这种市场给予的机会,与此同时,剩者通常具备“品牌效应”和“物业服务能力”的初心,这将巩固资源的进一步获取与去化。

并购上,赵可团队称,合作项目的股权并购已经开始,而从海外研究观察,当周期触底反弹后,更多增量并购的对价将逐步满足和达成,并购或是未来2-3年行业增长的主线逻辑之一,包括房地产开发及产业链(物业和供应商)。

基于以上逻辑,其建议持续关注“招保万金中华龙” (招商蛇口,保利发展,万科A,金地集团,中国海外发展,华润置地,龙湖集团)等,关注有边际变化的:越秀、绿城,华侨城等。

2022-03-15 09: 00

2022-03-15 12: 48

2022-03-16 00: 30

2022-03-16 08: 29

2022-03-16 09: 48

2022-03-16 11: 22