截至今年一季度,世界最大的养老基金日本政府退休养老金(GPIF) 将美国政府债券和票据的持有比例从之前的47% 削减至35% ,同时大幅增加了欧洲债券的持有。

据媒体对最新数据的分析,如此大幅度减仓着实少见,尽管这一1.7万亿美元的巨无霸并没有对外公开其操作的逻辑,但无疑会产生巨大的市场影响力。

一些分析师认为,这可能是未来一段时间内看空美债的操作,但不排除依照指数权重调仓的逻辑存在。因为截至6月底,富时罗素债券指数的权重里美债占38%。还有一种推测是去年市场出现大幅调整时需要使用美债作为安全性资产,而在新冠疫情初期的恐慌过去后,就没有必要持有如此规模的美债。

不过,从目前的GPIF的债券业务回报来看,其减持美债是成功的。GPIF上一财年在债券投资上的回报率为7.1%,远高于基准5.4%,这也是其债券板块近年来最佳表现。

美债从2020年4月疫情爆发以来,经历了初期盘整,去年下半年来小幅上涨,目前其收益率约为1.3%。分析师认为,目前美债的收益率不足以抵消汇率波动风险,美国国债的吸引力可能会进一步下降。

美国财政部数据显示,自今年4月1日开始的2021财年以来,日本投资者总共净卖出了240亿美元的美国国债。在此之前的12个月里,他们卖掉了350亿美元,这是三年来最多的一次。

从GPIF加仓逻辑看,它的重点从美债开始转到欧洲市场,GPIF对法、意、德、英等国的主权债券配置都至少增加了1.7个百分点。

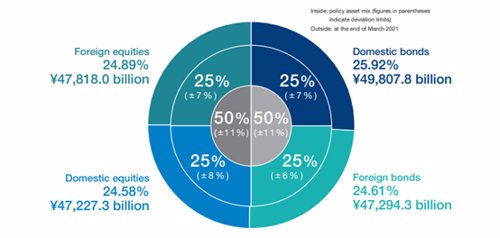

目前,依照GPIF的五年投资计划,它采用了四等分的投资方式:即平分其本国和全球市场资产,平分股票和债券市场。相比较,此前日本债券就占到35%的权重,现在压缩到25%,意味着GPIF投资全球债券的空间更大,而去年以来外国债券的投资回报也的确增加了基金的回报。

自从2014年,该养老金开始将部分债权资产配置到国外以来,获得回报远高于国内固定收益市场。2020财年,其在外国债券上的回报7.1%,这一数字是上一财年3.5% 的两倍。日本国内债券则损失0.68%,这也促使GPIF开始更多配置海外债券。

中国国债望获得海外基金增持

市场比较关注的一个话题是GPIF何时开始投资中国国债。随着中国国债逐渐被纳入全球主流债券指数,市场最为关注的富时罗素也将在今年10月开始正式纳入中国国债,全球其它许多基金已经开始大量买入中国国债。

在不少风险时刻,中国国债与其它债券市场关联较低,成为全球资本避风港,而且中国国债的收益率相对其它国家主权债有着明显优势,约3%左右的收益率远高于美债等发达市场债券。市场乐观预期,今年投资者的买入量在1300亿美元以上,持有量可能超过2200亿美元,比2020年高出30%。

市场分析认为,一旦中国国债被纳入全球主流指数而不被投资,考虑到中国国债的回报率,基金业绩就会很难跑赢基准。

据了解,富时全球政府债券指数与摩根大通债券指数、彭博巴克莱全球债券指数并称为全球三大债券指数,全球投资者普遍以这三大指数作为基准来进行债券投资,后两者已经自2019年开始将中国债券纳入其投资标的。而富时指数今年10月29日开始,会在未来36个月内逐步纳入中国国债,完成后中国国债占指数权重5.25%。

目前,GPIF还没有表态何时会投资中国债券,但日本国内已经有小型养老金表示在今年10月后将进一步投资中国国债。

近日,日本私立学校互助促进会就表示,依照目前中国债券的流动性风险和监管风险,没有理由不纳入,在今年10月富时罗素纳入中国债券后,会进一步扩大投资规模。自2019年4月彭博巴克莱指数纳入中国债券后,该养老金已经开始投资于中国债券。

2021-08-02 12: 57

2021-08-01 12: 49

2021-07-30 18: 45

2021-07-29 20: 03

2021-07-29 12: 40

2021-07-28 17: 21