在公募基金发展大年,新发基金管理总规模一路高歌猛进,但清盘基金也不断增多,部分细分领域清盘基金也日趋常态化。

数据显示,截至12月14日,今年已有8只交易型开放式指数基金(简称ETF,排除ETF联接基金)清盘,创下历年之最。行业人士认为细分领域清盘的常态化,将倒逼基金公司在产品设计环节更加注重前瞻性和持有人盈利预期。

年内8只ETF终止运作创历年最高

12月14日,华南一家大型基金公司发布公告称,根据基金法、基金运作管理办法和基金合同的有关规定,该公司旗下工业ETF的基金份额持有人大会已以通讯方式召开,并于2020年12月9日表决通过终止基金合同并终止上市相关事项的议案。基金管理人已于2020年12月10日发布了决议生效的公告。

根据决议公告、深交所证券投资基金上市规则等有关规定,基金管理人已向深交所申请该只基金终止上市交易,并获得深交所《终止上市通知书》的同意。该只基金终止上市日为2020年12月17日,2020年12月16日为终止上市的权益登记日。

无独有偶,北京一家中型基金公司也于近日公告称,该公司旗下中证北京50ETF也经过持有人表决通过,基金合同将终止及清算基金财产,基金的最后运作日为2020年12月10日,并于2020年12月11日进入清算程序。

除了上述基金外,今年清盘的场内指基还有银华上证50等权重ETF、广发中证800ETF、鹏华上证民企50ETF等总计8只产品,其中6只为持有人大会表决清盘,2只为触发合同终止条款清盘。

基金规模偏小是上述ETF清盘的重要原因之一。Wind数据显示,截至12月10日,工业ETF、中证北京50ETF规模分别为502.33万元、2249.04万元,其他产品在基金到期日规模也绝大多数低于5千万元,多数已沦为“迷你基金”。

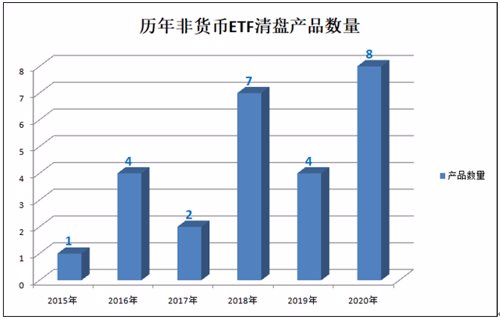

从ETF历年清盘数据看,自2015年-2019年,场内指基清盘数量分别为1只、4只、2只、7只、4只,2020年数量达到8只,甚至超过了2018年熊市行情,呈现出逐年攀升势头。

“迷你基金清盘将日趋常态化,股票ETF等产品也不例外。”北京一位中型公募权益投资总监表示,与大规模基金相比,小规模基金会占用投研资源,基金公司从性价比角度看,对于部分规模偏小、前景不佳的产品实施清盘,也在情理之中。

而截至12月11日,全市场338只非货币ETF产品中,规模低于2个亿的小微基金数量多达130只,占比为38.46%;规模低于5千万的迷你基金数量为34只,占比也超过10%。

以持有人盈利为核心 注重产品前瞻性规划

在多位行业人士看来,跟踪指数的赚钱效应不佳、指数不及主动产品业绩、ETF市场同质化竞争等可能是部分ETF产品规模萎缩甚至清盘的重要原因,因此,在产品设计环节,各家公募也会注重产品的前瞻性规划和长期盈利效果。

Wind数据显示,今年清盘的ETF产品中,多数产品净值涨幅不及同期沪深300指数,投向债市的指基也不及产品业绩基准,产品方向相对冷门,且赚钱效应不佳,可能是产品规模萎缩的重要原因。

北京上述中型公募权益投资总监表示,指数型投资是在不降低短期波动,从长期分摊时间成本的方式,可以为专业性客户提供投资工具,长期看只要指数覆盖的大盘、行业或策略,可以提供长期向上收益,持有人也可以获得较好回报。

但他也坦言,近年来市场证明了绩优基金经理,可以通过主动选股获取市场的阿尔法,尤其是今年头部基金经理业绩优异,吸金明显,而下半年震荡市中,大盘和部分行业指数的横盘震荡,涨幅不及主动基金,更加凸显主动投资价值,部分冷门的被动投资可能就相对边缘化。

北京一位公募量化投资部负责人向记者透露,他所在公募曾经批量布局了5只行业ETF,目前也有两只清盘。

根据他的投研经验,在权益ETF产品规划和布局中,一是需要考虑产品的市场容量问题,比如投向指数标的的市值空间、流动性等因素,都会决定产品规模的上限;二是会参考产品同质化程度,目前有多少产品跟踪这一指数,是否形成了龙头效应,未来是否还有扩容空间等;第三,尽量选择难以做出超额收益的指数,比如上证50、沪深300、银行ETF等,可以规避主动基金经理做出超额收益,造成对被动投资的挑战。

“股票ETF规模的此消彼长,更多是市场选择的结果。”北京一位股票ETF基金经理也表示,他所在公募在产品设计中,也会根据行业未来的前景开展布局。

比如,欧美市场的房地产、铁路、航空等板块市值处于萎缩通道,新兴消费、医疗、高端装备等,受益于消费升级、人口老龄化和新经济转型、新技术发展等因素,处于长期市值攀升通道,从产业角度看,公司会优先布局新经济行业ETF,规避传统行业ETF产品。另外,产业的长期结构性机会,可以给持有人带来行业成长的收益,也才能在中长期为持有人赚到钱。

该基金经理还称,目前全市场非货币ETF超过300只,管理规模超过7千亿,由于部分产品跟踪指数相同,同质化的产品规模出现分化、甚至出现清盘基金也很正常。但ETF产品是为个人和机构投资者提供择时、资产配置、套利等简单有效的低成本交易工具,也可以为FOF、投顾提供底层工具和场景化理财,随着应用场景的扩展,未来这类被动产品仍有很大的市场空间。