香港万得通讯社报道,在市场风格变换下,低估值的地产板块受到资金追捧。尽管政策对房企融资有所收紧,但龙头房企业绩较好,优势更显,后期板块该如何投资?

房企国内发债融资情况

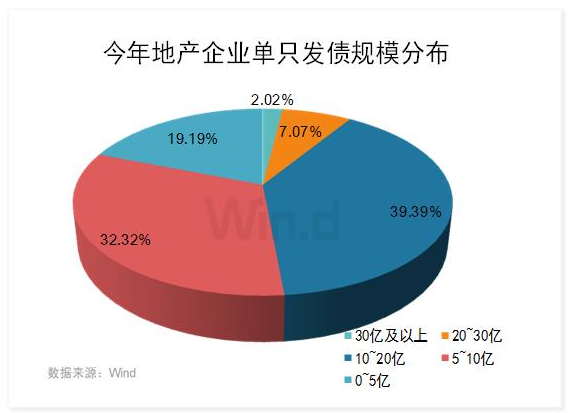

今年房企发债规模适中,首先国内方面。Wind数据显示,今年以来地产企业共完成发行债券106只,除7只正在发行中,募资规模还未公布外,其余99只合计融资为976.78亿元。其中1月中旬发行的 “21金街”和“21远洋控股PPN001”规模最大,金额都达30亿。紧随其后 “21绿城01”、“21侨城01”等7只债券发行面额在20亿元及以上。此外还有“21华发01”等39只债券发行规模在10亿元或以上,可见今年房企单只发债规模并不小。

房企海外发债情况

除了在国内发债,地产公司今年在海外发债较往年要少。Wind数据显示,今年以来共发行了48只,合计融资151.28亿美元,换算成人民币超过976亿,融资规模也还行。其中世茂集团发行的单只债券金额最大,达8.72亿美元,此外还有碧桂园、融创中国等国内一些大房企也纷纷在海外发债,而发行规模在5亿美元以上的共有9家。此外新城发展等36家发行债券在1~4亿美元之间。

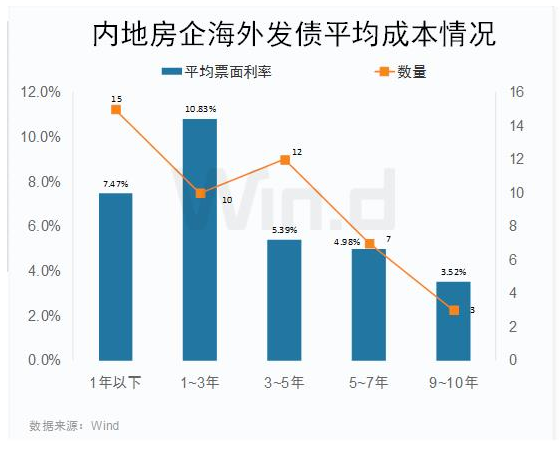

而成本方面,Wind数据显示,除了中国金茂发行的1只永续债外,其余债券成本差异较大。其中1~3年期债券平均利率超过10%,达10.83%。此外1年期以下年化平均利率在7.47%。而3年以上的债券基本是期限越长,相应票面平均利率反而大幅下降。可见龙头房企在国内外融资可以合理搭配,有助于降低融资成本。

地产行业持续净融资为负

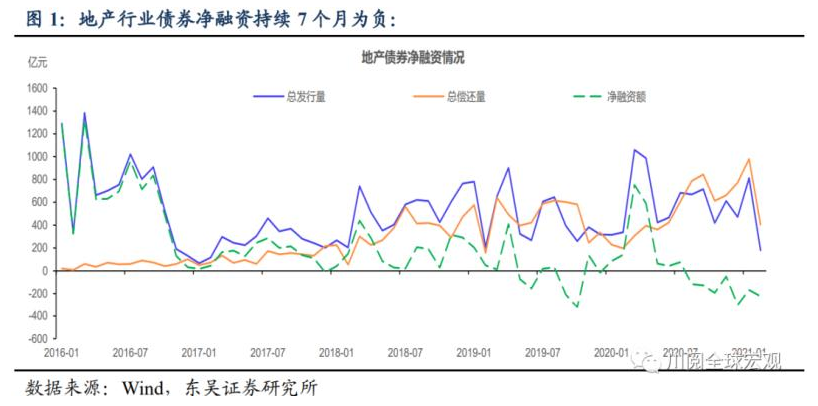

东吴证券陶川、王丹分析认为,自2016年底“房住不炒”政策基调出台以来,地产行业债券净融资额整体收缩,特别是去年8月“三条红线”监管进一步收紧,地产债净融资已持续7个月为负,为“房住不炒”以来持续时间最长。预计,随着政策对地产融资的抑制,叠加集中到期兑付压力,净融资额将持续处于低位。

2021年偿付压力集中在一季度和三季度,预计3月将迎来一波供给冲击。地产行业2021年将面临债券集中到期压力,全年到期逾6000亿,主要集中在一季度、三季度,2月受春节假期影响,新发行对到期债券的覆盖率仅41%,参考1月82%的覆盖率,预计3月新发行规模超过700亿。

地产行业后期该如何投资?

平安证券杨侃、郑南宏分析认为,从“三道红线”到房贷集中度新政、集中开盘、再到集中供地新政,政策从资金、拿地、销售端等维度出发,亦加快房企去杠杆、缓解拿地及销售端供需压力,最终实现“稳地价、稳房价、稳预期”。目前地产板块估值低、机构持仓处历史新低、主流房企对应2019年分红股息率大多超过4%,板块配置价值凸显。本次集中供地新政的出台,利于缓解地价上涨压力,改善行业拿地隐含毛利率情况,同时亦利于龙头规模房企扩大优势。

中信证券也认为,三道红线和房贷集中度管理,的确限制了企业恶性加杠杆,但土地市场激烈竞争的制度环境仍有待改革。一旦实行次数限制,集中出让的招拍挂规则,增加土地市场透明度,则更有利于形成市场有序、稳定的竞争格局,减少“地王”出现的频次,稳定优秀企业的盈利水平,推进优胜劣汰。从制度上来说,土地市场的改革可以是行业供给侧改革的最后一块拼图——内卷化竞争将因此结束,真正优秀的房企的稳定性和成长性将都有所上升。看好房地产板块的投资机会。