年后A股市场震荡加剧,权益类基金发行遇冷,一季度“固收+”扛起基金发行大旗。从最新披露的基金一季报中,多位明星基金经理产品受到青睐,净申购份额较大。业绩方面,1500多只“固收+”产品业绩表现分化持续加大,截至4月22日,首尾业绩相差达29个百分点。多位基金经理表示今年“固收+”产品好发不好做,一季度已经调整“固收+”资产配置布局和投资策略。

“固收+”扛起基金一季度发行大旗,明星基金经理产品受青睐

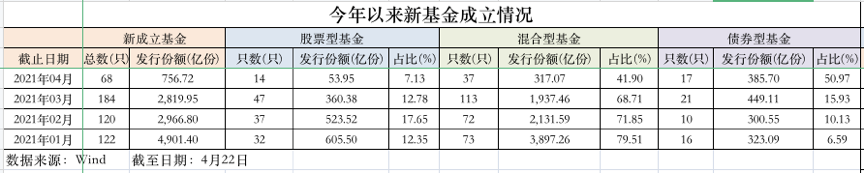

春节以来,基金发行持续降温,新发基金的数量和发行份额锐减。从新发基金结构来看,以股票型与混合型为代表的权益类基金显著“退烧”,而采取“固收+”策略的债类基金又一次扛起基金发行大旗。按基金成立日来统计,具体来看,4月以来新发基金中股票型基金发行规模占比不到10%,且多数为指数型基金。混合型基金发行规模占比41.90%,其中偏债混合型基金法发行总规模在所有混合型基金中占比近6成。

另外,17只债券型基金发行总规模385.70亿元,占比达50.97%,较前三月6.59%、10.13%、15.93%的比例陡然攀升。具体到单只基金来看,4月以来成立的基金中,募集金额前10的基金中有8只为纯债基金和“固收+”基金。

今年一季度在震荡市场环境下,投资者对稳健策略的基金更加关注,一季度不少明星基金经理“固收+”产品申购量较大。比如张清华管理的多只“固收+”基金得到青睐,根据一季报显示,易方达张清华管理的易方达裕祥回报,一季度净申购份额达到61.44亿份,最新规模为341.29亿元;易方达裕丰回报的净申购份额也达到56.05亿份,规模为327.1亿元;另外,易方达安心回报、易方达丰和、易方达新收益几只基金一季度净申购份额分别为22.24亿份、18.84亿份、8.09亿份。鹏华王石千管理的二级债基鹏华双债保利一季度则获得33.81亿份净申购。

“固收+ ”产品首尾业绩相差29%

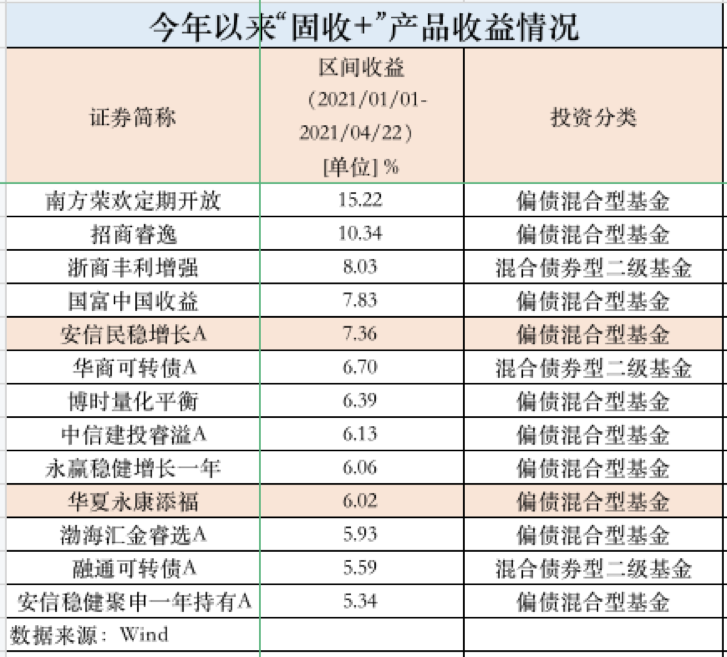

一边是营销火热,另一边业绩表现分化严重。Wind数据显示,截至4月22日,全市场包含偏债混合型基金和混合债券型二级基金在内的“固收+”产品共有1534只(A/C份额分开统计),首尾业绩相差29个百分点,有493只基金出现亏损(占比32%)。从回撤情况来看,有70只产品回撤超过10%。

截至4月22日,位居收益涨幅前三是南方荣欢定期开放、招商睿逸、浙商丰利增强,今年以来分别获得15.22%、10.34%和8.03%的收益。

德邦基金固收研究部总经理陈雷认为,2021年股市波动明显加大,主要源于市场分化程度的极端化以及政策预期的转变。一方面,2020年的抱团行情在2021年初更趋极致化,基金持仓集中度不断提升,带来相应标的估值的进一步提高;另一方面,去年以来信用环境转变,广义流动性收紧对于权益资产定价必然带来一定冲击,尤其对高估值标的的影响更大。鉴于“固收+”在获取股票波动带来收益的同时也承担了相应的资产风险,股市回调势必对“固收+”净值形成一定拖累,不过,由于不同“固收+”产品的股票仓位、风格特征各异,因此最终拖累程度也各不相同。

“从主流固收+产品的股债投向来看,当前的主要风险可能有两方面,首先,股票高波动性带来的净值回撤风险,近期股市大幅调整,股票仓位较低的固收+产品表现相对更优;其次,低评级债券的估值、甚至违约风险,2021年信用环境逐步收紧,企业融资压力可能增大,对其偿债风险的影响同样不容忽视。不过,货币不急转弯,对于狭义流动性有一定支撑,叠加风险偏好下行,债市可能会迎来一定的投资机会,因此可以适当提高大类资产配置策略的灵活性。”陈雷分析道。

今年是“固收+”策略分化元年

“今年‘固定+’产品好发不好做。”上海一位中型基金公司“固收+”产品基金经理向记者坦言,过去两年,这类产品受欢迎是因为权益市场连续大年,固收加一点股票,收益率都非常高,再叠加打新股也是大年,所以大家对这个策略特别热衷。随着权益市场调整,今年将是“固收+”策略的分化元年,未来这种分化会持续一段时间。“不是说2021年过去了,明年2022年“固收+”就会好做,策略也好,业绩也好,未来只会进一步分化。”这位“固收+”基金经理提到。

“市场会用一轮周期的时间来检验各个基金团队对“固收+”策略的有效性。”上述“固收+”基金经理透露,今年还会有一批“固收+”产品落地,自己的“固收+”策略将会聚焦在股债打新。转债,定增可能不会参与,此外还会灵活利用一些对冲工具。

在当前股市震荡行情背景下,多位基金经理在一季报中也表示,已经调整“固收+”资产配置布局和投资策略。

嘉实多利收益基金经理罗伟卿、王汉博一季报中提到,组合操作层面,债券方面,在报告期内维持较短的久期和较低的杠杆水平,适时进行波段操作,所操作债券均为利率品种;权益方面,出于对于权益市场整体偏乐观且同时具有结构性机会的判断,全年基本维持中性偏高仓位的操作,以顺周期、金融、科技、消费中的估值合理的龙头为主要配置品种;可转债仓位与结构较为灵活,操作品种主要为所属行业中已发转债的龙头品种,随着市场变化,逐步由偏股型品种转向平衡。

易方达裕丰回报基金经理张清华、张雅君一季报中提到,在报告期内,组合规模大幅增长。股票方面,年初权益资产保持在较高仓位,春节前考虑到市场上涨幅度过大,组合在大量申购之后并未积极加仓,仓位摊薄至中性水平。转债方面,仍以持有大盘转债为主,部分触发赎回的个券转股或卖出,补仓部分新券和低价券,转债仓位小幅被动下降。债券方面,组合在一季度仍维持偏低的久期水平,杠杆随申购有所下降。

西部利得稳健双利基金经理林静、韩丽楠一季报中提到,债券投资上主要配置了流动性较好的短久期利率债和可转债,配置上兼顾流动性和收益性。可转债配置上以受益于国内外经济复苏、业绩确定性强、盈利增速和估值水平相匹配的轻工、有色和新能源等板块为主。报告期内权益重点配置了大消费和医药行业。消费行业今年在温和通胀环境下,盈利逐步修复;同时去年疫情背景下优胜劣汰,优化了食品饮料、轻工、家电等行业的竞争格局,呈现集中度提升的趋势;部分龙头强者愈强,收入增速超越行业。医药行业继续受益于全球医疗投入的增加和居民健康消费升级。

2021-04-26 10: 40

2021-04-26 10: 38

2021-04-26 10: 33

2021-04-26 10: 31

2021-04-26 10: 11

2021-04-26 09: 52