A股在上周突破震荡箱体后,5月25日再现放量大涨,标志着自春节后A股此轮大跌以来所形成的连续2个月的盘整格局被彻底扭转。

截止收盘,上证综指大涨2.40%至3581点,创业板指大涨2.79%至3227点。沪深主要指数全线上涨,两市成交突破万亿。

申万28个一级行业中,休闲、食饮、非银、银行、军工、计算机、医药领涨,日涨幅分别为4.43%、4.35%、4.13%、3.79%、3.11%、2.77%和2.41%,且所有板块均录得上涨。

另外,茅指数大涨3.19%。机构前期持续重仓的食品饮料、医药等传统的泛消费类核心资产,与今年显著增仓的银行,市场此前较一致看好、基本面持续改善且性价比较优但今年以来持续表现较弱的非银(券商)、军工、计算机等联袂大涨,是A股市场今天所表现出的显著特征。

在前期的市场快评中,我们曾明确提醒,预计国内经济将延续向好趋势,行业景气度整体并不差,在担忧政策快速收紧、估值仍待消化的A股投资者纠结情绪进一步释放后,市场有望开启新一轮行情。

而在最近一期周报中,我们也再度预期,市场将受益于流动性担忧的缓解而在更高的中枢上有所表现,风格转向(或轮动)将加速。

在此,我们也将进一步展开分析,以期更准确观察和理解市场所传递的最新信息,并对A股市场中短期的可能演绎做进一步的估计。

一方面,近期A股投资在大类资产轮动中已成为较佳选项。

首先,针对大宗商品、比特币等资产炒作行为,近期政策面已明确表现出抑制态度。5月19日,国务院总理李克强主持召开国务院常务会议,部署做好大宗商品保供稳价工作,遏制其价格不合理上涨。5月21日,国务院金融稳定发展委员会进一步要求,“打击比特币挖矿和交易行为”。此外,随着印度等新兴市场国家疫情的缓解,全球新增确诊人数回落,供给不足引发的通胀预期也将下修,短期大宗商品价格难以大幅上涨。

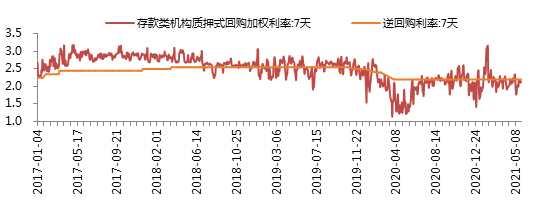

其次,在政策不急转弯,市场流动性仍保持相对合理充裕的情况下,地产、债券、货币基金等中短期低预期收益的资产配置领域,难以形成持续的吸引。相比之下,A股估值水平仍较为合理,配置性价比凸显。5月以来,存款类机构质押式回购利率持续低于逆回购利率,直观可以理解为目前市场利率要低于政策利率近20BP,显示当前市场货币资金相对充裕。而春节后至今,10年期国债利率在3个月时间内也已快速下降20多BP,逼近3%。与此同时,后续地方债发行等仍存在不确定性。另外,货币基金收益(以余额宝为例)已降至2%。而在国内居民传统的大类资产配置的重要一端,地产则继续受到政策面的较严厉压制,前期的明确政策导向未有变化。

作为对照,A股在春节后因遭遇较大回撤及其后的2个月盘整,目前上证综指、创业板指指数已处于50%-70%的估值历史分位区间,估值水平已相对更为合理。比较而言,A股在大类资产配置中的吸引力快速凸显。

另一方面,A股自身结构上也存在轮动的契机。

其一,随着顺周期风格的弱化,及流动性担忧的缓解,部分存量资金正在向仍具吸引力的优质白马板块转换。5月以来A股市场特征,表现为顺周期与白马抱团板块二者间的轮动。在之前的周报中我们也有论述,后续受PPI见顶和政府保供的预期影响,顺周期在经历快速上涨后正进入到疲弱和休整阶段,而存量风格轮动的资金,或将因收紧货币担忧的缓解而重新转向优质白马资产。

其二,外资等增量资金也为市场轮动提供弹药。5月21日召开的国务院金融稳定发展委员会重提人民币汇率,会议要求,进一步推动利率汇率市场化改革,显示后续人民币汇率的波动将更多由市场决定。近期,受益于美联储货币收紧担忧的缓解,美元指数保持弱势,叠加中国出口的继续向好,人民币出现一定幅度升值。今天,离岸人民币盘中更快速突破6.40的重要关口。5月中旬以来,以陆股通为代表的北上资金已开始重新呈现出间歇式大幅流入的迹象,今日更出现近220亿的单日大幅流入,显示北上资金对A股偏好的显著回升。

其三,监管层严厉打击“市值管理”,市场风格向价值板块回归,A股市场生态有望持续改善。5月22日,在中国证券业协会第七次会员大会上,证监会主席易会满表示,证监会对伪市值管理始终保持“零容忍”态势,严厉打击利益链条上的相关方。而我们在上期的快评中也曾对近期引发较多关注的相关事件做过明确分析和解读。重申下我们的观点:拉长看,在A股市场生态进一步改进,投资者合法权益受到更有效保护的前景预期下,基本面优异、有良好发展前景的好公司有望持续受到普遍关注并可能享受到长期的估值溢价,而公司经营平淡、却“醉心”于题材炮制和资金推动的绩差公司,将被越来越多的理性投资者所抛弃。换个角度讲,“向阳而生”,也是最终能推动国内资产管理行业实现“基业长青”的最基本保障。

对于金融板块,如果站在轮动的视角,或更易理解为何它能够重新得到机构资金的青睐。我们认为,核心还在于,银行、券商为代表的权重金融板块业绩有良好支撑,且估值便宜,是当前市场轮动行情中阻力较小的方向。银行板块受益于经济修复,息差和资产质量能够持续向好,行业整体PB估值不到1倍;券商板块受益于资本市场制度建设和连续数年不差的资本市场表现,业绩有强力保障,龙头券商及相关板块估值都具备吸引力。预期权重板块大涨将进一步带领市场情绪回暖,由此支撑指数进一步突破上行。

展望后市,我们认为当下可以继续适度乐观。

维持此前的判断,海内外经济仍处于较好的阶段,但A股市场将会在担忧收紧与预期修正中出现不断反复,市场将在更高中枢上有所表现。盈利驱动主导下,行情分化也将持续,风格轮动加速。

新能源、医药等前期抱团的赛道型品种,可重点围绕性价比择股。

另外,近期关注能通过自身产品涨价、溢价能力较强、需求旺盛对抗成本压力的部分中游制造业,尤其是行业龙头,包括家电、汽车、机械等。

通胀向上和政策调控的纠结,将促使钢铁、煤炭等顺周期板块进入高位震荡,体现出更多是跌出来的机会。

银行等高股息的“类债”资产,仍是中期看好的重要方向,券商估值修复机会有望延续,并可能继续成为此轮行情中的重要旗手。

本文作者:

金鹰基金权益研究部策略研究员 金达莱

金鹰基金首席经济学家兼权益研究部总经理 杨刚

风险提示:

数据来源:wind,截至2021.5.25

本资料所引用的观点、分析及预测仅为研究人员个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

2021-05-25 17: 03

2021-05-25 17: 01

2021-05-25 16: 16

2021-05-25 15: 46

2021-05-25 15: 46

2021-05-25 14: 40