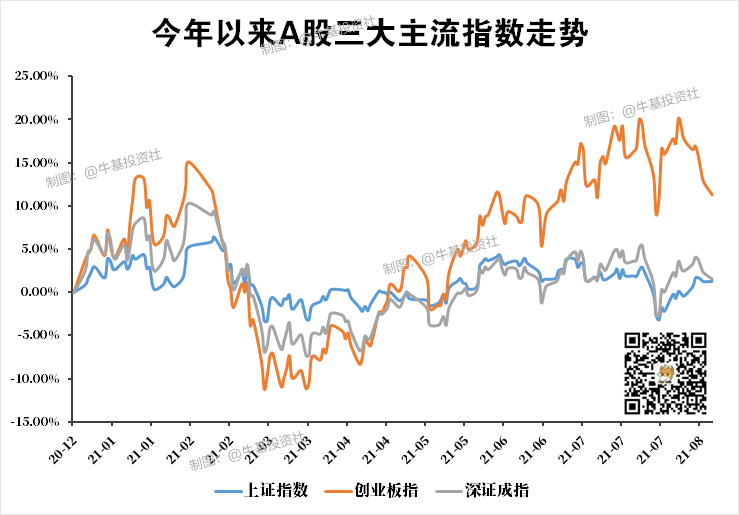

截至8月16日,今年以来上证指数仅微涨1.27%,而且主要是靠近几天的拉升才勉强“扭跌为涨”的;

深证成指也是微涨1.54%,悲观一点说,还不够一天跌的;

创业板指表现最好,涨了11.30%,但是最近下跌的态势让很多人望而却步……

数据来源:wind,日期范围:20210101-20210816。指数过往表现不预示未来表现,市场有风险,投资需谨慎。

这样上下震荡波动的行情要持续到什么时候啊?我能不能先把定投的基金赎回来?

但既然都很少做择时了,基金定投到底是如何赚钱的呢?

我们从测验一道小学数学题开始揭秘!

题目

请问:如果不考虑分红及费率影响,基长投资的整体盈亏情况如何?

从数据可以看出,基长定投基金的净值经历了波峰、波谷后又回到了原点(也可能心态也是)。

第一步,根据基本公式“获得份额=申购金额/净值 ”计算出每个月交易后获取的基金份额。

第二步,计算基长花费的总成本。每个月固定投资600元,四个月投资成本总计2400元。

第三步,计算基长回收的资金总和。基长在5月以30元卖出90份基金,共获得2700元。

第四步,计算基长的总收益率。五个月,基长净赚2700元-2400元=300元,收益率(300元/2400元)*100%=12.5%!

因为这一次购买,极大地平摊了整体的买基金成本,从而在基金重新涨回到30元时,就有了更多的收益。

当然,现实生活中基本不会出现如此大的波动。

通过基金定投赚钱的核心原理就是高价买入份额少、低价买入份额多,在市场波动中摊低了单位成本,再在市场回暖时以高价位获利。

认清了基金定投赚钱的本质,文首问题的答案就呼之欲出了——

当市场回调时、当定投的基金发生回撤时,不能因为对回撤的恐惧,就停止定投或者赎回定投的基金;

反而应该坚持在低位继续定投,越跌越买,用低成本获取更多的筹码,这些筹码在市场反转时将发挥很大的作用。

“定投的旅程就好像人生,有高峰有低谷,

再次回到地平线时,你收获了一路的风景。”

在投资市场,我们经常听到一个词,叫做逆向思维。

对于定投而言,最难的事情是坚持,最重要的事情也是坚持。

但只有抵制住诱惑、恐慌,克服人性弱点,方能笑到最后。

其实何止是定投,世间万事也是如此,你说呢?

免责声明:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。

2021-08-16 22: 09

2021-08-16 22: 07

2021-08-16 22: 05

2021-08-16 22: 00

2021-08-16 21: 44

2021-08-16 20: 44