多日调整后,3月10日市场终于止跌回升,一扫悲观情绪开启全面反弹。

与此同时,近期不少资金动向也正在持续乐观……

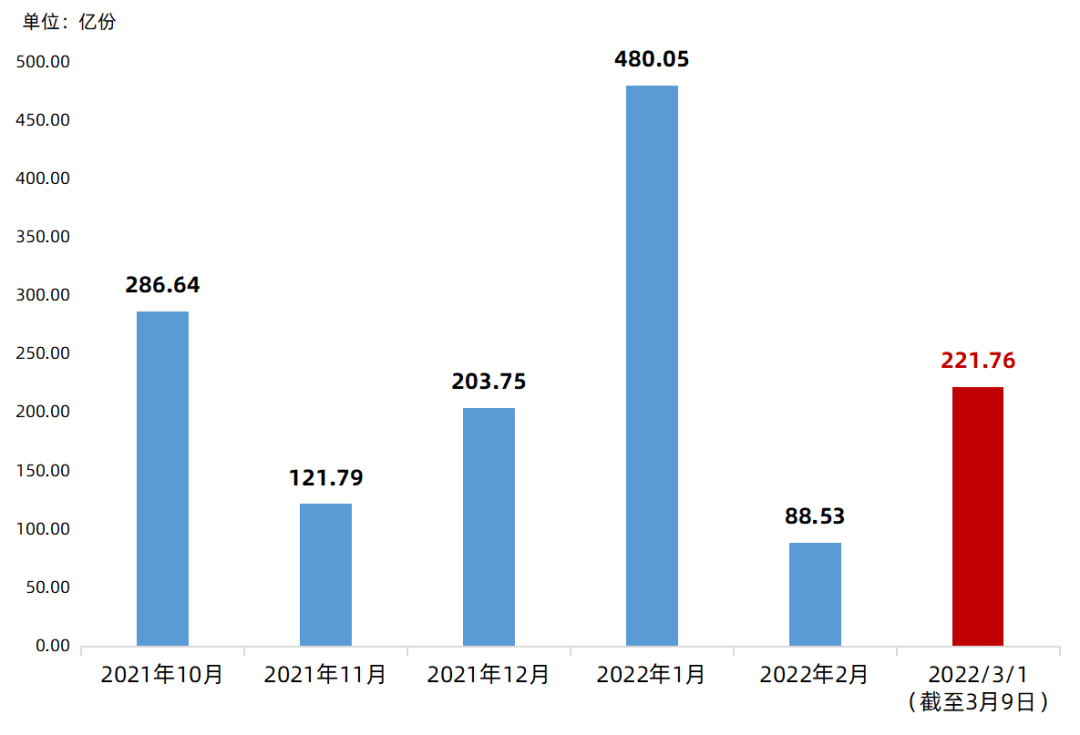

3月ETF基金份额扩容超200亿

今年年3月以来,权益类ETF的总份额仅仅7个交易日便净增222亿份,超过去年11月、12月及今年2月的完整月度表现,资金加仓痕迹显著。

近6个月度权益类ETF份额的净增变化

数据来源:Wind,2021/10/1-2022/3/9,选取ETF基金中的被动指数型基金、增强指数型基金

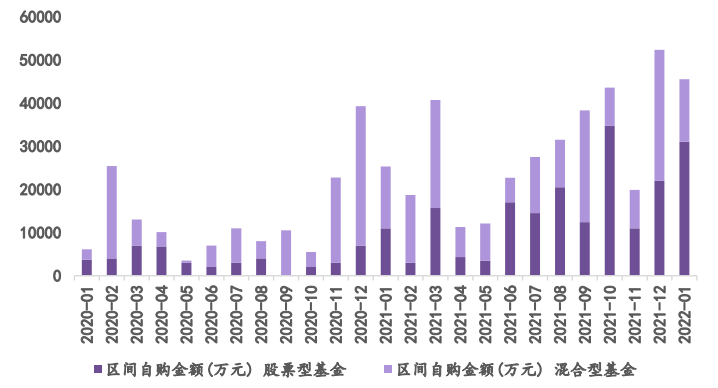

权益基金的自购金额冲高

自春节前市场剧烈波动以来,包括南方基金在内的22家基金公司宣布自购的基金总额已超14亿元,且多数基金公司承诺自购金额持有期限不少于1年。(数据来源:华鑫证券,2022/1/26-2022/3/1)

回顾2020年至今基金公司自购行为,也能发现2022年1月自购为4.5亿元的峰值,其中股票型基金的自购净额创下去年10月以来的次高值,达到3.1亿元。

近期权益基金净自购金额冲高

数据来源:Wind,华鑫证券整理,截至2022/1/31

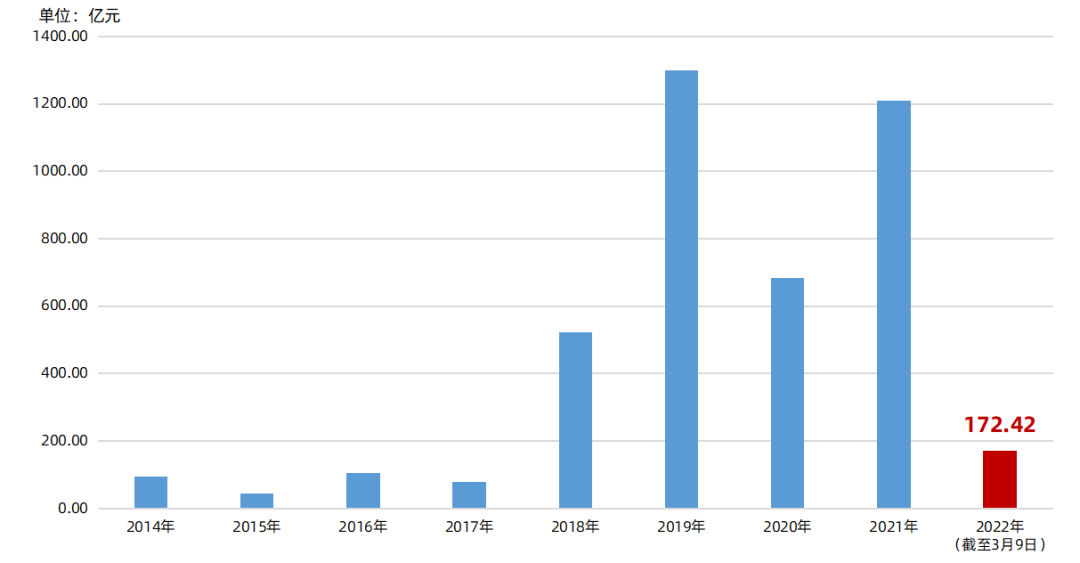

上市公司回购升温

就在3月7日至8日市场大幅震荡时,恰恰有近10家A股上市公司推出回购方案。

“股票回购”指的是上市公司利用现金等方式,从股票市场上购回本公司发行在外的一定数额的股票的行为。回购自家股票,很大程度上代表着上市公司对当前股价价值的认可。

数据显示,年初至今A股已有近300家公司在市场上进行回购,总额172.24亿元。

A股上市公司历年回购总规模

数据来源:Wind,2014/1/1-2022/3/9

什么才是正确的“抄底”姿势?

市场短期风云变化,底部在哪儿没有人知道。

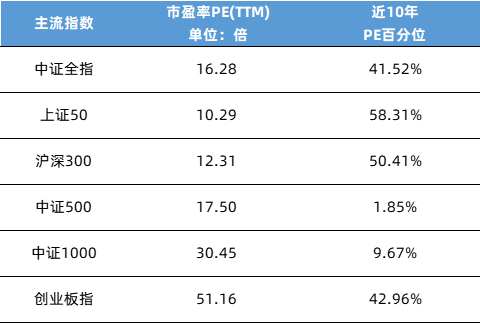

但是我们可以对相对低位、相对高位有一个模糊的、正确的评价。截至目前,代表全市场股票的中证全指市盈率不足17倍,低于近10年60%左右的估值时刻。

而代表中小盘的中证500、中证1000市盈率更是处于历史极低水平。

数据来源:Wind,2012/3/9-2022/3/9

因此,我们不妨在相对低位的区间里逐步买入,耐心持有等待上涨。这个方法看上去很模糊,也不怎么高明,但往往有效。

至于如何能更稳妥地买入,以下几个建议希望能帮到您:

首先是不要孤注一掷

适当分散或许会影响收益率,但一定能提升持仓体验,帮助最终走向胜利。

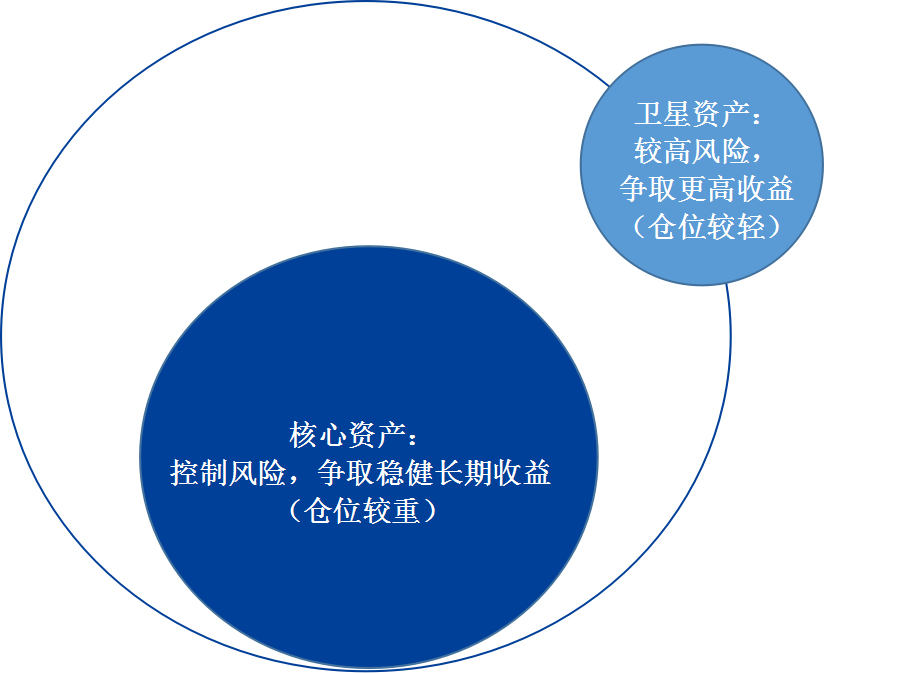

在投资中,不妨参考下“核心-卫星”组合策略:

即整体核心仓位配置到稳健类权益基金或固收类基金,而把主题/行业基金这类高风险投资作为配置仓位偏低的卫星层。

其次是做好“压力测试”

理想很美好,现实可能比较残酷,

万一下跌的“深度”超乎自己想象,自己能否承受得住后果?

以普通股票型基金指数为例,从其历史最大回撤的角度看,2015年下半年短短三个月回撤近50%,若结合入手时相应基金已下跌的幅度,便能粗略预估仍有多少最大回撤的空间。

因此,在投资前我们往往需要选择与自己风险承受能力相匹配的产品,并持最好的心态,做“最坏”的打算。

最后是有计划地分批买入

不要在基金净值略有下跌时便疯狂补仓拉低成本,因为谁也无法预测精准的底部,市场的底部是一个区间,我们最好能提前制定一个分批买入计划并严格执行。

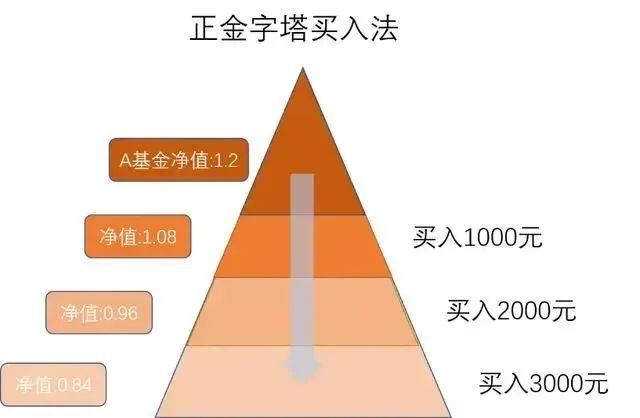

第一种方法是正金字塔买入法,指在基金下跌的时候,随着净值的下跌幅度,逐步增加每次加仓的仓位,从而摊低投资平均成本。

图片来源:南方基金仅举例说明,不作为实际操作推荐

图片来源:南方基金仅举例说明,不作为实际操作推荐

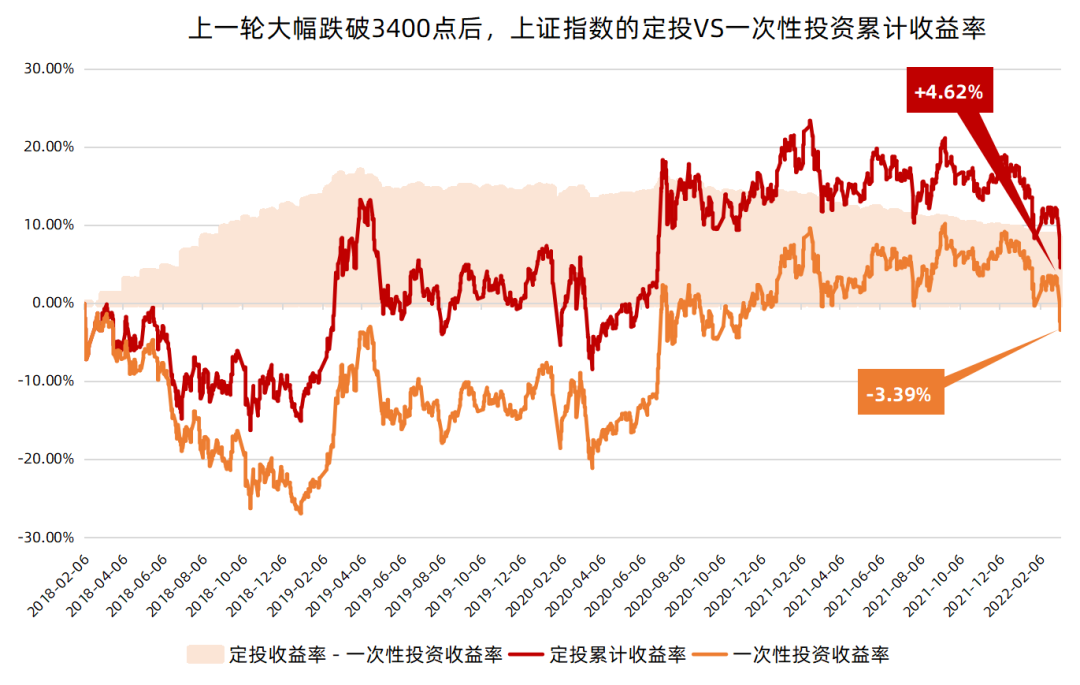

第二种方法是大家熟悉的基金定投,是用固定金额在固定时间买入同一只基金,净值越高时获得的份额就越少;相反,当基金净值越低时获得的份额越多。

某种程度上,定投让我们在别人恐慌的时候相对贪婪,在别人贪婪的时候保持谨慎。

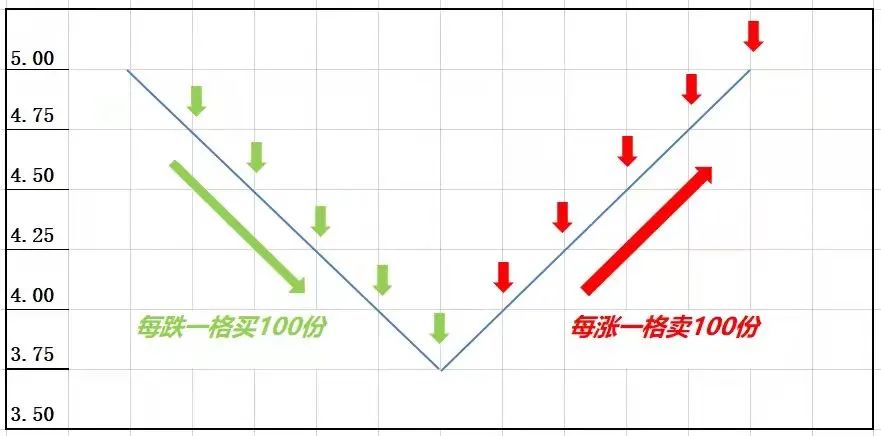

第三种方法则是主要适用于长期震荡行情的网格交易策略,简单理解便是标的价格每下降一格,买入一部分仓位;每上涨一格,卖出一部分仓位。

注:仅举例说明,不作为实际操作推荐

风险提示

以上观点仅供参考,不作为投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。

2022-03-10 21: 24

2022-03-10 20: 53

2022-03-10 20: 52

2022-03-10 20: 47

2022-03-10 20: 57

2022-03-10 21: 00