面对今年以来市场的连续回调,小欧跟你们一样,心态有点崩。但回头一想,A股涨涨跌跌是常态,连续下跌的行情即使现在遇不到,未来恐怕也难以逃避。既然市场变动时有发生,何不从自身角度出发,看看这样的市场环境下,我们又能做些什么?

不少朋友往往是在市场下跌后,才明白一些投资上的道理…原来那些老生常谈的所谓的“投教”确实是有用的。

1.任何时候都不要满仓干!

我们先来看一个例子:

基民甲和基民乙的可投资金都是10万元,买入时点相同,甲全仓买入某权益基金,乙买入该基金的资金是5万元。受今年来回调行情的影响,基金下跌15%,算下来,甲的亏损是15000元,乙的亏损是7500元,是前者的一半…

A股的波动是常态的,很多投资者每天看着市场走势上下波动,情绪也容易被带偏。满仓者心更慌,当投资者满仓被套而动弹不得时,每一次下跌都可能是“压倒骆驼的最后一根稻草”,使其在巨大的心理压力下,更容易匆忙“割肉”离场。

但如果我们和基民乙一样并没有“满仓干”,亏损的体感可能相对会好很多,或许更能忍受一时的浮亏。

2.建议考虑留有稳健类产品作为“底仓”

小欧发现,在这轮下跌过程中,身边“哭”地最惨的基民,往往是持仓中全是偏股基金的,那些配置了部分债基的朋友则表现得相对淡定。

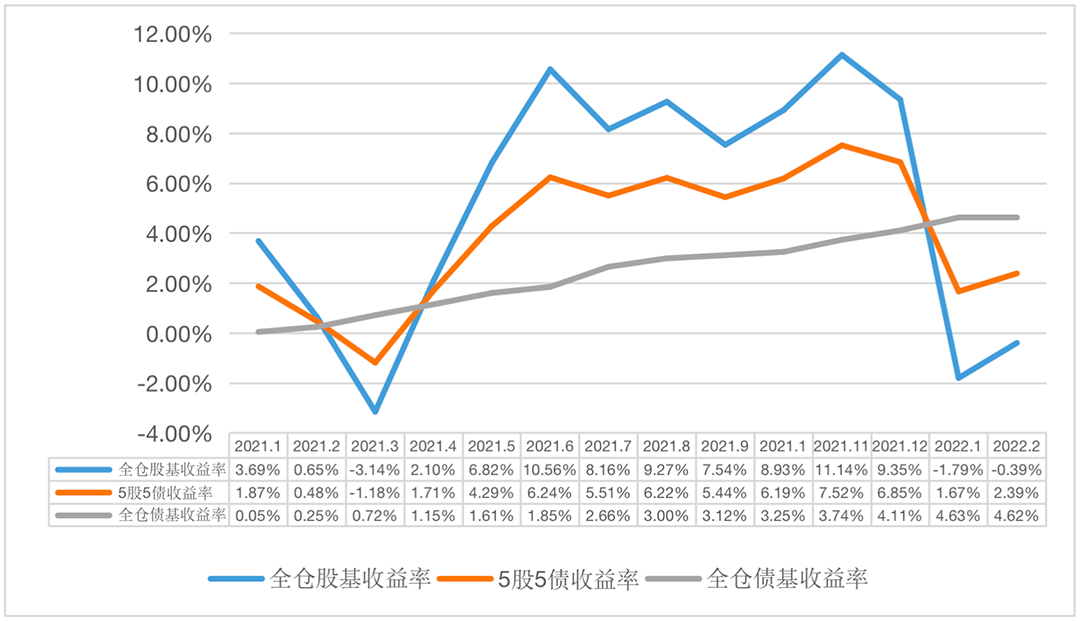

我们来做个测算:看看2021年以来,投资组合内只有股票基金、只有债券基金以及股债各买一半的情况。

(注:以普通股票型基金指数代表股票基金、中长期纯债型指数代表债券基金。指数数据来源于Wind,统计区间:2021/1-2022/2)

从上图可见,与全仓股票基金相比,配置一定比例债券基金后,整个组合的波动或将减少;与全仓债券基金相比,股债搭配又保留了股票基金的进攻性、更具收益弹性,在市场行情较好时有望博取更高的收益。

“分散投资”一直都不是一句空话,真正做到股债等多资产的组合搭配,才有可能在市场波动中保持更强的投资定力。

3.坚持定投的人,真的能亏得更少

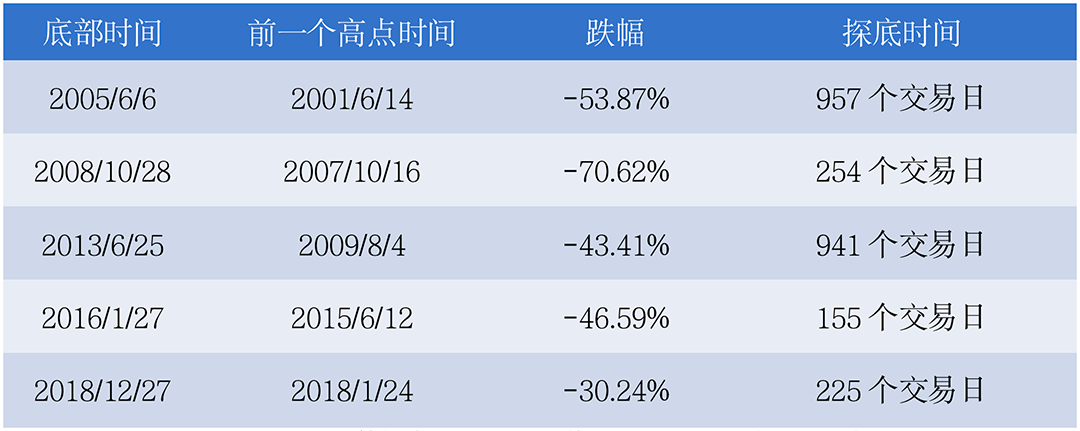

除了去年底至今年以来的这轮下跌行情,小欧还统计了过去5次单边下跌行情下的定投与一次性投资情况。详见下图:

注:数据来源wind,以上证指数为定投标的,按1000元/月的频率定投,初始日作为定投扣款日,定投收益率=(期末总资产/定投总投入-1)*100%。以上定投对应的复合年平均收益率分别是:-14.12%、-38.11%、-20.04%、-23.17%、-9.31%、-19.58%。

6组数据的对比,都能发现:比起一次性all in,在这六次测算中定投确实亏损更少!

4.底部是一个时段,而非一个时点

市场下跌会带来一段难熬时间,在此期间外界会充满对未来市场猜测的声音,其中就包括抄底。抄底听起来很迷人,但问题是“市场先生”出了名的不可预测,每次底部的到来往往都无法精准捕捉。

以上证指数为例,2000年以来共出现过5次“底部行情”,分别是2005年6月6日的998点、2008年10月28日的1664点、2013年6月25日的1849点、2016年1月27日的2638点和2018年12月27日的2483点。

在每一次探底时,市场都经历了什么呢?首先是较大的跌幅,数据显示,每次A股市场来到底部时,相较于前一个市场高点都至少下跌30%以上;其次是较长的磨底时间,5次探底走过的交易日平均不低于506个。

(数据来源:Wind,统计区间:2005年-2020年)

显而易见的结果是,能忍受住长时间下跌煎熬的投资者少之又少,大部分试图精准抄底的投资者往往尚未见底就已早早离场。

5.原来下跌期间, 我们还能做这些事情

事实上,没有谁要求我们一定要每时每刻都做交易,从这个角度讲,市场冷淡期何尝不是我们投资者可以用来复盘此前投资行为的冷静期。

正如前文中提到的那样,如果账户配置全部为股票基金,势必会在市场回调时面对更大的波动,想为给组合降低一份波动性的投资者可以考虑配置部分债基;又或者思考是否留有一定现金用于回调期间定投,以摊薄成本、保持在场。

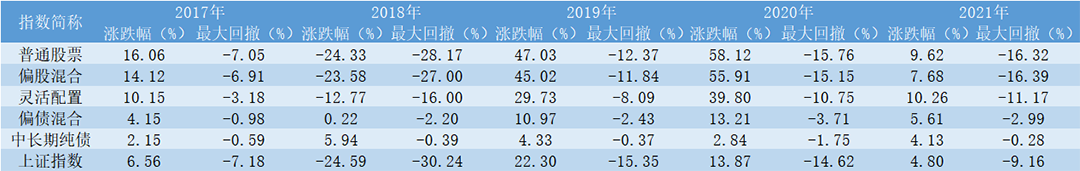

除此之外,还能看看自己持有的基金的回撤控制能力如何,是否在自己可承受的范围之内?我们可以把不同类型指数过往的年度收益和最大回撤作为预期收益和可承受风险的参考,审视自己是否只看到投资组合曾经一路高歌的表现,而忽略了背后所需要承担的风险。

滑动查看

(数据来源:Wind,统计区间:2017年-2021年)

财富是一个慢慢积累、循序渐进的过程,能在市场周期变化中拿得住的基民往往都是经历过市场风浪的,他们经历得更多、走得也就更远。

基金投资上的那些知识、技能技巧,其实就在那里:只有经历过了的,才是自己的。

滑动查看完整风险提示

2022-04-06 21: 34

2022-04-06 21: 10

2022-04-06 20: 18

2022-04-06 19: 54

2022-04-06 20: 05

2022-04-06 19: 17