A股又大跌了……

挖掘基结结实实吃了一碗大面,对于这个盘面,只想用“惨烈”来形容。

(图源网络)

今天全仓跌不到3%的小伙伴,你可能已经跑赢市场了。

(来源:Wind,2022-4-12)

1►

今日市场为何大跌?

主要是两方面的负面影响:

一是由于近期疫情的发展有些超预期,市场有悲观的观点认为疫情会使得经济受到负面影响,进而对股市造成冲击;

二是因为中美十年期国债利差出现了2010年以来的首次倒挂,引发资金流出风险的担忧。

恐慌情绪宣泄过后,这些负面因素对市场的实际影响有多大呢?我们不妨冷静分析一下。

先说疫情的影响。

客观来说,当前疫情形势仍然严峻,市场部分机构预测,疫情对一季度 GDP 影响约在0.5-0.8个百分点左右。但是,国内经济定调了5.5%的增长目标,“稳增长”意图明确,疫情超预期或为资本市场出台更大力度的政策支持提供契机。在我国保持“动态清零”政策的情况下,政府层面或将引导政策面加大“稳增长”支持力度。

预计二季度政策会进一步加码,国常会继续部署“稳增长”,部分措施将会前置性提前落地,稳健货币政策的实施力度有望进一步加大,经济下行风险将会得到有效对冲。也就是说,“稳增长”政策将持续发力,这也将成为一个破局的关键信号,届时市场也有望迎来趋势反转的机会。(来源:Wind、华夏基金、中泰证券)

再说中美利差倒挂的影响。

挖掘基在《中美利差快速收窄,如何影响市场?》一文中对原因和影响已经进行了详细地分析。本次中美利差倒挂本质上是由通胀倒挂所决定的,人民币资产相对美元仍具较大吸引力,未必会造汇率的大幅波动或资金的大幅流出。

海通证券也通过回测发现,历史上中美利差对A股外资的扰动明显较小,相关系数的平均值均接近0%,即拉长时间来看中美利差对北上资金的影响其实微乎其微。

安信证券认为,过去30年来的经验已经证明了,对A股中期走势影响更大的是国内的货币政策以及A股自身的趋势状态。考虑到当前的经济环境和疫情影响,未来一段时间内的流动性环境大概率不会变差,而且沪深300指数已经经过了1年多的调整,即便中美10年国债收益差开始掉头向上抬升,也不太可能给A股带来太大的调整压力,A股也有望在信心平复后走出自己的节奏。(来源:华夏基金,海通证券,安信证券)

此外,中美利差收窄并不会制约我国的货币政策宽松的方向,仅会对于操作的形式和宽松的幅度形成一定制约。“中国央行松、美联储紧”虽不常见,但21世纪以来也出现过两次,分别是2014.4-2016.3和2018.4-2019.7。

以最近这次为例,2018年4月,伴随着中美贸易摩擦的升级,中国央行以全面降准转向货币宽松,随后又进行了4次降准(含一次定向降准);而当时美联储仍处于连续加息和缩表的紧缩道路上。这一轮中美货币政策的分化一致持续到2019年7月,美联储宣布降息并停止缩表,中美货币政策立场才趋于一致。(来源:华夏基金)

2►

A股还要跌多久?反弹何时到来?

最近几个交易日,市场开始纠结磨底,不免令人失望,但也在意料之中,因为信心修复并非一蹴而就。

但以史为鉴,两大信号表明,A股已经迎来较好的布局期。

1) “政策底”已现,“市场底”可期

挖掘基之前也写过,3月16日金融委的重磅发声可以看做是一个明显的“政策底”的信号,类似于18年10月刘鹤副总理的讲话。

在政策底之后,市场可能会出于惯性继续小幅下跌,也可能会横盘调整,直到开始缩量,说明市场上想卖的人已经都走了,抛盘已经衰竭,做空动能逐步丧失,在这种情况下只需要一点上攻的力量就能促进市场回升,市场底也就形成了。

虽然政策底的出现并不意味着市场底,就是说市场不会立刻绝地反弹,因为市场从接受信号,到消化利好,再落实到实际行动需要一定的时间。

但是,以2018年为例,2018年10月19日上证指数的最低点是2449点,尽管后续市场继续震荡盘整,一直到2019年1月4日最后一跌之后才开启了长达3个月的连续反弹,但此轮熊市的最低点也就是2019年1月4日的2441点。

也就是说,“政策底”的确算是一个信号明确的左侧布局机会。

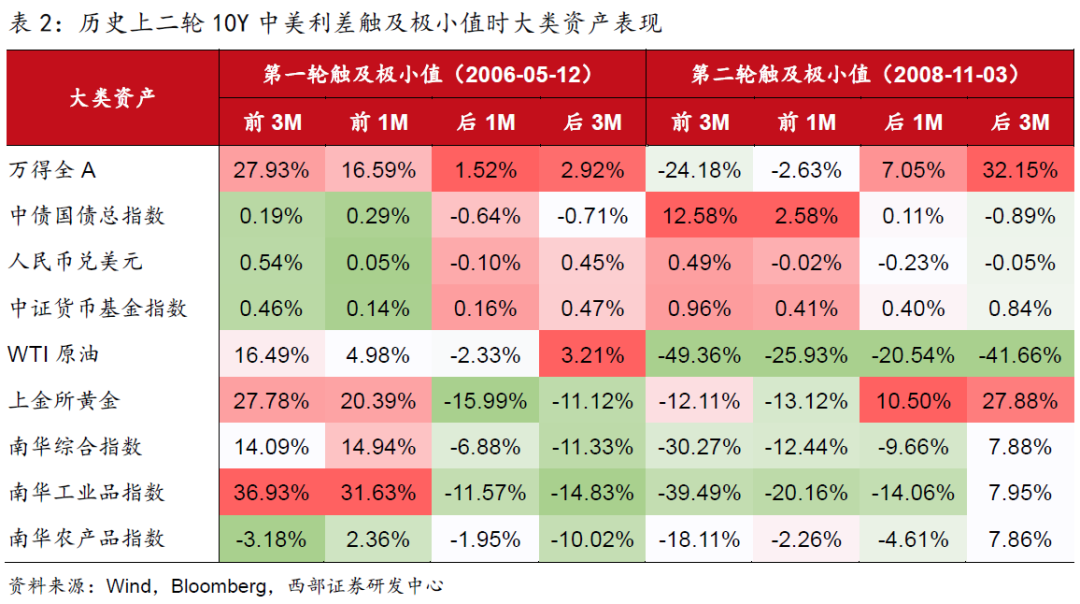

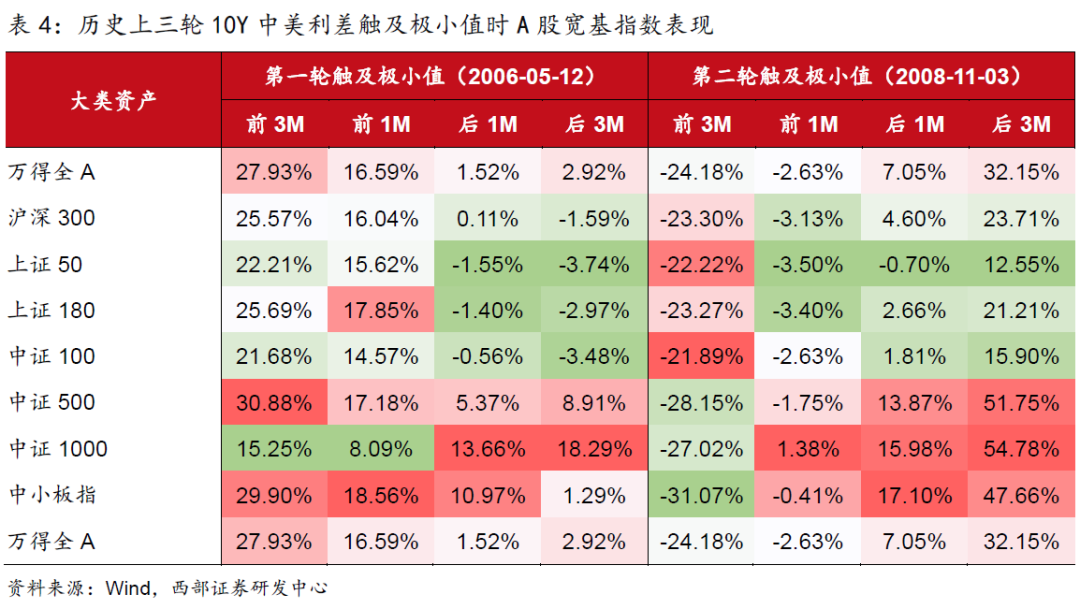

2)中美利差收窄至极值后,A股的表现反而向好

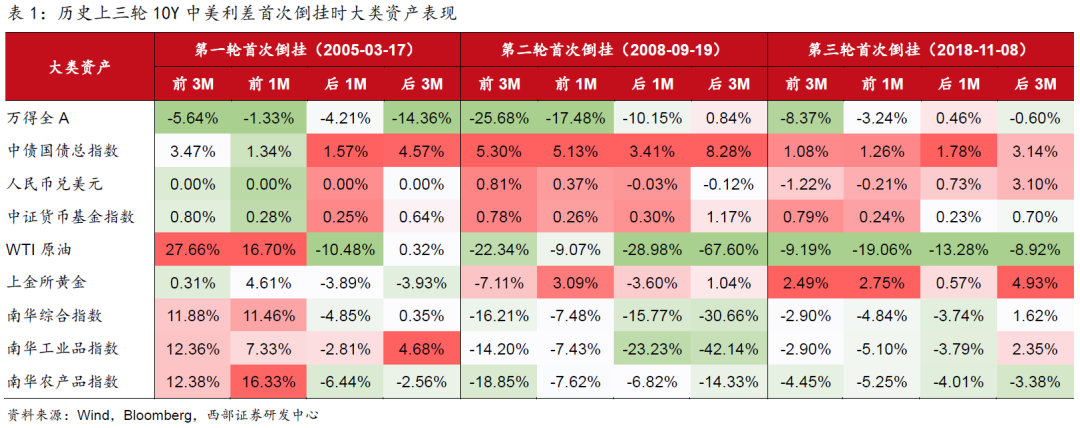

历史上中美利差共出现过3轮快速收窄或倒挂,分别是2004年Q4到2005年Q1、2008年H2到2009年H1、2018年Q4。

西部证券发现,各轮首次倒挂前后1个月及3个月,A股表现在所有大类资产中排名相对靠后,成长跌幅显著、价值相对抗跌。在此期间,债市和黄金的配置价值是有所凸显的。

虽然节奏难预知,一旦利差触及区间极小值之后,A股在所有大类资产中表现明显数一数二。

而随后的市场风格则与经济政策及产业政策方向有关。(来源:西部证券)

3►

基民应该如何应对?

1)理性看待涨跌

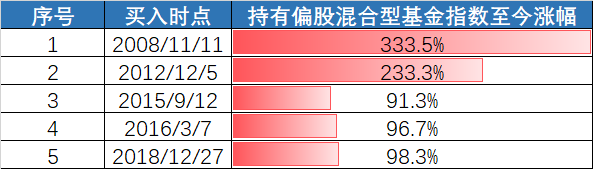

市场有周期,亏损和下跌不是某个时段的“特产”,而是会反复出现的正常现象。以万得偏股混合型基金指数为例,2004年至今,至少经历了5次肉眼可见的“吃面行情”。每轮回调的幅度均在20%以上,2008年的跌幅更是超过50%。

但如下图所示,每一次探底之后,偏股混合型基金指数最终都涨回来了,而且比之前的高点更高。

盈亏本就同源,跌下去的才是机会。如果我们在每一个回调阶段的低点买入该指数并持有至今,期间涨幅均较为可观。

(来源:Wind,截至2022-4-9)

这就是长期持有的力量,时间会熨平波动,每一个短期的“至暗时刻”可能仅是历史进程中的小小波澜。

2)多看少动,做一个乐观的长期主义者

当市场位于底部区间的时候,空气中都会弥漫着悲观,关于“熊市”的论调不绝于耳,投资者往往会认为此时市场风险很高,心理压力很大,但是这种大盘3000多点附近的急跌,真实风险往往较低。因为这跟历史上那些积累泡沫后“大厦将倾”的熊市根本就不一样。

而经历连续下跌之后,大部分不坚定的筹码已经被洗掉了,对于放眼中长期的投资者而言,反而是入场的好机会。

为什么呢?因为当绝大部分人开始一致看空的时候,他们手里已经没有筹码,只有现金,想砸盘都有心无力,此时稍有资金买入,就很容易拉升。做多的资金一旦形成合力,市场也将迎来反转。

经历回撤仍然坚定信心长期持有,才有望兑现复利的奇迹,也不会错过后续的行情。

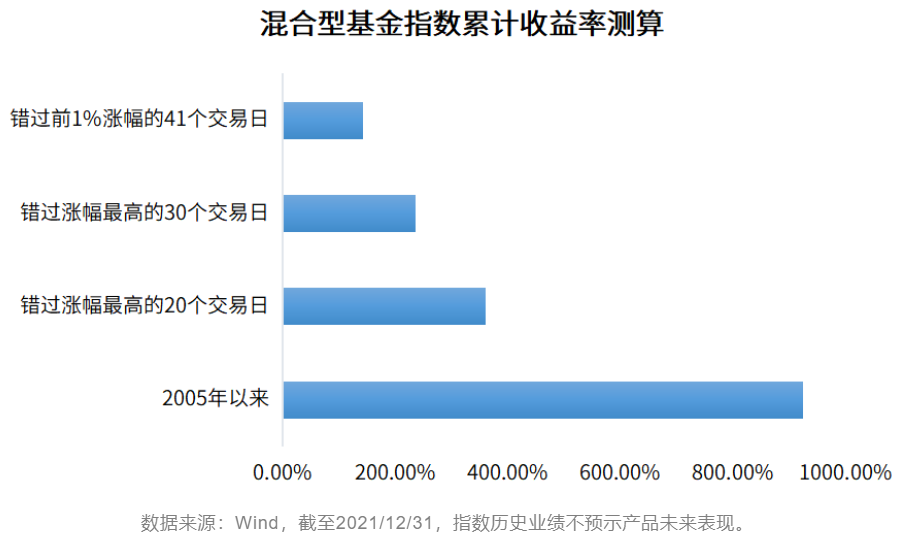

从2005年以来,混合型基金收益率超过900%,如果错过涨幅最高的20个交易日,收益率下滑至359.53%;若错过涨幅最高的30个交易日,收益率下滑至235.76%;若错过涨幅前1%的41个交易日,收益率下滑至142.86%。

股市大跌、基金净值下滑之际,我们可能很难控制住躁动的双手,但是过往市场数据表明,选择了适合自己的产品后坚定地长期持有,短期快速赎回可能会让你错过那些涨幅巨大的日子,更难实现投资目标。

投资者回报=基金收益+投资者择时损益,择时创造的正回报远小于择时造成的拖累,成功的投资就是尽力不去“费劲做傻事”。不妨减少交易的次数,保持稳定的思考能力。

行情总是在绝望中诞生,在半信半疑中成长。

2018年10月,当创业板指跌到无人问津的1184点之际,那些绝望割肉的人也不会料到,不到三年后它会涨到3576点。往往在你觉得“深不见底”的时候,反转也就要来了。

摸不清市场先生脾气的时候,还是跟挖掘基一样,在底部区域坚持定投吧。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

2022-04-11 18: 02

2022-04-11 18: 15

2022-04-11 18: 18

2022-04-11 18: 20

2022-04-11 18: 32

2022-04-11 18: 43