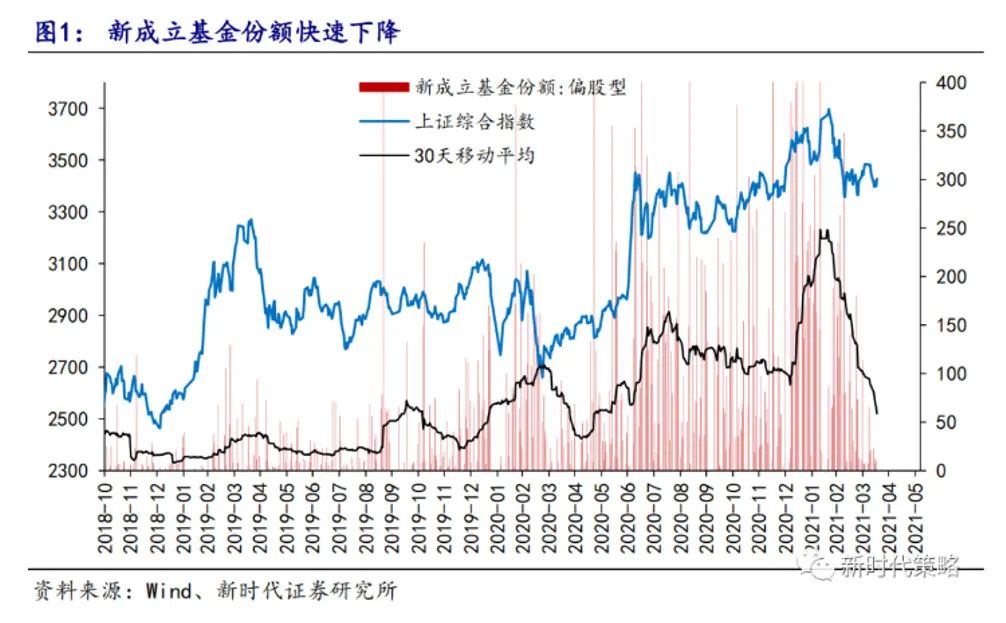

新年以来A股市场的快速调整,也让公募基金的发售骤然降温。更有投资者担心,此前上涨行情中的“市场上涨-买入基金-市场上涨”正反馈机制,在下跌行情中,会不会演绎为轮子倒过来转的情况?

这种担心并非全无道理。要知道,2020年基金赚钱效应明显,曾让大量资金涌向基金市场。2020年股票型和混合型基金新发规模合计超过2万亿元,超过2016至2019四年之和。然而,受市场行情影响,近期公募基金发行量降温速度之快已然超过2019年以来的历次调整(包括2020年一季度新冠疫情爆发导致的市场快速降温)。从逻辑上讲,公募基金确实存在因基民大量赎回而导致的“被动砸盘”压力。

不过,新发规模的骤降与大额净赎回是两个概念。一个在多份报告中被提及的现象是,在市场调整阶段公募基金赎回规模有限,其所面临的“被动砸盘”压力或低于市场预期。

如中信证券在统计2007Q4-2008Q4期间公募主动权益类的存量产品净申购数据后发现,尽管彼时的市场剧烈调整,但其间公募主动权益类的存量产品净申购率分别为12.7%、2.8%、-1.4%、-2.2%以及-2.5%,即并未直接引发大规模净赎回现象,而是降至存量产品在市场平静期阶段每季度净赎回率的平均水平(2016-2020年存量产品每季度平均净赎回率为2.57%)。

此外,国盛证券的报告中也提到,如果观察2019年1月以来的偏股基金申赎情况,更多的赎回其实发生在市场的快速上涨期。

开源证券在报告中将上述现象称为“处置效应”。“处置效应”是投资者一种特殊的心理偏差,具体表现为投资者在处置证券类资产时的“持亏售营”,即投资者更加倾向于尽早卖出有盈利的资产,却愿意较长期持有亏损的资产。开源证券在报告中提到,从历史上看,冲顶阶段后期,个人投资者往往选择“追涨”基金;在大幅回撤阶段,个人投资者往往更倾向于“抄底”基金,而到了市场大幅回撤后的反弹阶段,个人投资者则往往倾向于卖出基金。

另外,新时代证券的策略报告中还提到,从更长期的维度来看,目前居民对股市的偏好大概率还未转向悲观。因为这一轮居民对股票类资产的配置偏好出现的系统性抬升,背后还有理财收益率下降、房地产调控、监管层鼓励居民资金流入股市等多方面的原因。从年度趋势来看,上述三大原因出现反转的概率较低,因此居民资金对股市的偏好出现较大扭转的概率同样不高。

这有点像巴菲特笔下的那个比喻,“他们不愿错过这个巨大派对,一秒也不愿错过。于是这些迷糊的参与者们都打算在午夜之前的几秒内离开。但问题是,他们在一个时钟没有指针的房间里跳舞”。

既然这样,倒不如少看别人的交易,多关注自己对价值的评估。

2021-04-20 21: 56

2021-04-20 21: 54

2021-04-20 21: 49

2021-04-20 21: 30

2021-04-20 20: 16

2021-04-20 20: 14