一、主要事件点评

1.1.印度疫情失控,经济复苏受到干扰

全球疫情恶化,印度成为新的疫情中心,单日新增确诊攀升至35万例;美国新增确诊回落;欧洲震荡;巴西震荡上行;国内云南瑞丽疫情基本受控。1)缺乏必要的隔离加之检测水平较低,印度疫情峰值可能尚未过去;2)印度是全球第二大疫苗生产基地,全球疫苗供应可能受到冲击;3)印度经济复苏不确定性增加,关注印度疫情是否会向全球蔓延,以及是否会进一步导致全球经济封锁;4)印度是全球重要的矿产资源出口国,也是第三大原油消费国,短期可能对商品市场造成价格扰动。

印度、美国和巴西等国疫情高发对于需求端和供给端均造成较大影响,导致全球供应链体系受到较强挑战,经济复苏进度再次延缓。

1.2.电气设备行业大涨点评

上周电气设备板块上涨6.71%,领涨申万一级行业。本轮上涨的原因在于前期股价走势和基本面趋势背离,各板块经过调整之后性价比凸显。从光伏来看,光伏春节后源于硅料供不应求及组件亏损严重产业链进入价格博弈阶段。博弈期间,需求节奏受到一定影响,事实上国内在碳中和指引下项目潜在需求旺盛,海外同样源于政策及平价储备项目丰富。近期单玻大功率组件恢复微利,硅片龙头最新报价维稳,辅材特别是玻璃价格快速回归,各环节的观望情绪预计减弱。预计二季度需求环比改善,且月度逐步向上,三季度需求有望继续放量,全年仍然维持160-170GW(+25%以上)的装机判断,调整后光伏板块性价比明显提升。从电动车来看,今年以来电动车都是显著超预期的,国内一季度销量就达到53万辆,美国3月即达到5万辆,欧洲3月再度发力,Q1超40万辆,行业景气超预期,在产业链一季报中已初现端倪。而且从去年以来,可以观察到产业链排产和订单指引要远高于市场预期,预计后面电动车板块依旧延续强势走势,一是新车型的不断涌现,各种自主品牌新车型相继亮相上海车展,我们对供给端驱动更有信心;二是基于双积分结构性的影响,从2020年积分结果看,国内车企压力较大,其基于A00和运营端的推动是潜在增量,电动车不管是短期放量还是长期增长确定性都比较强,调整到现在也都具有较高的性价比。

二、上周市场回顾

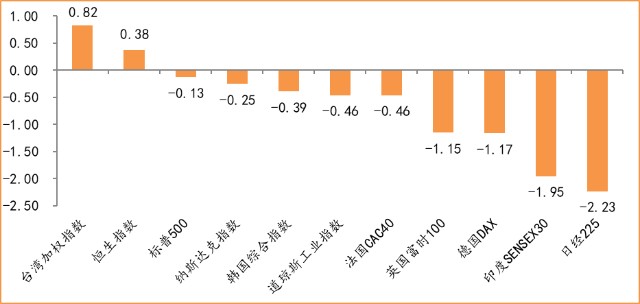

大类资产方面,LME铜(+3.70%)领涨、螺纹指数(+3.44%)、万得全A(+2.66%);而日经225指数(-2.23%)、NYMEX原油(-1.73%)、英国富时100指数(-1.15%)表现相对较弱;海外主要股票市场多数下跌,其中欧洲市场:英国富时100指数周涨幅-1.15%,德国DAX周涨幅-1.17%,法国CAC40周涨幅-0.46%。美国股市表现较弱,纳斯达克指数周内涨幅-0.25%,标普500周内涨幅-0.13%,道琼斯工业指数周内涨幅-0.46%。

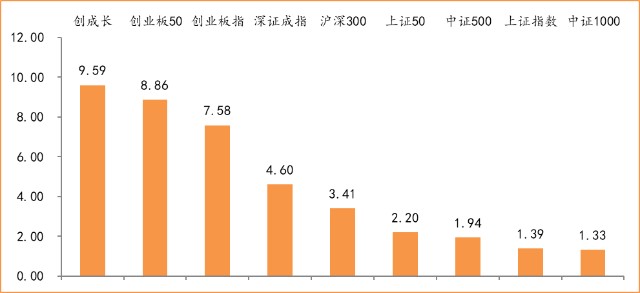

A股方面,市场行情表现较强,创成长指数领涨,周涨幅+9.59%。上证综指周内上涨1.39%,报3474.17点;深证成指周内上涨4.60%,报14351.86点;创业板指周内上涨7.58%,报2994.49点。两市周内日均成交7940.436908.00亿元,较上周增加1032.43亿元。两市个股周内跌多涨少,1789家上涨,37家平盘,2437家下跌;全市场上周累计涨停314家,上周累计跌停78家。

图:主要股指周涨跌幅,创成长指数领涨(单位:%)

数据来源:wind,富荣基金管理有限公司

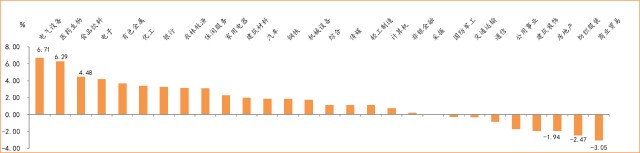

行业方面,电气设备板块涨幅领先,周度涨幅达+6.71%,其次是医药生物(+6.29%)和食品饮料(+4.48%)。今年以来钢铁板块表现较好,钢铁(+30.01%)、轻工制造(+8.81%)、银行(+8.81%)等行业涨幅居前,通信(-11.59%)、非银金融(-14.38%)、国防军工(-19.00%)等行业则表现相对弱势。

图:申万一级行业周涨跌幅,电气设备板块领涨(单位:%)

数据来源:wind,富荣基金管理有限公司

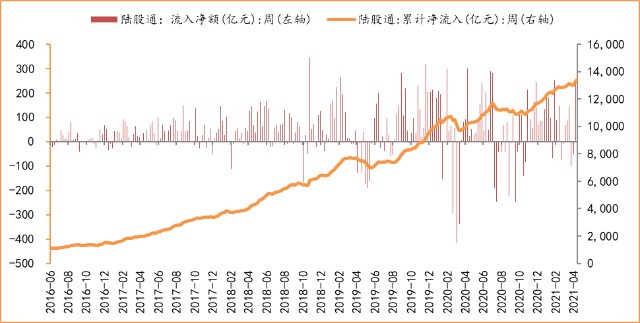

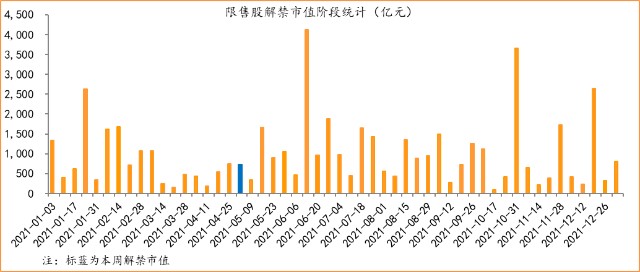

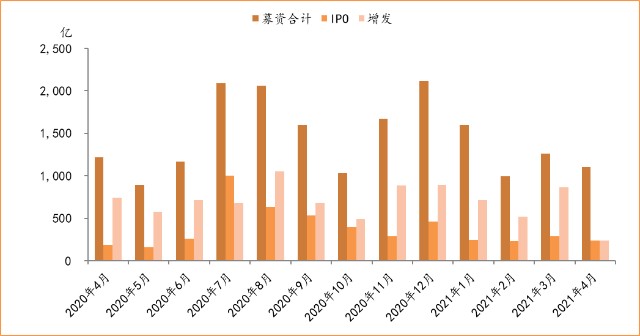

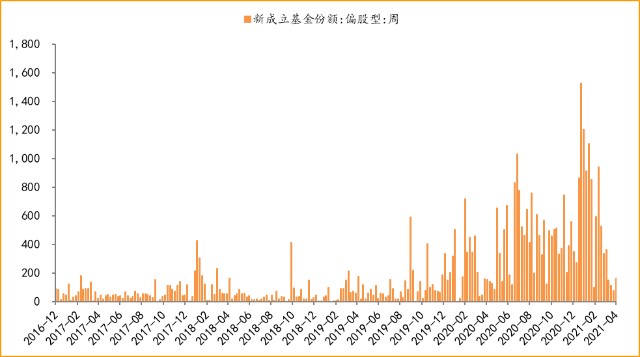

资金面看,陆股通上周净流入210.24亿元;全周新成立偏股型基金份额共计164.27亿份较前一周大幅增加;4月最新募资合计1105.16亿元;本周限售解禁市值约726.69亿元,与上周相比小幅减少。

三、本周展望

3.1.本周展望:

上周基金一季报基本披露完毕,首先,仓位上权益基金一季度均有不同程度降低,2021Q1普通股票型仓位86.42%,相比2020Q4下降3.46%,偏股混合型83.88%,相比2020Q4下降3.07%,灵活配置型64.26%,相比2020Q4下降2.87%。行业配置上银行、周期持仓占比提升,科技、消费占比回落,以申万行业分类来看银行、化工、建筑材料、轻工制造和公用事业等板块一季度持股占比涨幅居前,分别上涨2.0%、0.6%、0.4%、0.4%和0.3%。而电气设备、非银金融、食品饮料、家用电器和计算机行业持股占比大幅下降,环比分别减少1.8%、1.1%、1.0%、0.8%和0.7%。板块抱团有所缓解,一季度重仓行业集中度环比下降。基金重仓行业前3、前5、前10占比分别为40%、52%、69%,环比分别下降1.3%、2.5%和2.6%。

上周市场阶段反弹但结构博弈较为明显,前期疲软的“茅指数”涨幅靠前。我们认为当前仍然是震荡区间,随着一季报密集披露后预计市场震荡将进一步加剧。短期从海内外商品期货表现来看新一轮涨价正在酝酿,而随着后续基数效应下经济同比数据走弱市场对“滞胀”的担心仍有加剧可能。中短期仍建议以防守为主,建议关注低估值银行、受益于中上游涨价的周期龙头、产能转移的中游制造板块。

3.2.行业建议

1、周期、中游制造

2、低估值银行;

3、长期配置核心资产,各行业优质龙头标的。

3.3.风险提示

1、疫情控制不及预期;2、宏观经济超预期下行;3、上市公司业绩大幅下滑;4、政策不及预期。

附:主要数据更新

1.全球大类资产、主要指数表现

数据来源:wind,富荣基金管理有限公司

图:全球主要股指周涨跌幅,台湾加权指数领涨(单位:%)

数据来源:wind,富荣基金管理有限公司

2.估值指标

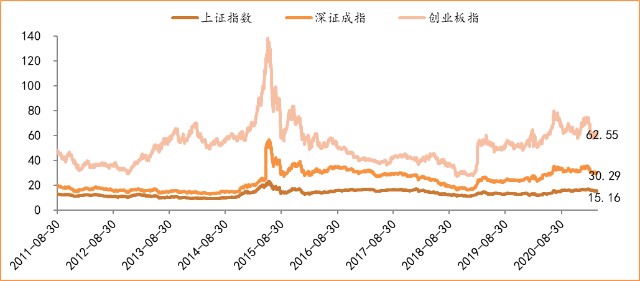

图:主要股指市盈率PE(TTM),大幅提升

数据来源:wind,富荣基金管理有限公司

3.资金面

图:陆股通上周净流入210.24亿元

数据来源:wind,富荣基金管理有限公司

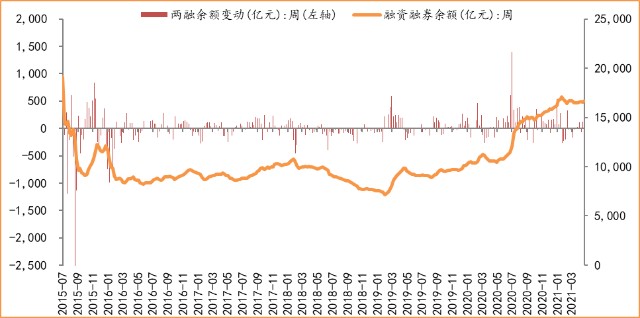

图:最新两融余额16692.57亿元,小幅增加

数据来源:wind,富荣基金管理有限公司

图:本周限售解禁市值约726.69亿元,较上周小幅减少

数据来源:wind,富荣基金管理有限公司

图:4月最新募资合计1105.16亿元

数据来源:wind,富荣基金管理有限公司

图:上周新成立偏股型基金份额共计164.27亿份,较前一周大幅增加

数据来源:wind,富荣基金管理有限公司

4.基本面

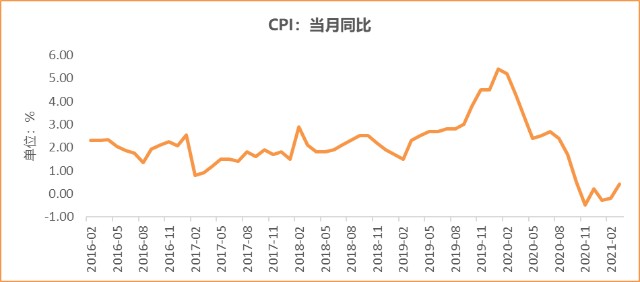

图:3月CPI同比增加0.40%,维持低位

数据来源:wind,富荣基金管理有限公司

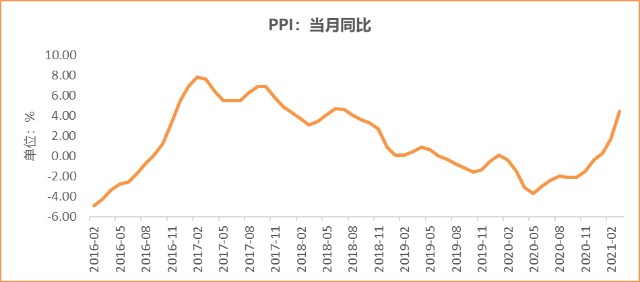

图:3月PPI同比增加4.40%,持续恢复

数据来源:wind,富荣基金管理有限公司

图:3月官方制造业PMI为51.90%,持续位于荣枯线上方

数据来源:wind,富荣基金管理有限公司

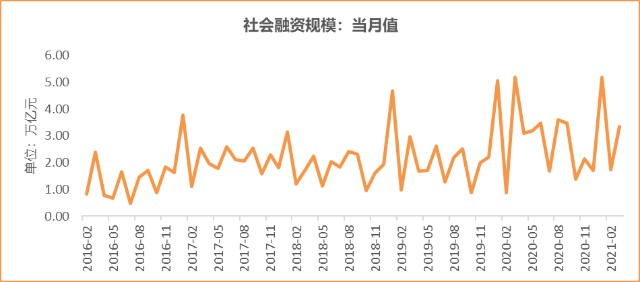

图:3月社会融资规模3.34万亿,同比下降

数据来源:wind,富荣基金管理有限公司

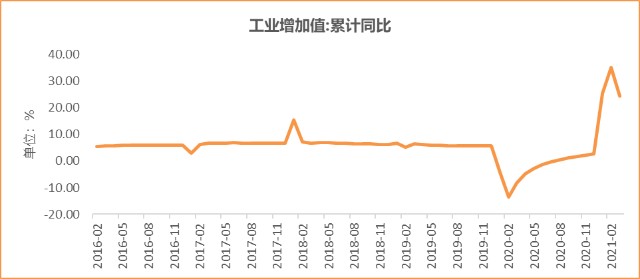

图:3月工业增加值累计同比增加24.50%,同比高增

数据来源:wind,富荣基金管理有限公司

图:3月固定资产投资完成额累计同比上涨25.60%,同比高增

数据来源:wind,富荣基金管理有限公司

图:2月社会消费品零售总额同比增长24.20%,同比高增

数据来源:wind,富荣基金管理有限公司

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。

2021-04-26 19: 42

2021-04-26 19: 40

2021-04-27 10: 04

2021-04-27 09: 59

2021-04-27 09: 55

2021-04-26 23: 11