— 、宏观政策面回顾

中国海关总署(5 月 7 日)公布数据显示,4 月我国进出口总值4849.9亿美元,同比增长37%,环比增长3.5%,比2019年同期增长29.6%。其中,出口2639.2亿美元,同比增长32.3%, 环比增长9.5%,比2019年同期增长36.3%;进口2210.7亿美元,同比增长43.1%,环比下降2.8%,比2019年同期增长22.5%;贸易顺差 428.5亿美元,同比减少4.7%。总体来看, 我国出口尚有较强韧性,进口受到国际大宗价格影响较大。

前期由于低基数和春节效应影响,从同比或环比增长率较难判断进出口情况,尤其是出口的绝对规模(以美元计价)较2020年底有较大程度的回调,导致市场对未来出口走势出现了一定的悲观情绪。4月份出口规模再次攀升至高位,与2020年11月规模接近,略低于2020年12月出口规模,证明海外需求仍有较强支撑,短期内出口规模仍将保持在高位。进口方面,能源价格小幅下行而其他大宗商品价格和汽车价格大幅度上行,导致以美元计价的进口规模大幅增加。此外,由于我国消费复苏相较于经济复苏有所滞后,进口数据的低基数影响将持续至本年8月,预计进口规模年内仍将以较高速度增长。

(点击查看大图)

按照海关总署公布的重点产品量值表可以计算出28种重点产品出口的绝对值增长、对总出口增长的拉动点数以及单项同比增长。选取以美元计价的出口同比绝对值增长和拉动点数来分析,服装及衣着附件出口同比增加4382.7亿元,当月同比增长 65.0%,拉动整体出口增长3.98%个百分点,是4月份出口增长的最主要动力。相比三月份主要由自动数据处理设备出口拉动不同,本月的主要拉动力量出现了由“宅经济”商品向普通消费品转移。而参考中国经济疫后复苏的经验,海外零售消费,尤其是汽车消费将在疫情控制后大幅度爆发(以美国为例),预计未来我国出口的主要拉动商品将有所切换,增速仍有较强支撑。

(点击查看大图)

二、本周高频数据回顾

受国际大宗商品价格影响,本周国内大宗商品价格延续上周涨势,除动力煤外库存均有所降低,集装箱和干散运价快速上行。大宗商品价格本周继续上扬,受到美国非农数据不及预期影响,未来美联储缩减购债规模的预期落空,全球流动性将保持宽裕,大宗商品涨势有较强支撑。反观国内,各原材料库存均处于较低水平,房地产施工面积同比走高、地方政府债开始放量,未来房地产行业和基建行业开始发力,基础原料需求端将快速增长,螺纹钢、动力煤、水泥、玻璃价格可能仍将上行一段时间。进出口方面,受到国际运力的制约,CCFI指数和BDI指数快速上行,而国际油价已小幅回落,目前运价高涨主要为需求端高景气度带来,未来国内进出口同比高增态势有望保持。

(点击查看大图)

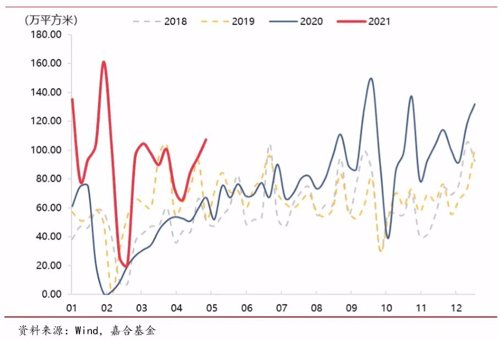

房地产销售高频数本周有所回暖,超越季节性增长。房地产成交面积数据五一节前后有超越季节性的增长,房地产市场韧性依旧,分结构来看主要为二线城市成交面积高增带来。受到集中供地政策影响,未来一线城市和部分强二线城市的拿地、开工和销售数据可能在未来呈现出新的季节性表现,在2021年22城集中供地导致的土地成交数据滞后的影响下,房地产数据仍然呈现较高的增长,说明房地产需求力量仍然较强,将持续成为我国经济的重要支撑。

(点击查看大图)

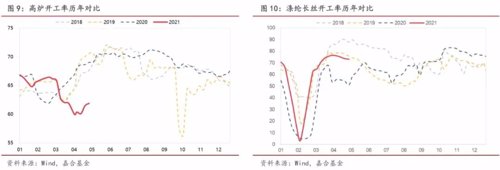

本周高炉开工率回升,涤纶长丝保持季节性趋势。前期钢厂限产影响对高炉开工影响较大, 而目前螺纹钢整体需求仍然较旺,库存处于低位,预计高炉开工率维持一段时间的上行趋势。涤纶长丝的开工率变化与2019年保持一致,油价上行暂缓的背景下,通胀再起的担忧有所下降,未来将更大程度上受到下游厂商需求影响。

(点击查看大图)

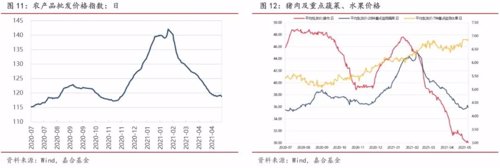

农产品价格批发价格指数本周保持稳定,猪肉价格持续下行。本周蔬菜、水果价格保持稳定, 猪肉价格持续下行,农业部公布的平均批发价目前为 30 元/公斤,同比降幅仍然较大,未来 CPI 食品分项难以有较大改观,国内通胀仍将维持在较低水平,对利率的影响较小。

(点击查看大图)

三 、本周流动性回顾

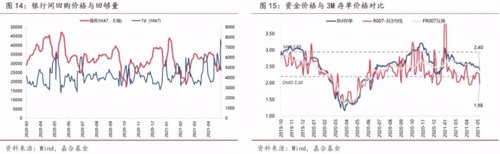

本周央行公开市场操作共投放300亿元,逆回购到期600亿元,本周央行公开市场操作净回笼300亿元,系五一假期资金到期集中导致。本周流动性仍然保持宽裕,央行保持每日100亿元的公开市场操作节奏,并没有在节后第一天续作所有到期资金也体现出央行认为目前银行间市场流动性合理充裕。截至5月7日,R001收于1.76%,R007收于1.97%,均处于较低水平,同时在4月月底期间资金面也未出现较大程度的波动,资金面保持较强定力,不是目前债券市场的主要博弈点。

(点击查看大图)

四、本周债券回顾

【利率债】

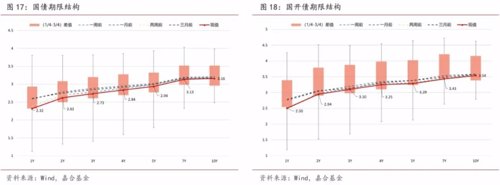

本周利率债市场广谱利率下行。截至本周五,1Y国债收益率下行 7.71BP 至 2.32%,1Y国开收益率上行2.08BP 至2.50%;10Y国债收于3.16%,下行3.97BP,10Y国开收于3.54%,下行3.22BP。长短期利率债市场目前逻辑不同,分开来看,流动性宽裕拓宽了短期利率债的下行空间,7天回购利率一直处于政策利率下方,且在缴税和月底等短期扰动下未出现大幅上行,使得短债收益率保持在低位,但目前已经接近政策利率。长端利率由于目前货币政策没有看到转弯信号,4月份通胀水平在合理预期之内,国际大宗商品价格上涨仍未对 CPI 指标形成有效传导,前期市场担忧逐步消散,长端利率有所下行。未来利率债供给逐渐加码,各项经济数据尚有支撑,通胀虽然可控但仍在缓慢上行,债券市场长期利空因素仍然存在,下行空间有限。市场博弈多在于经济数据并不“靓丽”而预期央行会加大流动性支持力度,但今年经济增长目标完成无虞,过多期望于央行政策支持可能会错估利率走向。

(点击查看大图)

【信用债】

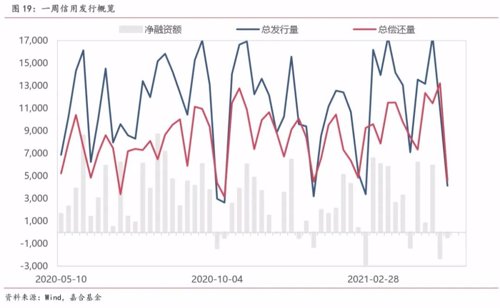

上周(4.26-5.2)一级市场信用债发行量 10,924.34 亿元,总偿还量 13,230.89 亿元,净融资量 -2,306.54亿元。分评级来看,上周高评级AAA发行占比为52.51%,AA+发行占比为21.84%。从期限结构来看,1年内发行金额占比 48.91%,中长期限发行占比有所增加。本周共有 32 只债券推迟或取消发行,合计金额为 208.50 亿元,本周取消发行数量和金额较上周均有所减少。

(点击查看大图)

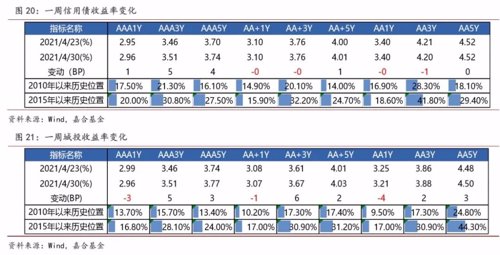

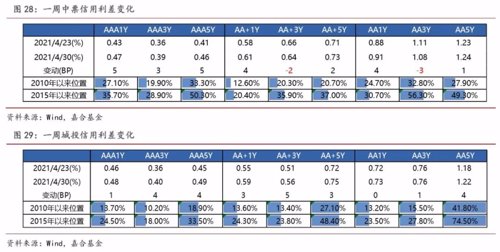

本周信用债收益率走势分化。其中,中票3年期AAA级上行幅度最大(5bp);城投债3年期AA+上行幅度最大(6bp)。

(点击查看大图)

信用利差方面,本周中票除 3 年期 AA+、AA 级信用利差收窄外,其余各等级各期限均走阔; 城投债各等级各期限均走阔。

(点击查看大图)

【可转债】

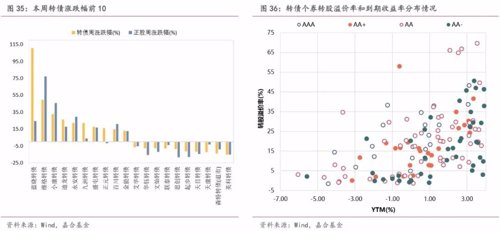

近两周中证转债上涨了0.28%,转债隐含波动率平均值上涨了0.32%,收于25.1%,位于历史39.3%分位数。分个券来看,近两周转债个券跌多涨少,其中蓝晓转债、维格转债和小康转债涨幅居前,分别上涨了110.7%、49.6%和32.6%,英科转债、森特转债和天康转债跌幅居前,区间跌幅分别为15.2%、14.0%和12.3%,主要是因为正股波动带动转债大幅波动。

近两周各大股指纷纷下跌,上证指数、沪深300 和创业板指周跌幅分别为1.59%、2.71%和2.81%,其中创业板指节前节后表现迥异,节前一周上涨了3.24%,节后大幅下跌,在两天内下跌了5.85%。分行业来看,近两周大部分行业下跌,主要是因为节后跌幅较大,其中电子、计算机和食品饮料跌幅居前,周跌幅分别为5.9%、5.52%和5.39%,采掘、有色和钢铁涨幅居前,周涨幅分别为7.08%、6.56%和 4.35%。

(点击查看大图)

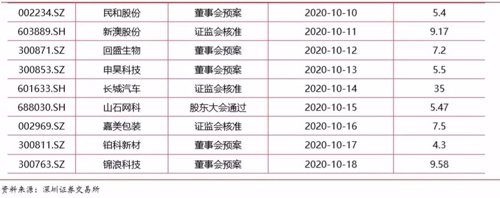

近两周有拓尔转债、旗滨转债和凤21转债上市,上市第一天收盘价为100.22、134.28、119.02 元。近两周共有 29 家公司可转债发行有新进展,其中获得董事会预案的有 12 家公 司,分别为万德斯(1.52 亿)、京源环保(3.5 亿)、上纬新材(5.1 亿)、百润股份(12.8 亿)、永东股份(3.8 亿)、成都银行(80 亿)、同兴达(10 亿)、民和股份(5.4 亿)、回盛生物(7.2 亿)、申昊科技(5.5 亿)、铂科新材(4.3 亿)、锦浪科技(9.58 亿);获得股东大会通过的有 9 家公司,分别为苏利股份(10 亿)、通威股份(120 亿)、耐普矿机(4 亿)、森麒麟(21.99 亿)、永吉股份(3.5 亿)、再升科技(5.1 亿)、中大力德(2.7 亿)、卡倍亿(2.79 亿)、山石网科(5.47 亿);获得发审委通过的有 4 家公司,分别为金博股份(6 亿)、康泰生物(20 亿)、富瀚微(5.81 亿)、南京银行 (200 亿)。获得证监会核准的有 4 家公司,分别为伯特利(9.02 亿)、新澳股份(9.17 亿)、长城 汽车(35 亿)、嘉美包装(7.5 亿)。

目前已知下周有东湖转债和苏行转债上市。东湖转债,评级 AA,规模 15.5 亿元,正股为东湖高新, 公司是以科技园、环保科技和工程建设为三大主营业务板块的高新技术公司。东湖高新成立于 1993 年,1998 年作为国家科技部推荐企业在上海证券交易所上市;2011年,成为湖北省联合发展投资集团有限公司旗下的上市公司。公司拥有多家子公司,其中,武汉光谷环保科技股份有限公司(以下简称“光谷环保”)、上海泰欣环境工程有限公司(以下简 称“泰欣环境”)是 2 家专业从事环境治理的子公司;湖北省路桥集团有限公司(以下简称 “湖北路桥”)前身为湖北省交通厅公路局工程处,2012 年并入东湖高新。公司业务广泛分布于湖北、湖南、安徽、浙江、广东、重庆、新疆等二十余个省、市、自治区,社会知名度不断提升,连续多年荣获湖北企业 100 强、武汉企业 100 强、中国园区开发上市公司竞争力 TOP10。工程建设板块贡献主要业绩,业绩稳定增长。业务结构来看,2016 年至 2019 年 间,工程建设板块稳定贡献公司 75%以上的业务收入;环保治理行业占公司总业务收入比重 逐年提升,2016 年环保治理业务占比低于 5%,2020 上半年占比已达到 16%。科技园建设及配套业务在公司业务总收入中占比约 15%,2018 年 19%,2020 年上半年受疫情影响最为严重。考虑到目前“碳中和”概念火热、湖北省疫后经济重振一揽子政策机遇,未来公司环境科技业务和科技园建设业务会迎来较大增长。

苏行转债,评级 AAA,规模 50 亿元,正股为苏州银行,苏州银行是秉持“以小为美,以民为美”的战略理念,扎根苏州,面向江苏,持续在小微金融、民生金融和科技金融等领域深 耕细作。作为苏州地区唯一一家具备独立法人资格的城商行,2020 半年报显示公司发放贷款和垫款的 62.70%投向苏州市,37.30%投向江苏省内其他地区。截至 2020 上半年公司共有 18 家分支机构,其中包括 10 家分行、7 家支行。在英国《The Banker》杂志全球 1000 强银行排名中位列第 321 位。2018 年以来公司零售业务快速增长,个人业务资产占比逐渐 提升,资金业务利润占比逐步升高,20H1 苏州银行的公司业务/个人业务/资金业务税前利润 7.17/5.03/6.66 亿元,分别贡献集团税前利润的 37.50%/26.30%/34.83%,相较2019年末变 动-9.57pct/2.40pct/8.90pct。苏州良好的经济发展势头为公司成长奠定基础。2020 年该市 GDP 为 2.02 万亿元,同比增长 3.4%。是全国第 6 个 GDP 突破 2 万亿元的城市,也是唯一一个突破 2 万亿元的普通地级市。苏州第三产业高速发展,2019 年增速 6.3%,远高于其他产业。此外,随着苏州政府着力打造数字金融产业集聚区、进行小微企业数字征信实验区建设、金融科技创新监管试点以及央行数字货币试点、提升企业融资对接效率,苏州金融产业有望实现高质量快速发展,为公司业绩提供良好支撑。2019Q4 以来苏州银行存款总额同比 增速提升,而贷款总额同比增速略有波动,整体维持高增速。相比于其他江苏城商行(南京银行、江苏银行),公司存款总额同比增速较高,2020年第三季度达 17.11%,远超江苏银行的 13.60%、南京银行的8.62%。就盈利指标而言,20Q1-Q3 苏州银行净息差稳定维持高 水平,截至 20Q3 为 2.17%,高于南京银行的 1.83%、江苏银行的 1.61%。需要看到的是:1)资产结构上,公司的贷款占比较高,且贷款是收益率偏高的资产;2)就同一资产对比,公司贷款、债券投资、同业收益率较高;3)负债端,公司整体计息负债付息率不高,20H1存款余额占负债比例约为 72.21%,平均付息率 2.31%,相比江苏银行的 66.85%/2.56%, 负债端具备一定优势。

(点击查看大图)

风险提示:

本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责任。

嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改。

2021-05-10 15: 31

2021-05-10 15: 29

2021-05-10 15: 27

2021-05-10 10: 33

2021-05-10 13: 30

2021-05-10 12: 29