—— 01 ——

上周权益市场表现

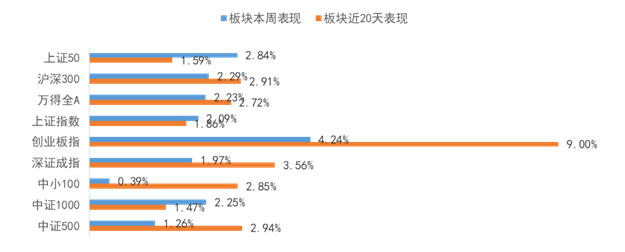

上周各大指数涨跌幅情况

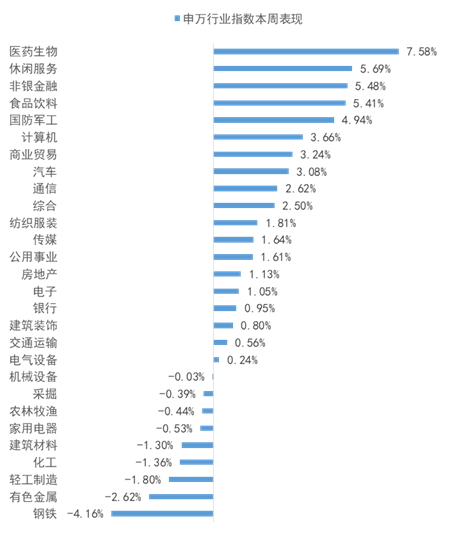

申万行业指数涨跌幅情况

—— 02 ——

债市:流动性宽松的整体格局不变,关注中诚信调整外部评级的影响

关注大宗商品价格走势。今年以来,大宗商品价格出现了大幅的上涨,原材料端的煤炭、铁矿石、黑色等商品价格都达到了历史新高。此前,由于前期唐山限产,钢材价格上涨幅度较大,唐山监管局、发改委、工信局联合约谈钢企,要求钢企不得相互串通,不得捏造、散布涨价信心,维护钢材市场价格秩序和公众利益。同时,煤炭方面也暂停了CCTD环渤海指数的发布。李克强总理主持召开国务院常务会议,也要求有效应对大宗商品价格过快上涨及其连带影响。近几日大宗商品价格有一定的回调,仍需关注后续的走势。

关注评级机构下调多个市场主体信用评级。前期呼和浩特春华水务开发集团有限公司发布公告,由于公司流动性紧张,出现部分债务未能如期偿还的情况,累积债务逾期金额7.46亿元,引起了市场的广泛关注。目前,公司与四家债权银行正在进行授信重组。光大银行表示已与公司协商一致,通过授信重组化解逾期债务,需关注后期进展;中诚信近期召开投资者服务大会,公布了新的评级中枢,新评级中枢有了明显下移:调整前产业债主体中AAA及AA+占比超过60%,而调整后的产业类主体评级中枢移动到了AA-。就煤炭行业举例,调整后煤炭行业预期只有一家达到了AAA评级,主体评级的中枢移动到了A+,而化工的主体最多分布在AA-;调整前,城投债主体评级主要集中在AA+及AA,调整后,城投债主体评级集中在A;评级调整不是因发行人的信用资质发生明显恶化,然而外部信用评级是信用债市场的基本标尺,中诚信此举对市场来讲具有系统性和外部性。信用评级的中枢下调会影响到机构的质押券标准、入库标准,对信用债市场具有深远影响,后续需关注监管是否有配套的应对风险的机制出台。

上周债券市场表现

流动性跟踪

1)资金面:上周(5月10日至14日)央行公开市场共进行了500亿元逆回购操作,因上周公开市场有200亿元逆回购到期,因此上周央行合计净投放300亿元。本周(5月17日至21日)央行公开市场将有600亿元逆回购到期,其中周一至周五分别到期200亿元、100亿元、100亿元、100亿元、100亿元;此外本周一(5月17日)还有1000亿元MLF到期。

随着经济逐步摆脱疫情影响,中国货币政策正从此前的宽松状态回归正常。央行一季度货币政策执行报告也表示,保持宏观政策连续性、稳定性、可持续性,稳定预期,精准实施宏观政策,完善货币供应调控机制,管好货币总闸门,保持流动性合理充裕,保持宏观杠杆率基本稳定。短期需要关注的几点,1.随着地方债发行放量带来的缴款需求,叠加例行缴税即将来临,需关注逆回购操作规模会否放量,2.本月MLF续做情况亦备受关注。

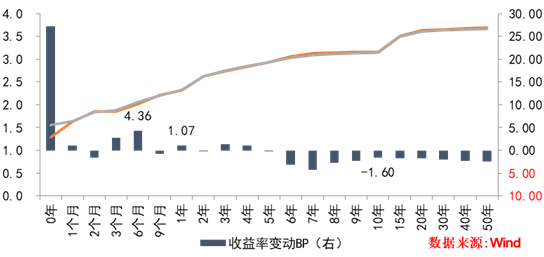

银行间国债二级市场收益率一周变动

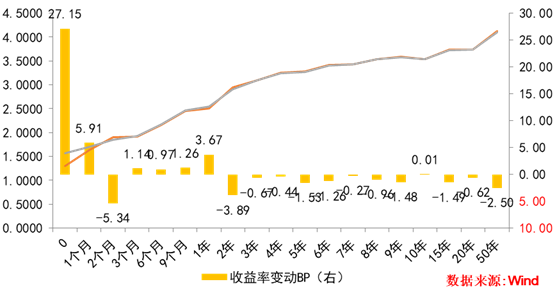

国开债二级市场收益率一周变动

利率债跟踪

1)一级市场:上周一级市场发行61只利率债,实际发行总额4424亿元,上周因工作日增加,债券量与前周相比有所放量,但两周均无商业银行债发行。

2)本期银行间国债收益率不同期限多数下跌,各期限品种平均涨0.54bp。其中,0.5年期品种上涨4.36bp,1年期品种上涨1.07bp,10年期品种下跌1.6bp。本期国开债收益率不同期限多数下跌跌,各期限品种平均涨1.03bp。其中,1年期品种上涨3.67bp,3年期品种下跌0.67bp,10年期品种上涨0.01bp。

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的的损失。

2021-05-17 17: 01

2021-05-17 15: 56

2021-05-21 18: 41

2021-05-21 17: 21

2021-05-21 16: 54

2021-05-21 15: 13