本期执笔:

金鹰基金权益研究部 金达莱 潘李剑

金鹰基金固定收益研究部 吕雅楠

权益观点

预计A股将在更高中枢上有所表现,但短期向上空间或有限,不宜冒进追高。短期重点关注,央行政策变化和货币市场利率,追踪国内流动性预期变化。行业配置上,新能源、医药等前期抱团的赛道型品种,可重点围绕性价比择股;关注通过自身产品涨价、溢价能力较强、需求旺盛的中游制造;银行等高股息的“类债”资产,仍是中期看好的重要方向,券商有短期估值修复机会。

固收观点

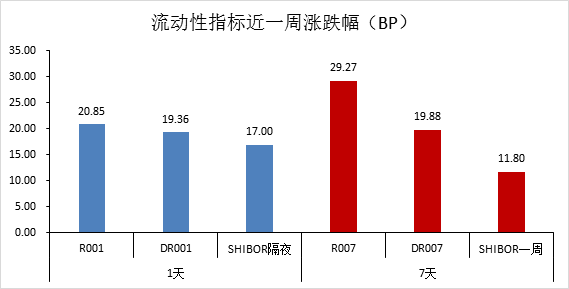

本周临近跨月,资金面平衡偏紧,资金价格较上周有较大抬升。下周跨月,预计流动性仍保持偏紧。

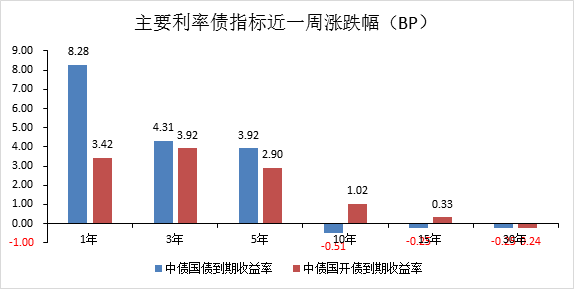

利率债方面,本周1至3年中短期限收益率上行,5年及以上国债及国开债收益率变动不大,期限利差继续压缩,10年国债利率保持在3.08%附近,继续向下突破存在阻力。

转债方面,虽然市场总体情绪改善,但是带来超额收益的机会仍然呈现一定的散发,市场机会正在扩散,建议适当关注高弹性品种,分享正股红利。

信用方面,本周短期收益率因资金收敛而有所上行,长期限品种继续下行但幅度收窄,年内不建议投资者寻求信用下沉的投资机会。

1)国务院副总理、中美全面经济对话中方牵头人刘鹤与美贸易代表戴琪通话。双方本着平等和相互尊重的态度,进行了坦诚、务实、建设性的交流。双方认为发展双边贸易非常重要,并就彼此关心的问题交换了意见,同意继续保持沟通。(新华社)

2)碳达峰碳中和工作领导小组第一次全体会议5月26日在北京召开。国务院副总理韩正强调,当前要围绕推动产业结构优化、推进能源结构调整、支持绿色低碳技术研发推广、完善绿色低碳政策体系、健全法律法规和标准体系等,研究提出有针对性和可操作性的政策举措。(新华社)

3)国际航协:预计2021年全球客运量将恢复至疫情前的52%;2022年全球客运量将恢复至疫情前的88%;2023年全球客运量将有望超过疫情前的水平(105%)。(证券时报)

市场回溯

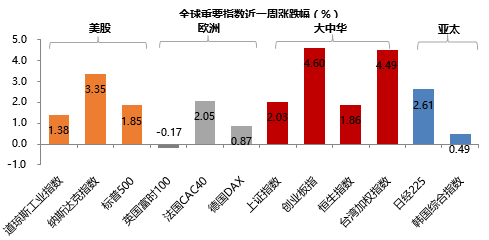

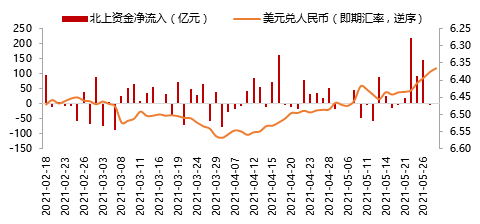

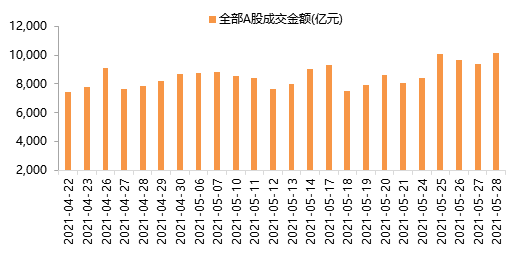

A股表现:震荡后突破上行,成交额较前期明显放大至9000多亿。受益国内外流动性担忧的缓解,外围美元走弱、人民币升值,北上资金大幅流入。市场突破之际,主要以券商为代表的金融权重发力,对市场热情带动明显;前期受利率打压的白马抱团板块在风格轮动中愈显强势;钢铁、煤炭等周期板块受国内政府保供调控影响出现走弱,跌幅领先;家电、汽车等中游制造板块在通胀担忧缓解下也出现走强。

国内债市:本周国债及国开债中短期限收益率均呈现不同程度上行,其中1年期国债上行8.28BP,3年、5年期国债上行约4BP,1至3年国开债上行约3-4BP;5年及以上国债及国开债收益率波动不大,期限利差进一步压缩。本周临近跨月,资金成本较上周有较大抬升,目前R007利率在2.44%附近,整体资金面平衡偏紧。

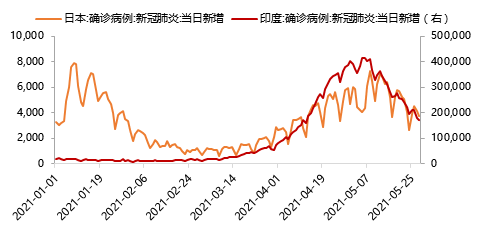

海外表现:普遍上涨。全球范围来看,创业板、台湾加权指数、纳斯达克更为强势。受益于美联储货币政策仍保持鸽派,欧美股市普遍上涨;受益于台湾、印度等新兴市场国家疫情缓解,台湾加权指数、日经225大跌后持续反弹,其中台湾加权指数本周上涨4.49%,涨幅全球领先。

基本面

海外方面,纽约时报5月28日报道称,美国总统拜登提出一项6万亿美元(2022财年支出)的预算,这是拜登上任后的第一份预算案,将使美国联邦持续支出达到自二战以后的最高水平,同时在未来10年赤字将超过1.3万亿美元,到2031年将总支出增加到8.2万亿美元。这6万亿预算中并不都是新增刺激,包括1.9万亿的新冠疫情救济方案、2.25万亿基建法案、1.8万亿的美国家庭计划。考虑到目前美国两党对基建法案存在较大分歧,这份天量预算案落地恐难一帆风顺。

国内方面,5月27日全国外汇市场自律机制第七次工作会议在北京召开,会议强调,企业要聚焦主业,树立“风险中性”理念,避免偏离风险中性的“炒汇”行为,不要赌人民币汇率升值或贬值,久赌必输。进一步验证官方并没有刻意促使人民币升值。截止5月28日,美元兑人民币汇率升至6.3654,预计伴随美国实际利率走低以及美国货币维持宽松等因素,人民币汇率仍具备升值空间。

资金面

受益于弱美元背景下,人民币升值,北上资金呈现明显流入,本周累计流入468亿元,形成今年以来最强流入。

本周央行公开市场累计进行了500亿元7天逆回购、50亿元3个月央票互换操作,本周央行公开市场累计有500亿元逆回购和50亿元央票互换到期,因此本周全口径净投放0亿元。本周资金价格较上周进一步抬升,周一隔夜资金价格R001上行约20BP,周中下降至2.03%,周末回升至2.21%附近,全周R001价格平均上升6BP左右;同时受7天回购跨月影响,周二起R007加权较上周末上涨约26BP左右至2.44%,整体资金面平衡偏紧。

下周央行公开市场将有500亿元逆回购到期,其中周一至周五均到期100亿元,无正回购和央票等到期。下周国债计划发行1250亿元,地方政府债已公布发行1304.57亿元,合计净融资1138.14亿元;缴款方面,下周国债计划缴款1251.80亿元,地方债已公布计划缴款1500.80亿元,合计净缴款1336.17亿元。考虑跨月因素,且6月政府债供给仍有一定压力,下周市场流动性可能会受到一定限制。

估值面

各重要指数估值均有修复,除中证500和中证1000以外,各指数保持在60%-75%估值历史区间分位。行业上,目前仅有食品饮料、休闲服务的历史估值分位超80%,成长板块内行业历史估值分位普遍不到60%。

风格 | 板块 | PB | PB历史分位 | PE | PE历史分位 | |

周期 | 采掘 | 1.23 | 10.6% | 13.05 | 12.2% | |

化工 | 2.79 | 57.8% | 24.03 | 29.8% | ||

钢铁 | 1.18 | 30.7% | 12.25 | 25.0% | ||

有色金属 | 3.13 | 50.4% | 34.69 | 31.9% | ||

建筑材料 | 2.16 | 34.8% | 13.76 | 8.5% | ||

建筑装饰 | 0.84 | 0.4% | 8.19 | 0.3% | ||

电气设备 | 4.17 | 68.3% | 40.12 | 44.0% | ||

机械设备 | 2.72 | 41.4% | 24.65 | 25.8% | ||

公用事业 | 1.49 | 8.1% | 17.53 | 5.9% | ||

交通运输 | 1.58 | 26.5% | 19.56 | 33.8% | ||

消费 | 汽车 | 2.25 | 41.2% | 25.42 | 62.1% | |

家用电器 | 3.57 | 77.7% | 19.68 | 42.3% | ||

纺织服装 | 2.01 | 33.7% | 30.94 | 45.6% | ||

轻工制造 | 2.64 | 53.7% | 24.75 | 22.3% | ||

商业贸易 | 1.50 | 7.7% | 25.19 | 33.8% | ||

农林牧渔 | 3.21 | 37.4% | 19.89 | 3.7% | ||

食品饮料 | 10.27 | 97.8% | 50.94 | 90.4% | ||

休闲服务 | 8.88 | 98.4% | 89.46 | 86.4% | ||

医药生物 | 5.14 | 78.5% | 40.95 | 55.1% | ||

金融 | 房地产 | 1.06 | 0.3% | 8.45 | 1.7% | |

银行 | 0.75 | 4.9% | 7.77 | 44.4% | ||

非银金融 | 1.72 | 8.4% | 15.17 | 9.7% | ||

成长 | 国防军工 | 3.08 | 54.4% | 60.32 | 43.0% | |

电子 | 4.24 | 76.3% | 37.79 | 24.8% | ||

计算机 | 3.96 | 43.7% | 53.20 | 58.4% | ||

传媒 | 2.69 | 12.7% | 30.17 | 5.4% | ||

通信 | 2.15 | 23.2% | 34.04 | 26.7% |

板块 | PB | PB历史分位 | PE | PE历史分位 | ||

重要指数 | 沪深300 | 1.69 | 49.3% | 14.56 | 61.0% | |

上证50 | 1.47 | 42.2% | 12.48 | 56.1% | ||

中小板指 | 4.28 | 53.5% | 31.64 | 46.9% | ||

创业板指 | 8.29 | 92.0% | 61.55 | 76.2% | ||

中证500 | 2.12 | 22.7% | 25.31 | 14.1% | ||

创业板50 | 9.79 | 91.7% | 60.17 | 61.7% | ||

中证1000 | 2.67 | 41.8% | 36.01 | 18.3% |

注:1)单元格越红,代表同期数值排名越高,反之越低;2)历史分位取自2005年以来的历史数据,表现当下估值所处历史的位置,数值越高,所处历史估值越高。

情绪面

本周成交额较前期明显放大,升值9000多亿水位;各指数换手率有所回升,其中上证综指和沪深300换手率已升至历史中枢水位;创60日新高个股数量达244家(上周234家)。整体来看,市场情绪有所改善。

换手率(%) | 上证综指 | 沪深300 | 创业板指 |

当前值 | 0.83 | 0.59 | 1.85 |

最大 | 8.31 | 7.27 | 11.82 |

最小 | 0.21 | 0.14 | 0.73 |

中位数 | 0.79 | 0.54 | 2.23 |

当前分位 | 52.63% | 54.97% | 34.33% |

投资展望

财经风向标

相较前期可适度乐观,预期A股将在更高中枢上有所表现,但短期向上空间或有限,不宜冒进追高。后续重点关注,央妈政策变化和货币市场利率,追踪国内流动性预期变化;5月我国和美国通胀数据,预计仍较前期往上,届时通胀担忧可能升温;6月16日美联储议息会议,虽然不见得美联储会直接释放Taper信号,但市场情绪会受其扰动。届时这些因素均可能对市场反弹形成压制。

投资策略

行业配置上,新能源、医药等前期抱团的赛道型品种,可重点围绕性价比择股。另外,关注能通过自身产品涨价、溢价能力较强、需求旺盛对抗成本压力的部分中游制造业,尤其是行业龙头,包括家电、汽车、机械等。通胀向上和政策调控的纠结,将促使钢铁、煤炭等顺周期板块进入高位震荡,体现出更多是跌出来的机会。银行等高股息的“类债”资产,仍是中期看好的重要方向,券商有短期估值修复机会。

利率债:本周国债及国开债中短期限收益率均呈现不同程度上行,其中1年期国债上行8.28BP,3年、5年期国债上行约4BP;1至3年国开债上行约3-4BP;5年及以上国债及国开债收益率波动不大,期限利差进一步压缩。短端利率大幅上行主要还是受到资金面收紧影响,特别是本周国债和地方债发行放量再度引起市场对供给冲击的担忧,不少机构选择落袋为安;长端利率则在资金偏紧、国内通胀压力下降和工业企业利润超预期等多空因素交织影响下稳中有升,10年国债收益率在3.08%附近1-2BP波动。

我们认为,当前市场关注的重点在于通胀压力和利率债供给冲击,关键仍在于央行应对措施。预计5月是上半年通胀上行压力最大月份,PPI同比预计达到历史高位,6月开始PPI在基数效应减弱和原油价格高位维持下逐步小幅回落。本周后半周虽然黑色系大宗商品价格大跌后有所企稳,但目前来看尚不具备大幅回升条件;况且监管层通过产业调整已能够控制大宗价格,短期内更不必担心央行货币政策发生重大变化。而在利率债供应方面,总体来看5月政府债供应略低于预期,但近期明显已经开始提速,预计后续月份发行压力能会持续增大。综上,短期来看央行货币政策收紧和放松的空间有限,但供给压力可能会有所增加,在“稳货币”和“紧信用”背景下,债市环境从偏乐观转为偏中性,预计国债10年长端利率仍在3%-3.3%之间波动。后市需关注出口、地产投资是否会持续超预期,通胀二次冲高压力。

转债:本周一级市场新发4只转债,共计募资55.3亿元;二级市场新上市交易3只转债。行情方面,权益企稳回暖,转债继续拉估值;板块方面,低估值的券商+银行以及科技、新能源相关转债标的表现较为亮眼,中游制造及传统有色、化工分别在大宗涨价、人民币升值、政策层面控价等因素下表现相对疲弱。目前上市交易转债362只,存续规模5829.5亿元;本周累计成交金额3207.85亿元,其中个券成交额前五合计877.23亿元,前十合计1346.12亿元,前二十合计1872.5亿元,部分异常活跃券投机情绪收敛,转债成交较上周回落明显。本周高价股性券表现继续好于中低平价券,超高平价券(转股价值大于130元)涨幅2.34%,高平价券(转股价值在110-130元之间)涨幅2.9%,中平价券(转股价值在90-110元之间)涨幅1.61%,低平价券涨幅1.49%(转股价值在70-90元之间),超低平价券(转股价值小于70元)跌幅0.67%。整体来看,虽然市场总体情绪改善,但是带来超额收益的机会仍然呈现一定的散发,市场机会正在扩散,建议适当关注高弹性品种,分享正股红利。

信用债:一级方面,本周合计新发行信用债2790.16亿元,到期3537.86亿元,净融资-747.7亿元。二级市场方面,本周各期限各信用级别品种收益率涨跌不一,以中债中短期票据收益率为例,短期收益率因资金收敛而有所上行,长期限品种继续下行但幅度收窄。信用利差方面,以三年期中短期票据收益为例,本周信用利差多数下行,AAA信用利差下行4.22BP至31.7BP,AA+信用利差下行6.22BP至47.54BP,AA信用利差下行11.22BP至94.54BP。

展望后市,我们认为永煤事件后资质较弱国企的信用风险依旧不低,信用收紧也不利于弱资质企业再融资,信用研究和投资也更加需要回归经营和财务基本面的分析,因此对于债务负担较重、资质较弱的民企及地方国企仍需有所规避。建议投资者在信用下沉方面更加谨慎,更多关注经济发达地区中短久期城投债投资机会。

通胀上行压力显现,四维度关注企业核心竞争力

本轮通胀的成本端压力已开始显现,预计5月是上半年通胀上行压力最大月份。2021年Q1大部分偏周期行业的营收增速和毛利率有较明显提升,此外家电、家装及地产链(建筑产品、建筑工程) 的盈利能力已有所下降。强出口提升部分中下游转嫁成本能力,并将一部分原材料成本上涨传递至下游。类似行业可以通过增加销量的方式降低部分经营风险。

大宗商品价格普涨引致通胀,或造成多数行业成本上升。具有较强定价权的行业及较强成本控制等核心竞争力的企业往往能够转嫁成本端上行的压力,而定价权的强弱通常源于行业格局,成本控制力等核心竞争力的高低长期更多源于企业的管理及文化。

三年看赛道、五年看管理、十年看文化。注重管理层是否有能力,有格局,并心无旁骛地做好业务。做得好的企业都具备优秀的管理文化基因:格外重视人才,懂得长短板互补,做到人尽其用;不断探索提高效率的方法,打破传统的管理模式,让团队变小,下放决策权;学习型的公司,学习氛围浓厚,创新能力强,愿意将更多的利润投入到研发当中,不以实现当期利润为目标,而以占领未来市场为动机;长期战略眼光;管理层理想远大,具有利他思维,不以金钱为目标,而以有利社会为己任,不调节报表;完善的公司治理;注重长期利益的使命感、产品客户文化的积累,永远站在客户一边,潜心研究客户需求,因客户而变;对成本、毛利的精细化管理等等,这些都是一个顶级企业家团队必须要做的事。

概括来讲,从四个维度对企业的管理和文化进行评价:

首先,是不是学习型企业。企业的现在和未来都面临复杂的竞争环境,如果全公司上下不倡导学习型的文化,是难在竞争中胜出的。能够发展壮大的公司,他的企业家必定是非常优秀的,且具备带领大家建立学习、营造积极向上文化的能力;

其次,管理层或创始人是否拥有远大的理想;

再次,万事万物都有一个从量变到质变的过程,公司的文化能否与之同步前进;

最后,好的企业需要始终不断地做精细化管理。要脚踏实地做管理,做好人才培养、团队稳定维护、长期增长点培育等各方面的准备。

除了考察管理层,还需多维度确认公司具备大概率的长时间持续高速增长的动能。这种公司常常有一些共同的基因,一是过去至少十来年专注在朝阳产业的子行业里精耕细作,具备技术、管理优势和国际竞争力;二是员工的利益诉求和公司的发展目标合拍,比如管理层和核心员工持股比例高;三是有持续研发投入且比较有效。

2021-05-30 19: 14

2021-05-30 13: 55

2021-05-30 13: 52

2021-05-30 09: 10

2021-05-29 12: 30

2021-05-29 12: 28