市场概况

6月24日消息,A股三大指数集体高开。随后股指悉数翻绿,创指再度失守3300点,光伏概念、HIT电池掀涨停潮,军工股短线拉升;白酒、盐湖提锂、钛白粉大幅回调,大化工板块全线走弱。盘中指数走势分化,电力、煤炭股回暖,证券、期货、保险等金融股护盘;饮料、餐饮等消费板块遇冷,光刻胶、半导体等芯片概念股回调。午后指数震荡盘整,可降解塑料、稀土短线拉升,医美、数字货币表现低迷。总体来看,资金面有所收紧,市场情绪偏向谨慎,两市逾2700个股下跌。

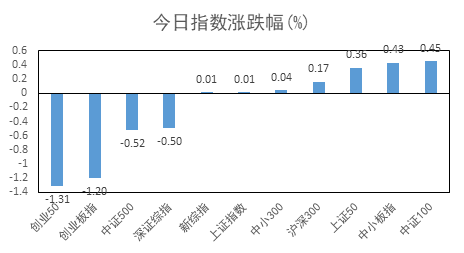

具体看,截止收盘,沪指报3566.65点,涨0.01%,成交额为4613亿元(上一交易日成交额为4703亿元);深成指报14784.80点,跌0.40%,成交额为5517亿元(上一交易日成交额为6030亿元);创指报3279.16点,跌1.20%,成交额为2221亿元(上一交易日成交额为2407亿元)。

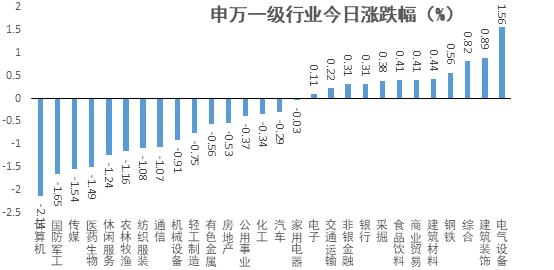

盘面上,光伏概念、汽车整车、电气设备概念等板块涨幅居前,鸿蒙概念、光刻胶、数字货币等板块跌幅居前。

数据来源:Wind资讯

个股涨跌方面,今日全市场上涨1500家,下跌2677家,平盘160家。

市场风格

今日市场各类风格指数部分小幅上涨,其中中证100、中小板指、上证50涨幅最大,涨0.45%、0.43%、0.36%。

数据来源:Wind资讯

概念行业

从申万一级行业角度看,各板块总体上涨少跌多,截至收盘电器设备、建筑装饰、综合涨幅最大,涨1.56%、0.89%、0.82%。

数据来源:Wind资讯

资金流向

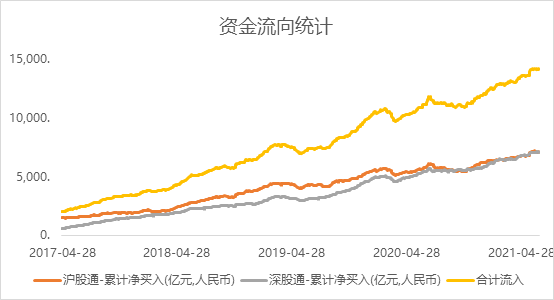

今日北向资金净流入30.97亿元,其中沪港通净流入26亿元,深港通净流入4.9亿元。

数据来源:Wind资讯

行业估值

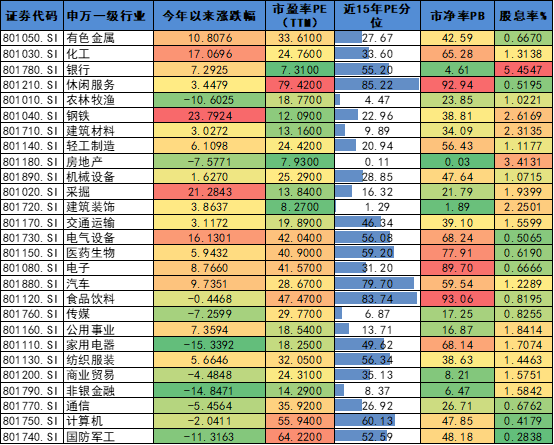

截至最新,申万一级行业估值如下:

数据来源:Wind资讯

政策聚焦

货币政策:

央行公告称,为维护银行体系流动性合理充裕,6月24日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%。

其他政策、热点:

国务院常务会议部署“十四五”时期纵深推进大众创业万众创新,更大激发市场活力促发展、扩就业、惠民生;确定加快发展外贸新业态新模式的措施,包括扩大跨境电商综合试验区试点范围,优化跨境电商零售进口商品清单,积极推动海外仓发展等。

第五批国家药品集采拟中选产品251个,药品品种达到61种,为历次国家药品集采品种数量最多的一次,拟中选药品平均降价56%。此次集采品种覆盖高血压、冠心病、糖尿病、抗过敏、抗感染、消化道疾病等常见病、慢性病用药。

财政部:1-5月份,国有企业营业总收入282164.4亿元,同比增长30.5%,两年平均增长8.9%;利润总额17939.3亿元,同比增长1.7倍,两年平均增长13.5%;5月末,国有企业资产负债率64.3%,同比下降0.2个百分点。

央行6月23日开展100亿元7天期逆回购操作,中标利率2.20%。当日有100亿元逆回购到期。

国家发改委原则同意《福州都市圈发展规划》,强调要以基础设施、产业与创新、公共服务、生态环保等领域协同为重点,建设具有重要影响力的现代化都市圈。

继多家银行房贷利率上调后,杭州部分银行暂停对二套房贷款,同时部分仍接单的银行二手房放贷周期亦有所增长。

国家能源局启动整县屋顶分布式光伏开发试点,屋顶总面积可安装光伏发电比例方面,明确党政机关建筑不低于50%,学校、医院、村委会等不低于40%,工商业厂房不低于30%,农村居民屋顶不低于20%。

国家发改委调研内蒙古调研光伏、风电发展等情况,强调要结合内蒙古丰富的风光热自然资源优势,规模化发展建设风电、光伏、多能互补等新能源发电项目。

文化和旅游部印发《“十四五”公共文化服务体系建设规划》提出,推动实施智慧图书馆统一平台建设,积极布局公共文化领域“新基建”,努力建设基于“城市大脑”“城市数据湖”上的智慧文化服务。

《浙江省可再生能源发展“十四五”规划》印发,涵盖水能、风能、太阳能、生物质能、海洋能和地热能等能源品种,目标到2025年底,可再生能源装机超过5000万千瓦,装机占比达到36%以上。

中汽协:6月上中旬,11家重点企业汽车生产完成86.4万辆,同比下降37.7%。

海外热点

美联储罗森格伦:经济正强劲复苏;疫苗接种速度比预想中要快;经济正接近充分就业水平;预计明年通胀将略高于2%。

美联储卡普兰:预计美联储将在2022年首次加息。2022年通胀将有所缓和,但范围会扩大。预计2021年PCE通胀将为3.4%,2022年将放缓至2.4%。

美联储博斯蒂克:预计2023年将加息两次。预计美联储将在2022年加息。关于缩债的问题可能在3-4个月内做出决定。预计今年的失业率将降至4.5%。美国经济已经具备了达到略高于目标的持续通胀水平的条件。

美国第一季度经常帐录得赤字1957亿美元,为2007年第一季度以来新高,预期赤字2068亿美元,前值由赤字1885亿美元修正为1751亿美元。

美国5月新屋销售总数年化录得76.9万户,创2020年5月以来新低;预期87万户,前值由863万户下修为81.7万户。

美国6月Markit制造业PMI初值62.6,续创2012年有纪录以来新高,预期61.4,前值62.1;服务业PMI初值64.8,预期70,前值70.4。

欧元区6月制造业PMI初值63.1,维持在历史高位附近,预期62.1,前值63.1;服务业PMI初值58,预期57.8,前值55.2。

德国6月制造业PMI初值64.9,预期63,前值64.4;服务业PMI初值58.1,预期55.5,前值52.8。法国6月制造业PMI初值58.6,预期59,前值59.4;服务业PMI初值57.4,预期59.4,前值56.6。英国6月制造业PMI初值64.2,预期64,前值65.6;服务业PMI初值61.7,预期63,前值62.9。

日本6月制造业PMI初值51.5,前值53;服务业PMI初值47.2,前值46.5。

(本公众账号仅发表上述材料的部分观点,有可能因缺乏对完整内容的了解产生有关歧义,订阅者如使用本资料,请按标题出处阅读完整版材料并寻求专业投资顾问指导和解读)

风险提示:本材料不作为任何法律文件。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩的表现保证。基金投资有风险,请投资者全面认识基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》及《招募说明书》等文件基础上,谨慎投资。请投资者严格遵守反洗钱相关法律法规的规定,切实履行反洗钱义务。

2021-06-24 17: 25

2021-06-24 17: 22

2021-06-24 17: 21

2021-06-24 17: 19

2021-06-24 17: 15

2021-06-24 14: 41