基于美林时钟来配置大类资产,核心在于判断当前所处的经济环境。从中国经济基本面来看,去年四季度为过热阶段,目前国内经济已经进入滞胀区间,核心CPI有所上行,但内需已经出现走弱信号。根据理论,滞胀区间配置现金收益最佳,但实际上近期流动性相对宽松环境下股债收益均不差,美林时钟当前并没有指向正确配置方向,且历史上多次出现时钟间断跳跃的情况,在中国的投资指引效果不强。基于美林时钟进行大类资产配置,需考虑以下因素,其一,需根据政策目标判断政府将如何干预经济;其二,外部冲击如疫情和供给收缩对经济的影响;其三,由于流动性对于资产定价非常重要且非完全内生,需纳入体系中综合判断。

美林时钟的间断跳跃及有效性分析

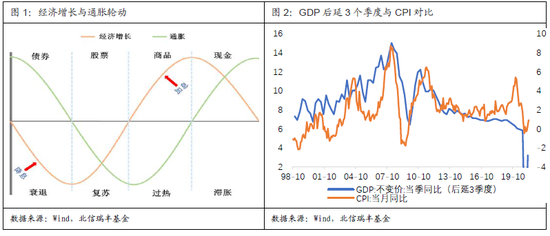

美林时钟本身是基于经济增长与物价水平的投资框架,这种大类资产配置方式之所以以时钟方式刻画,核心在于经济增长领先于通货膨胀,增长与通胀双周期轮动下呈现出衰退-复苏-过热-滞胀的链条。以中国为例,中国GDP同比增速曾领先CPI同比近3个季度。

但事实上,经济的时钟并非以恒定速度转动,有时甚至出现长期停滞,大幅跳跃,逆时针转动等情形。政府的强力干预可以直接改变时钟走向和节奏,一些不可抗力的外部因素例如战争、流行病可能直接改变经济运行的轨道。

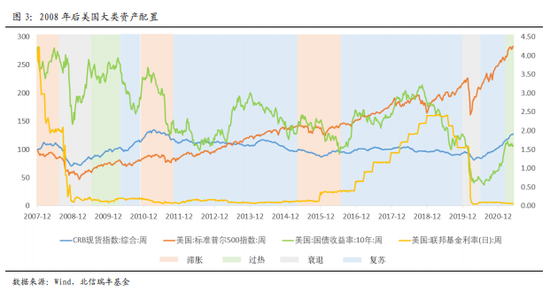

1、2008后,美国时钟多次跳跃,但有效性不低

2008年金融危机后,私人部门资产负债表遭到巨大打击,三大央行多轮QE后导致全球持续低利率,流动性持续支撑下,宏观经济轮动规律减弱,2012年-2015年进入漫长的复苏周期,通胀持续走弱,2013年开启Taper并于2015年开始加息,企业资本回报率下降,经济见顶,2016年经济增速下滑,但是2017年特朗普减税刺激了投资与消费,达成美联储2%的通胀目标,2017下半年开始退出QE。2019年美联储开启新一轮降息,并重新扩表降息,2020年疫情爆发,其后在财政货币双刺激下美国经济再次进入复苏甚至过热阶段。

美林投资时钟在美国表现较好,基本符合经典理论。原因是美国已经是成熟的市场化国家,财政不会频繁干预经济,美联储有明确指向的货币政策目标——通胀与就业,与市场沟通机制完善。经济走强时,复苏期股票表现最好,过热期商品表现最好;经济下行时,滞胀期资产没有清晰主线,现金有时领先,商品偶有表现;衰退期债券明显走强。整体符合美林投资时钟规律。

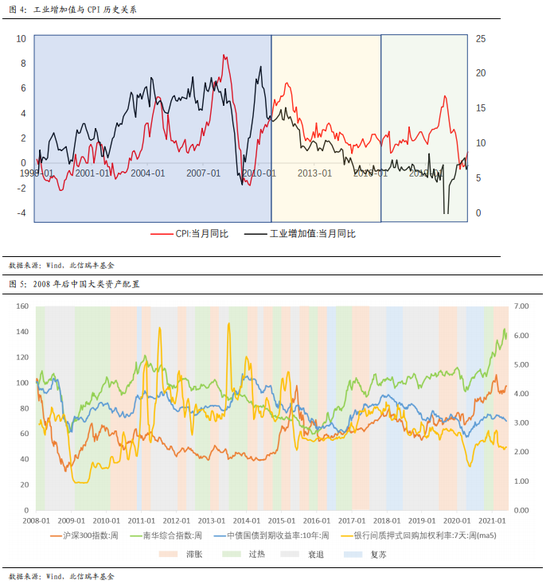

2、2008后,中国时钟频现跳跃

我国作为转型经济国家,政府调控并非仅着眼于短期逆周期调节,更要基于长远的改革目标。因此某些阶段长远目标可能与短期目标存在分歧。2008年以来,宏观经济目标调整分别经过了保经济,控通胀,稳经济,调结构几个阶段。不同时期的目标又决定了美林时钟走势不同于理论。

从工增数据与CPI关系来看,在2011年之前,经济增速的确领先于通胀水平,根据美林时钟划分的经济周期中存在衰退-复苏-过热-滞胀的轮动,但2011年-2016年,工业增加值同比与CPI同比走势基本趋同,原先的领先关系似乎已经不复存在。经济增长与通胀频繁呈现同上同下的关系,即过热和衰退两个阶段占据了较大的比例。2017-2021年,政府从稳经济的目标转向调结构,过热阶段大幅减少,经济增长与通胀的关系明显弱化。

1)2008-2011:大衰退下的强心剂:大衰退-过热-滞胀

2009年中央推出四万亿计划,中国经济从衰退期快速转入过热期,几乎没有在复苏期停留,2009年6月基建投资累计同比高达50.8%,大规模基建计划拉动大宗商品价格,通胀大幅走高,CPI同比从2009年中-1.8%攀升至2011年6月的6.36%,此时宏观目标转向控通胀,因此货币政策随之转向、房地产调控政策不断出台,经济下行压力重新加大。

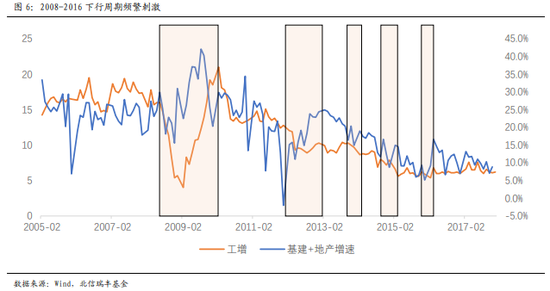

2)2012-2016:稳增长压力频繁干预:衰退-滞胀-过热循环

在此期间,中国经济始终没有出现真正的复苏阶段。究其原因,适逢经济增速连续下台阶,尽管衰退是经济周期中正常阶段,但政府过度动用财政刺激手段,衰退之后迅速刺激经济走向过热。基建和房地产投资成为中国经济的重要推手,一旦工业增加值出现阶段性下行,主动的财政刺激随即上马,通胀随之走高。

总之,经济走向衰退,放松信贷加码基建和房地产,经济迅速转向过热,通胀随之走强,政府再次收紧货币和信贷,转向滞胀和衰退,循环往复。

3)2017-2019:“新周期”调结构:衰退-复苏-滞胀

该阶段,中国经济进入新周期,经济基本稳定在新的增长平台,稳经济的压力减轻,调结构的重要性被提高,供给侧改革逐步出清过剩产能,此阶段经济中不再有过热,经济走强被视作调整经济结构的机会,金融监管、去杠杆、去产能等因素导致过热区间难以出现,供给侧改革导致产能难以回到潜在产出水平,过热区间被略过,反而表现出滞胀。

4)2020-2021:后疫情时代:重现四阶段经济

去年疫情爆发为外部冲击,我国经济迅速转入衰退,生产几乎停滞;财政货币刺激下进入复苏轨道,但此轮刺激在经济复苏后收紧更快,货币在5月已经边际收紧,基建和地产方面的刺激并未持续,因而重现了复苏阶段。海外国家受疫情影响更久更严重,四季度海外制造业生产停滞导致订单流入国内,中国经济走向过热,2021年以来全球共振复苏,叠加供给侧受限的影响,供需错配导致商品价格大涨,而中国内需已经下行,形成滞胀环境。疫情以来中国重现经济周期的四阶段特征。

3、政策目标切换导致美林时钟准确性较低

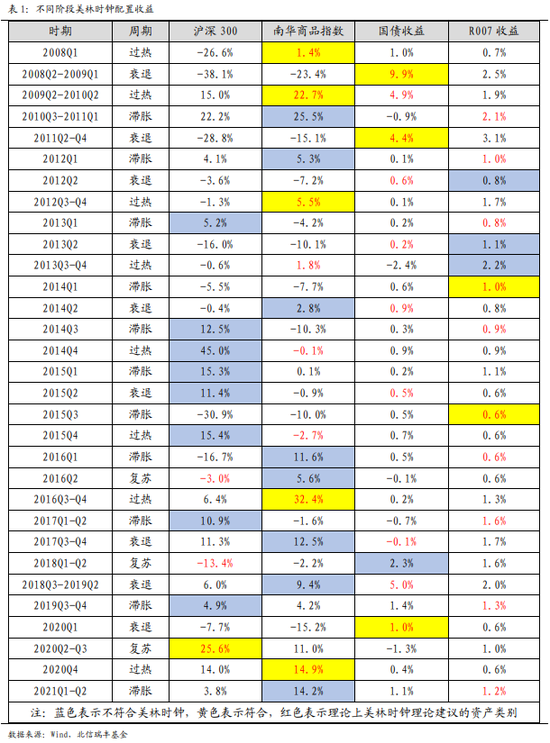

下图为不同时期,根据美林时钟进行大类资产配置的结果,共计31个阶段,正确的时期为11个,以时期跨度占比计算则为43%。以此指导资产配置的有效性并不高。总体来看,出现显著背离的时期为2013全年,2014Q2-2015Q2,2016-2017,这几个时期均对应着政府目标的切换。

2013年债务问题初现:由于信贷增长并未支撑实体经济,影子银行扩张的问题愈发严重,央行与市场博弈加剧,连续爆发“钱荒”,流动性大幅收紧的背景下,股票商品走弱,而出借资金收益明显,现金跑赢其他资产。

2014Q2-2015Q2:稳增长的宽松行情:2014年3月19日,总理提到“稳增长”,Q2政策转向宽松,连续降准降息,大量资金加杠杆入市,创业板小票行情火爆,股票超额收益率明显,“杠杆牛”行情与衰退、滞胀的经济阶段显然不符,脱离美林时钟的指向。在稳增长的目标下,宽松的货币政策吹起股票泡沫,流动性成为最重要的因素,经济基本面的参考意义反而减弱。

2016-2018年,宏观经济更偏重于调结构,供给侧改革政策出台,去产能导致大宗商品供给受限,开启强势行情,供给侧的影响不同于美林时钟基于需求端的周期判断,经济周期分别是滞胀、复苏、过热,但商品在2016全年都属于最强势的资产。2017-2018,供给侧改革延续,金融监管趋严,债务去杠杆压力骤增,叠加美国正处于加息周期,2017年上半年受益于供给侧改革,市场逐步出清,龙头企业盈利修复,股票表现强势,下半年衰退环境下,资管新规征求意见稿出台,利率加速冲顶,并未出现债牛,继续与美林时钟背离。

4、稳增长压力较小,政府托底经济意愿不强

2021年430中央经济工作会议关于经济部分的内容中,核心观点是“要用好稳增长压力较小的窗口期”,删除“六稳”的表述,将“六保”改为“三保”,“扩大内需”变更为“深化供给侧结构性改革”;今年两会提出GDP增长目标6%,显著低于市场的预期值,综合来看,政府认为当前经济不错,托底经济的意愿不强,调结构的优先级显然更高。

因此,如果经济下行,财政直接干预刺激经济的预期相对较弱,大力进行逆周期调节的可能性不大。

疫情冲击导致经济变速,国内外经济周期严重错位

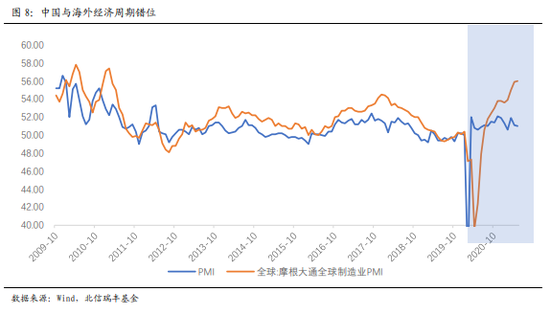

从历史的角度来看,中国与海外经济周期基本一致。以中国和全球工业增加值同比数据来观察,二者大多数时间保持相同趋势。

但2020以来,疫情贯穿市场主线,不同于传统金融危机,经济波动和周期轮动速度都更快。今年以来,疫情持续好转刺激了经济活动重启,全球经济错位复苏,呈现中国领先,美欧追赶,印度等国家因疫情反复尚不明确的态势。

1、外需强劲生产持续高景气,而非来自经济内生动能

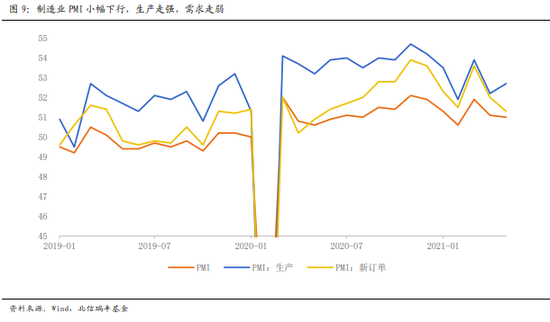

疫情后中国经济的高点在去年四季度。受疫情冲击,中国经济的内需在去年四季度就已见顶。从制造业PMI数据来看,排除就地过年的填坑效应带来3月份的短期反弹外,经济在去年11月高点以来,下行趋势不断得到验证。今年4月份,PMI生产指数回升0.5个百分点至52.7%,但PMI新订单指数回落0.7个百分点至51.3%,创一年以来新低,说明工业生产在加速扩张,需求修复边际放缓。

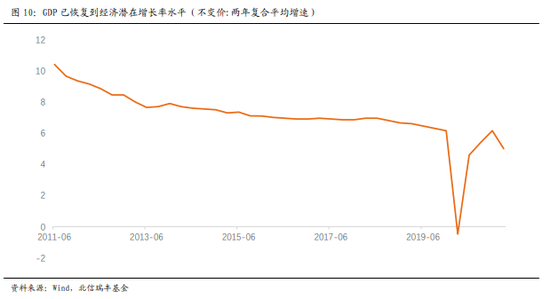

从GDP增速来看,2020年1-4季度GDP增速分别为-6.8%、3.2%、4.9%、6.5%,2021年1季度GDP增长18.3%,显著高于其他国家。同期,美国、德国、法国和韩国经济增速分别为0.4%、-3.3%、1.5%和1.7%。剔除去年低基数,一季度GDP两年复合平均增速为5.0%,不及2020年四季度的复合平均增速6.1%,进一步确认中国经济高点在去年四季度。

生产保持高增,外需强劲是主因。4月规模以上工业增加值两年复合增速为6.8%,较3月份上升0.6个百分点,出口的强劲拉动作用是主要原因。

中国出口的高增长,主因为海外需求旺盛和出口替代加速。中国在走入过热甚至滞胀阶段后,海外仍在复苏,生产能力未完全恢复,需求较强,中国出口持续受益。2020年中国疫情防控走在世界前列,复工复产逐月好转,经济率先稳步恢复。部分出口大国的疫情恶化以及部分外国竞争者的倒闭破产,中国对其他生产国的替代份额逐步扩大并固化。

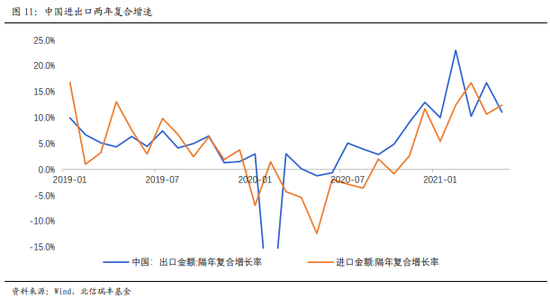

结合一季度进出口数据来看,1-2月份由于就地过年,生产不停工导致出口较强,疫情下消费场景减少导致内需被砸坑。到目前补坑阶段基本结束,进口增速再度回落,外需较强支撑出口高增速。5月进口金额隔年复合增长率回升1.7个点至12.4%,出口金额隔年复合增长率则回落5.7个点至11.1%,外需总体可能已进入磨顶阶段,价格因素高企维持进口增速。

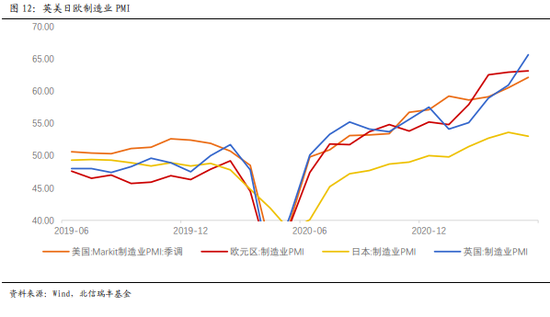

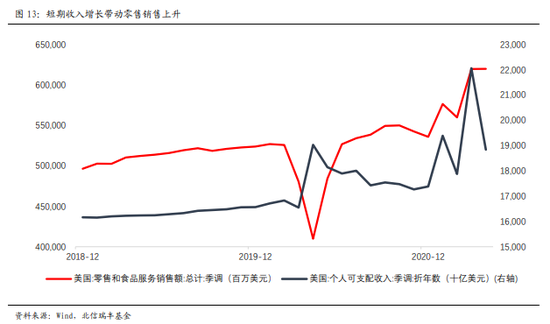

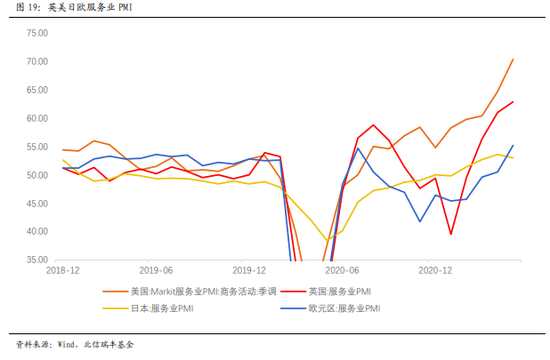

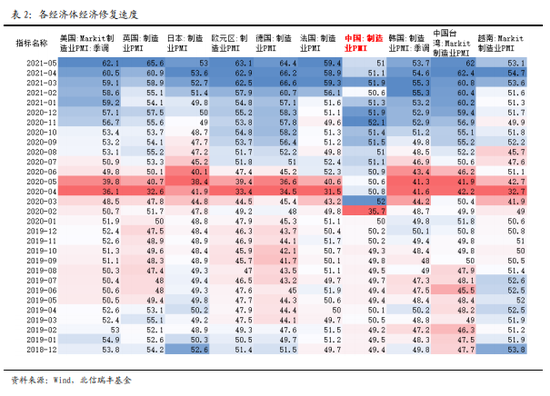

海外需求旺盛,生产仍在恢复。5月全球摩根大通综合PMI为58.4%,英、美、欧、日制造业PMI分别为65.6%、62.1%、63.1%和53%,均处于枯荣线以上。欧元区和日本增度放缓,日本可能已见顶,但英美仍在快速冲高。当前美国需求水平处于高位,面向个人的三轮补助共计3200美元,人均可支配收入远超疫情前水平,从2019年末4.5万美元上升到今年3月的5.8万美元,但短期收入增长对于消费的刺激比较明显,长期影响仍待观察。

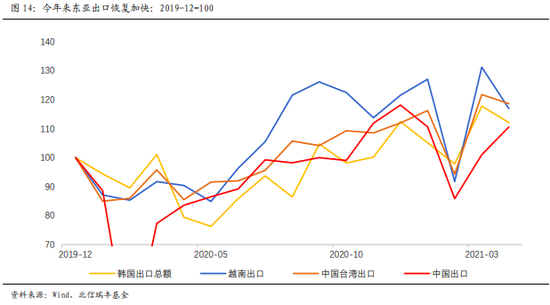

东亚国家出口保持高景气。生产能力逐渐恢复,一季度出口显著上行,中国去年下半年受益于疫情控制得力,生产快速修复,出口处于较高水平,而今年日韩、中国台湾、东盟国家均出现明显的出口走强趋势,如果下半年外需走弱,中国面临的出口竞争压力可能增大。

2、中外经济错位,但资产价格存在联动

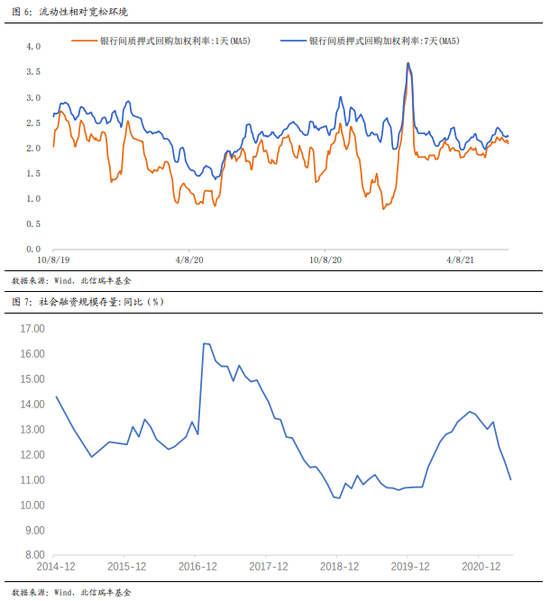

社融和消费的下行,表明内需走弱已成事实。3月的社融明显弱于1-2月,4月的社融进一步走弱,5月小幅反弹。5月份,官方公布的社融存量同比增速进一步下滑至11%,即将接近2019年的均值水平,由于金融数据是经济数据的先导指标,这也意味着内需将延续下行。

对资金的需求也在显著的走弱。M1和M2增速进一步下行,金融数据右侧下行的特征已经非常明显。其中,M1的下行已经明显低于季节性,经济内生动能的减弱更为显著。

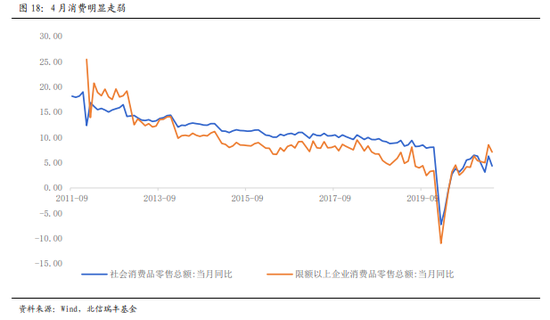

消费明显走弱,疫情仍有影响。今年4月社会消费品零售总额两年复合增速较3月份走低2个百分点。季调后的环比增速为近5年来最低水平,环比和同比增速均显示4月消费走弱。

经济周期错位,中外美林时钟指向出现差异,但中外资产价格实际存在联动。中国经济金融数据指向“类滞胀”的周期特征,当前中国经济的支撑在外需,一季度进入顶部区间,二季度边际放缓但韧性仍强。美欧经济陆续恢复,服务业PMI和消费者信心指数仍在持续回升,经济活动恢复有望进一步提速,短期仍处于复苏阶段。

由下图可以看出,中国率先恢复,于2020年3月份就开始反弹,并于2020年11月份见顶,之后开始回落,其他经济体或尚未见顶,或正在磨顶,多滞后于中国。

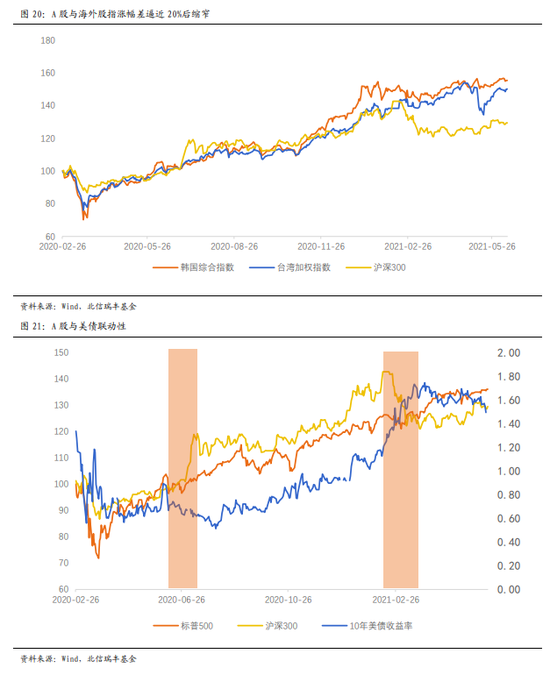

不同经济周期阶段下,美林时钟指向并不相同,但伴随着A股的国际化进程加速推进,与全球股市关联程度日渐上升,中国和海外的股市同涨同跌趋势明显,韩国、中国台湾股市与A股涨幅差在扩大到20%后收窄,美债收益率快速上行(下行)时,A股也随着下跌(上涨),美林时钟正确性有所降低。虽然中国进入类滞胀阶段,但因外需强劲,经济还有一定的韧性,股票表现仍然不弱。

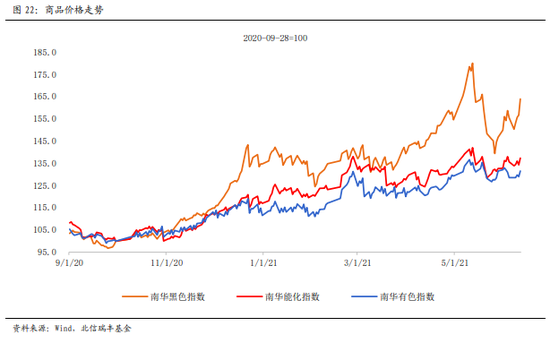

3、供需严重错配导致经济大宗商品提前抢跑

此轮经济复苏过程与之前的复苏路径均有显著差异,疫情的传播导致部分国家生产停滞,而全球需求持续复苏,供给瓶颈问题愈发严重,碳中和、碳达峰的目标导致部分工业品原材料限产,推升了黑色系整体价格,转向新能源也增加了对部分有色金属的长期需求。供需发生结构性变化,导致大宗商品价格高企。

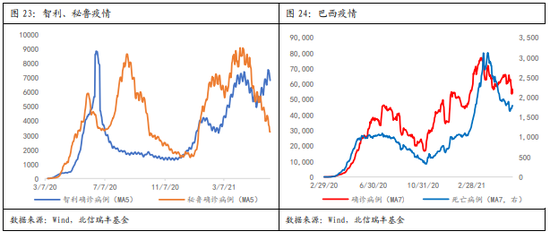

供应方面,部分资源国仍在持续受到疫情影响,部分资源品出口仍然受限,以有色金属如铜的供给为例,南美国家如智利、秘鲁供应占据了全球近40%,但两国受限于疫情控制不佳,影响铜矿出口规模,难以匹配市场增长的需求。另外如巴西等资源出口国疫情延续时间较长,一定程度上影响了全球原材料的供应。

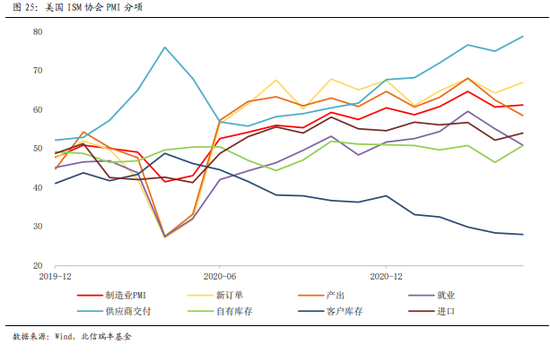

目前供需缺口存在较大的错配,以美国为例,新订单分项仍然相对强势,客户库存继续保持下行,去库的趋势不改;但产出、就业分项连续两个月下行,表征供需缺口的供应商交付分项已经上行到78.8,高于去年4月的76,供需错配程度甚至比去年疫情期间更为严重;就业市场中也存在严重的劳动力短缺,制约了生产的恢复。

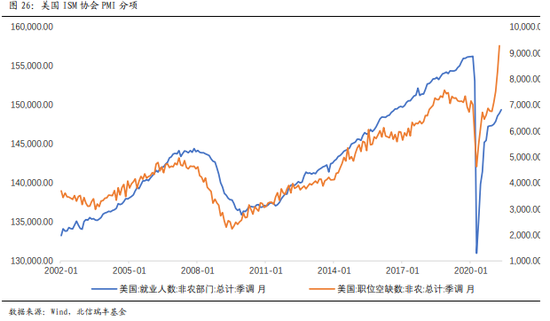

美国历史上就业人数与职位空缺数往往趋势同向,疫情后职位空缺数与非农就业人数同步增长,但规模差距较大,职位空缺数已经超过疫情前高点,4月空缺929万人,高于2019年初高点734万人,而就业人数则远不及疫情前高点,5月数据1.49亿人,远低于疫情前高点1.56亿人。劳动力市场失衡导致商品和服务供应出现瓶颈,工资增长推升通胀。

大宗商品在全球经济复苏阶段就已经严重超涨,核心原因在于供需错配和各国产能恢复程度的差异。而大宗商品的提前抢跑也可能导致全球经济进入过热区间后,商品价格已经逼近高点甚至下行。

流动性显著影响大类资产价格走势

1、央行货币政策目标并非简单逆周期调节

不同于美联储货币政策目标锚定于通货膨胀和就业,中国央行货币政策目标存在多重性,例如经济增长、物价稳定、充分就业、国际收支平衡以及金融稳定等,不同时期货币政策目标存在一定差异。

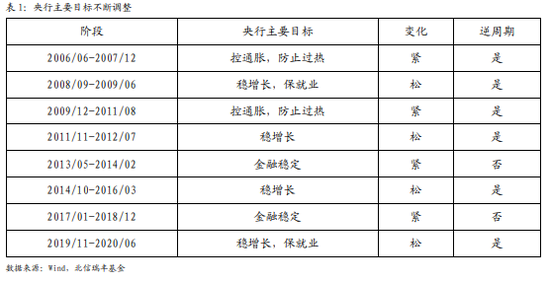

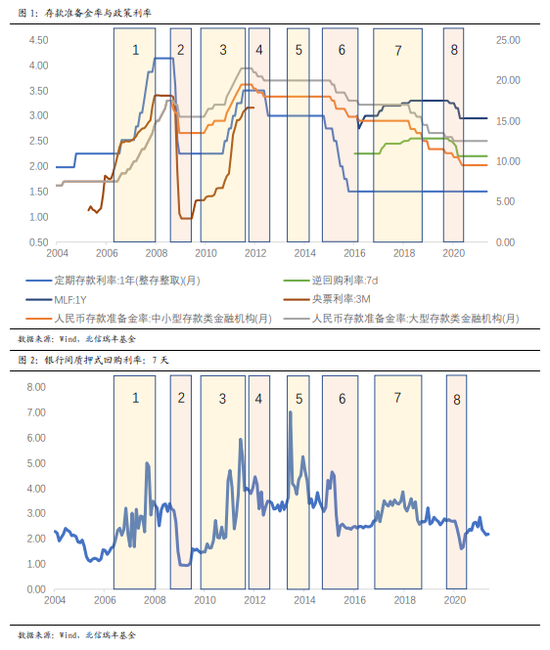

根据央行主动调整资金面松紧的意愿,2006 年后可以划分为 8 个阶段。

虽然美林时钟考虑了逆周期调节因素,包括了流动性的松紧变化,但中国央行政策目标相对较多,不同目标可能会对货币政策制定提出方向相反的要求,并非完全逆周期调节,与美林时钟背后逻辑有所差异。

另外,作为转型经济国家,中国央行在过去的十年中逐步建立利率市场化机制,对于流动性投放的掌控能力逐步提升,目前已经建立起结构性流动性短缺的货币政策框架,且逐步加强对于金融机构和业务的监管,未来短期流动性大幅超调的可能性正在降低。

2、流动性对资产价格的重要影响

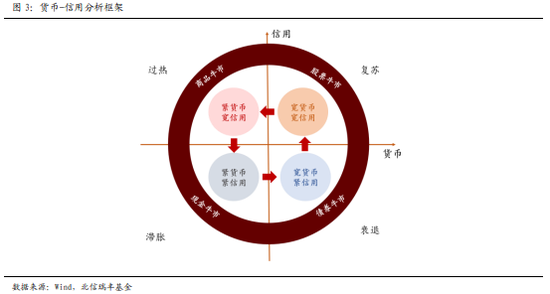

1)货币-信用分析框架

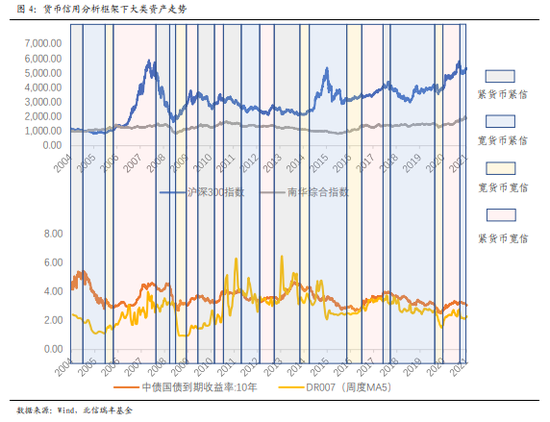

理论上,流动性在大类资产配置中发挥着重要的作用。根据货币-信用分析框架,流动性可分为广义流动性与狭义流动性,“货币”即狭义流动性(银行间流动性),而“信用”即广义流动性。央行可以通过货币政策工具,如逆回购、MLF 等来影响基础货币,进而直接决定银行间流动性的松紧,但只能通过数量型、价格型等传导方式间接影响广义流动性,广义流动性更多受制于基本面和实体企业融资需求的情况。不同的流动性组合所对应的大类资产配置策略如下图所示。货币-信用分析框架可被看作是改良的“中国版美林时钟”,但存在诸多局限性,与实际情况并不完全相符。

2)流动性驱动的中国资本市场

在实际运作中,中国资本市场经常呈现出流动性驱动的特点,与基本面所驱动的“股债跷跷板效应”所不同的是,由流动性驱动的中国资本市场呈现出股债联动的正相关关系,在流动性极度充裕或紧张的情况下,可能出现股债双牛、双熊的局面。

2013:钱荒下的股债双杀

2013 年,金融稳定成为央行货币政策首要目标,影子银行过度发展,表内贷款额度不足导致融资需求转向表外,央行为整顿非标业务与商业银行博弈加剧,两度爆发钱荒,流动性短期快速收紧导致市场出现“股债双杀”。6 月起,货币市场利率飙升,恐慌情绪蔓延,隔夜 SHIBOR 利率一路飙升到 9.58%,上证综指也从2320 点一路跌到 1853 点,2013 年 5 月至 12 月,十年国债收益率上行 120BP 超过 4.7%,创下 2005 年以来新高。基本面的弱化本应对应债券牛市,结果在金融监管的风波下出现罕见的快熊。

2014-2015:流动性过度投放下的股债双牛

2014 年房价和油价下跌加重经济悲观预期,政府强调新常态下的稳增长,4 月、6 月两次定向降准,11 月开始降息,2015 年再度连续降准降息,宏观流动性全面宽松,杠杆资金又助推股票牛市达到顶点,创业板指从 2014 年 5 月 1300 点上涨至 2015 年 6 月 4000 点,涨幅超过 200%。但宏观经济方面与资本市场的繁荣形成强烈反差,房地产投资仍大幅回落,进出口持续负增长,PMI 从 2014 年 7 月下行,到 2016 年跌至最低点,通胀低迷。按照货币-信用分析框架,中国经济当时处在衰退期,流动性组合为“宽货币+紧信用”,与目前市场的流动性情况类似,最优的投资资产应是债券,基本面本是利空股票的,但股市却出现了罕见的杠杆牛现象。

2018:严监管、去杠杆,紧信用下的大熊市

2017 年期,金融监管被再次提到重要的位置上,加强对资产管理行业的监管,建立配套法律法规,通道业务、资金池业务等被逐渐压降,压降非标转向表内,央行加强对于融资方式的管控,实体经济融资明显收紧,社融增速从 2018 年初的 13.3%大幅回落至 2018 年底的 10.2%,叠加中美贸易摩擦加剧的影响,基建投资增速创下十年来新低,实体经济增长动能明显减弱。紧信用背景下股票大熊市,2018 年沪深 300 指数单边下行超过 30%。

过去十年中,中国央行已经基本完成利率市场化,建立现代货币政策框架,2014 年-2015 年为了稳经济而过度投放流动性的情况实际上已经逐步减少,2020 年疫情后仅 4 个月流动性已经边际收紧,“大水漫灌”的几率越来越低。

3、中国相对宽松环境可能延续,有望支撑资产价格

相比于发达国家主要央行的量化宽松政策,2020 年,中国货币政策的放松显得较为克制谨慎。伴随着经济持续向好,去年 5 月货币政策就开始边际收紧,回归公开市场投放预调微调的常态化操作。今年 1 月央行为了降低市场杠杆,货币市场流动性趋紧,DR007 盘中利率一度达到 7.5%,DR001 更是达到了 13%。3 月以来,央行保持每日 100 亿的小额 7 日逆回购操作,但进入 4、5 月份,预期中的缴税压力和政府债供应压力并未到来,4、5 月资金面超预期宽松。由于中国较早启动货币收紧,未来流动性进一步大幅收紧的可能性较小。

央行一季度货币政策执行报告中判断外部环境依然复杂严峻,我国经济恢复不均衡、基础不稳固,输入性通胀风险总体可控,不存在长期通胀的基础,平稳市场的通胀预期。

综合以上分析,我们认为,目前中国经济面临内生增长动力不足的问题,当前强劲外需支撑了工业生产,内需已经呈现走弱趋势,一旦外需在三季度见顶,经济下行压力也将增大,从 430 会议的政策表态来看,今年经济稳增长压力较小,政府托底经济意愿相对不强,内生经济动能趋弱的环境下,货币政策不存在大幅紧缩的基础,中期可能继续维持相对宽松的环境。

宽货币紧信用的环境下,我们判断债券仍然可能保持强势,股票方面,在外盘相对强势的环境下,A 股短期下行压力不大,抱团股可能继续受益于宽松环境有所表现,而对面临业绩压力的顺周期行业相对谨慎。

对于国际定价的大宗商品,总体由于提前抢跑,全球经济进入过热后可能反而面临下行风险,其中受益于服务业复苏的原油价格可能相对坚挺,而与工业需求相关的金属等可能在美国三季度 Taper 指引后面临价格回落。

作者简介:

卢平,北信瑞丰基金首席经济学家,中国人民大学西方经济学博士,历任国都证券分析师、招商证券研发副总经理。新财富卖方分析师评选连续14年上榜,曾3次荣获第一名。

风险提示:基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。基金投资有风险,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

2021-06-29 19: 30

2021-06-28 21: 25

2021-06-29 20: 52

2021-06-29 20: 48

2021-06-29 20: 45

2021-06-29 20: 44