最近误入某平台,队长突然发现:原来“晒收益”是当今基民很时髦的事。

一般大家是这么操作的。

我来晒晒1年多来的基金收益,这属于什么水平?

你晒这样的收益水平,队长内心真是不淡定了。

这位朋友,动不动(一年)翻倍的基金收益那是相当的凡尔赛。回头看看自己的基金,年化10%的收益是不是太低了呢?

01

不过,队长仔细思考一下:基金收益不是这么比的。

买基金不是一锤子买卖,一年判输赢的。

比如2020年,如果你的基金经理抓住了某些热度很高行业的β,很可能让你在2020年坐上火箭哟!但是,这些所谓高热度赛道,跌下来也是非常猛的。具体参见今年初的一波大跌。

那么你可能要问了。即使要追求稳健收益,队长年化收益才10%那也太少了,涨10年也没多少啊?

少年,你天真了。让队长给你算个帐。

年化10%是个不太直观的概念。比如,去年这样的基金大年如果你的基金收益只有10%,会觉得很失望。但是,如果不管权益投资大年小年,持续十年能够做到10%到底是个什么水平呢?

按每年11%算,持续十年,1块钱会变3块钱,相当于200万买的房子变成了600万。

再比如,过去十年最优秀的基金年化收益率约20%。那如果你买的基金联系十年能够做到20%的年化收益,对应到比较直观的概念是什么呢?

按每年20%计算,持续十年,1块钱会变6块钱,相当于200万买的房子变成了1200万。

02

这样的收益率,不管你怎么看,反正队长知足了。

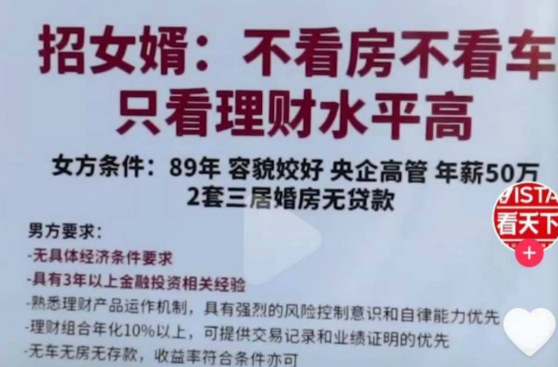

还记得去年年化收益10%招女婿的上海大妈吗?按照上面算的帐,大妈那句“现在挣多少钱不重要,我看重的是十年后能挣多少钱”真是投资界扛把子的觉悟啊!

为什么这么说呢?10%的收益率看上去并不高,但是大妈上来就抓住了精髓——她看十年。

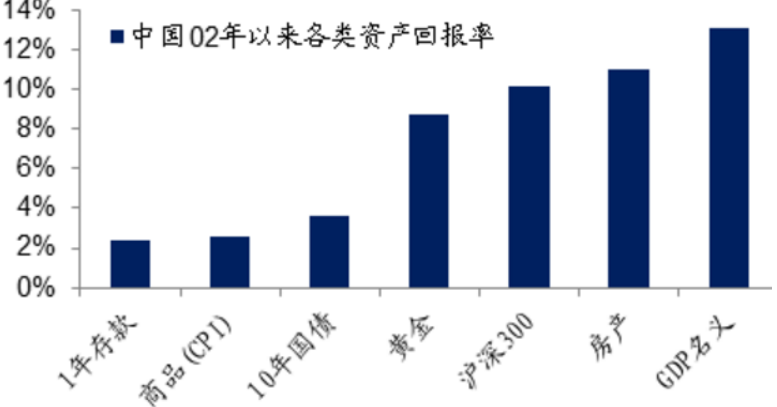

十年每年都能做到10%相当于什么水平?我们看看2002-2019年中国主要资产年均回报率就明白了。

资料来源:海通证券

对!上图告诉我们,这种杀伤力就像你能穿越回02年然后买了房后一直持有到2019年!

对股市这种复杂系统,长期统计数据分析是较好的分析方法。过去十年(2011年6月至2021年6月),最优秀的偏股基金年化收益率约20%,中位数收益率10%出头,沪深300收益率约6%,这是基于大样本的历史统计数据。

为什么选过去十年,首先是因为时间够长,其次是因为这十年刚好是一个完整周期,五年的向下周期叠加五年的上升周期。选过去五年作为统计区间得出的结果有误导性。2016年是周期低点,2020年至今特殊时期的特殊金融政策仍未退出,这五年只是半个周期。选择过去两年作为统计区间有极大的误导性。

无论如何,不应以过去五年、尤其是过去两年的收益率作为对未来投资收益率的预期,追求不切实际的高收益会增加金融系统的不稳定性。在过去十年统计数据的基础上,未来十年的收益率打一个折扣是更为合理的预期。

03

最后,队长想谈谈买基金的选择问题。

队长引用徐彦在直播中的类比方法。徐彦他重申自己是个怎样的投资人。1)价值投资者,关注企业,而不是关注市场;2)擅长中长跑,中长期业绩优异;3)风格稳健-震荡市、熊市超额收益突出。我对自己的定位是:稳健的价值投资者。

徐彦言下之意很清楚,我是擅长中长跑的,持有人可以用中长业绩考核我。

队长思考

作为一个普通投资者,虽然选择短跑冠军还是长跑选手并没有对错或者高下之分,可以根据自由意志来决定。但是,世界上到底有没有既是100米短跑冠军又是马拉松冠军的奇才呢?

至今,队长没有看到。

每种理念都意味着放弃,不能只从好的角度看价值投资,‘万般皆下品,唯有读书高’的想法值得商榷。比如从结果上看,在资本市场最为成熟的美国,出现了价值投资大师,但主流华尔街金融机构并不是价值投资的典型践行者。

也就是说,选择基金其实没有一定之规。如果你是一名喜欢短跑的热血和刺激的投资人,可以选择短跑项目。

但是比如你选择徐彦这样的价值投资名将,那你可以看看他的优势在哪——徐彦练的是中长跑,知道怎么练,并且练了很多年。

这种理念的局限性在于,急冲刺阶段(比如2020年)跑不过别人,但是跑得长跑得远,不会出现刚买入就冲刺结束、面对大幅回撤的情况。

既然如此,我们在投资基金的时候,其实应该想清楚自己需要什么风格,想要怎么选。既要又要还要的可能性不太高。

2021-06-30 15: 27

2021-06-28 22: 02

2021-06-24 22: 49

2021-06-28 22: 46

2021-06-22 22: 43

2021-06-28 22: 34