宏观经济:快速反弹告一段落,经济增速回归“新常态”

2021年2季度,中国经济在疫后深跌快速反弹的惯性已接近尾声,经济增速逐渐向“新常态”回归。

国内方面,中观及宏观总量数据指向2季度经济持续恢复,但增速有所放缓:

1)社融增长放缓,1-5月新增社融总计14.0万亿元,同比增长-19.3%,其中4-5月新增社融不及2020年同期。截至5月,社融存量同比增速为11.0%,低于4月的11.7%,指向信用正常化仍在推进;

2)截至2021年5月,制造业PMI连续15个月处于扩张区间,但5月制造业PMI较4月回落。同时,尽管生产指数改善,但新订单、新出口订单指数下滑,显示需求继续降温;

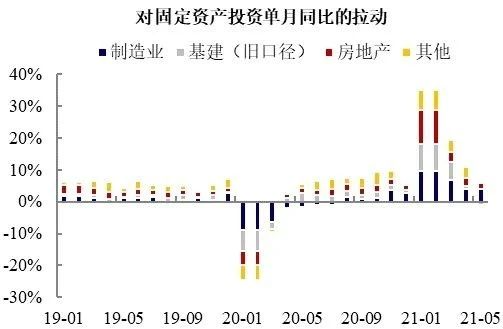

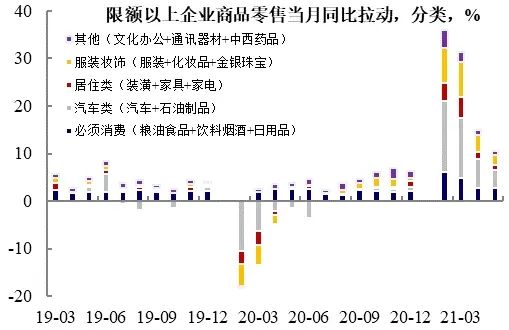

3)近期经济呈现消费回暖较慢且投资弱化的迹象,主要表现为5月基建同比转负、同时地产投资边际走弱。

海外方面,随着美国财政刺激高点已过,美国经济恢复的主线逐渐从商品复苏转向服务复苏,随着货币政策边际逐渐收紧以及补贴政策逐步退坡,或意味着其对我国出口需求的“溢出效应”逐渐下降。同时,美国就业市场仍受劳动力供应短缺的拖累,劳动力供需错配也加大了美国的通胀压力。

往后看,海外方面,需求复苏以及劳动力供需错配推升了美国通胀风险。但美联储也面临政府债务率高企以及美债对美联储依赖度极高的问题,因此美联储或“易松难紧”。国内方面,由于外需从商品转向服务从而对中国出口的拉动下降、基建的支撑作用消退、政策严控下房地产逐渐降温、以及消费意愿回升较慢等因素,新冠疫情后中国经济跌深快速反弹的惯性已接近尾声。整体来看,经济增速或逐渐向“新常态”回归。

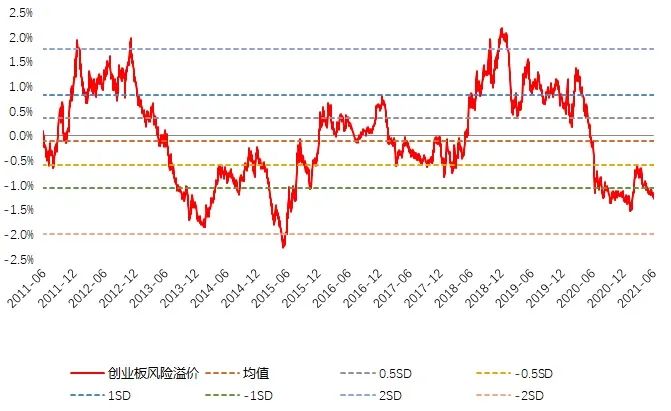

A股市场:风险溢价低位徘徊,估值压力待消化

从市场角度来看,一季度A股风险溢价水平一度向下跌破负1倍标准差(过去10年均值,下同),随后迎来估值风险的快速释放。2季度国内大类资产呈现普涨态势,权益市场在前期估值水平已有较大幅度调整的背景下震荡幅度有所收窄。但总体来看,二季度A股风险溢价水平依然在低位震荡。其中沪深300指数风险溢价在历史均值负0.5倍标准差附近震荡,创业板指则在负1倍标准差左右震荡。显示市场虽然估值风险已经得到一定释放,但吸引力仍有限。后续随着经济向新常态回归,中国短周期的复苏逻辑可能也在逐步接近尾声,市场逻辑可能逐步转向长期的经济转型和产业升级逻辑,估值风险将通过持续的业绩增长来消化。

图1:沪深300指数风险溢价

数据来源:Wind,2011.7.1-2021.6.30

图2:创业板指数风险溢价

数据来源:Wind,2011.7.1-2021.6.30

5月公布的1季度货币政策执行报告定调下一阶段货币政策要“灵活精准、合理适度”,但强调要“强化对实体经济、重点领域和薄弱环节的支持”,指向下一阶段货币政策的结构性趋向或更为明显。同时,6月底央行2季度货币政策委员会例会也强调了货币政策要稳定实体经济。从长周期来看,无论是经济增速逐步回归“新常态”,还是存量债务规模,以及下半年可能上升的信用风险,预计中长期货币政策仍将继续维持宽松。

财政政策方面,2021年赤字率目标为3.2%,预计赤字规模为3.57万亿元,新增专项债3.65万亿元。从近期财政收支的数据来看,财政收入平稳增长,同时财政支出相对平稳,非急需、非刚性支出持续压减。但当前地方政府债新增额度略低于两会预算,专项债发行进度较慢,数据指向5月城投债净融资额为2018年下半年以来首次转负。另外,考虑到近期土地出让金征收权划归税务部门以及此前卖地收入对于地方财政的重要性,需要关注后期是否会有相应的财税政策配套推出。

图3:基建、地产对投资的拉动放缓

数据来源:Wind,截至2021.5.31

图4:上半年消费增速逐步放缓

数据来源:Wind,截至2021.5.31

年初的投资策略中,我们认为今年的市场是盈利和估值两个变量相互较劲的一年。今年以来“非牛非熊”以及高波动的市场走势基本验证了之前的判断——2020年的最佳策略是持有好公司,但今年的最佳策略可能是“不断地翻石头”,这种策略比较考验投资机构的投研能力。

展望下半年,我们对于市场整体的判断没有变化,随着经济增速边际回落,流动性整体会维持相对紧平衡。同时当前市场的风险溢价虽然没有大的风险,但仍不具有很大吸引力,从过去10年的市场表现来看,当风险溢价落在这一区间内时,市场走势的不确定性通常较大。我们预计下半年指数层面大概率仍以区间震荡为主,我们将重点以自下而上,紧扣盈利修复和行业景气度作为主线,挖掘个股和细分行业的结构性机会,包括:

1)顺周期板块,包括受益于全球经济复苏的有色、石油产业链、金融等;

2)可选消费,家电、家居和汽车等;

3)盈利增速可以消化估值的高景气度板块,如新能源等。

2021-07-07 20: 59

2021-07-07 20: 46

2021-07-07 20: 18

2021-07-07 20: 02

2021-07-07 19: 34

2021-07-07 19: 16