01

资金面

上周央行公开市场有1100亿元逆回购到期,国库现金定存到期700亿元,进行了500亿元逆回购,净回笼1300亿元;上周公开市场将有500亿元逆回购和4000亿元MLF到期,到期资金合计为4500亿元。

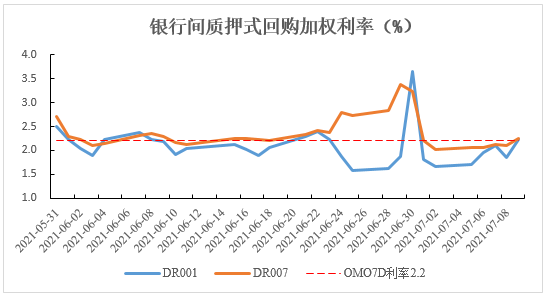

资金面表现方面,上周从月初的季节性宽松状态逐日收敛,银行间主要回购加权利率大幅反弹。截至上周末,DR001、DR007、DR014、DR1M分别为2.17%、2.21%、2.17%和2.40%,较前一周收盘分别变动55.92BP、32.47BP、15.1BP和18.84BP。回购交易方面,上周银行间质押式回购日均量为4.51万亿元,日均量较前一周明显上升。

02

现券市场

同业存单

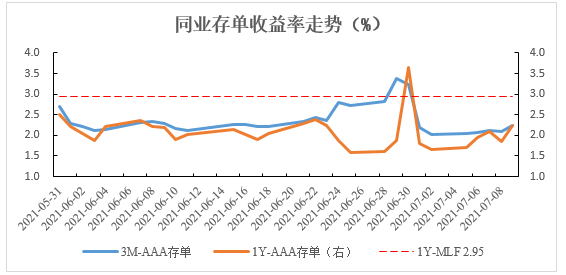

上周3M 存单收益率上行13BP至2.34%,1年期存单收益率持平在2.84%。上周超预期降准并未使得存单利率下行,由于资金利率上行,3M存单收益率跟随上行;而1年期存单收益率相较2.95%的政策利率已经处于低位,下行空间较小。

利率债

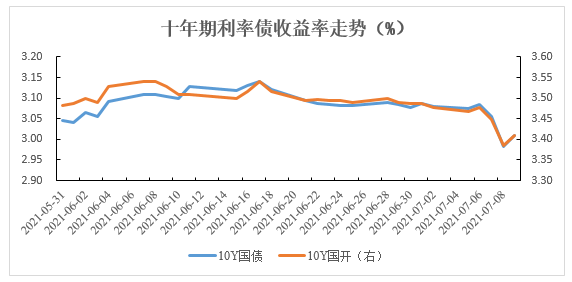

上周发行国债1620亿元、政金债1042亿元、地方债1367亿元,利率债发行量大幅上升,但同时利率债到期量也出现上升,导致利率债净供给仅小幅上升。二级市场方面,上周在降准利好催化下,各期限收益率下行,债市全面走牛。具体而言,上周一和上周二,消息面平静,受资金面边际收紧影响,债市情绪偏谨慎,两个交易日200016分别上行0.5BP和0.25BP。上周三,交易时段消息面平静,但债市情绪突然转向积极,当天200016下行3.5BP,晚间国常会部署降准的消息传出,因此市场可能在提前交易降准的信息。上周四,受降准利好的催化,债市全面大涨,当天200016大幅下行5.25BP。上周五,早间公布的通胀数据走弱对债市构成利好,但受止盈盘影响债市情绪一般,下午5点后央行接连公布6月社融数据和全面降准的信息。超预期的社融对债市构成利空,但全面降准的快速落地还是超出市场预期,短时间内长端利率大幅波动,当天200016下行0.5BP。上周十年国债活跃券200016累计下行8.5BP,十年国开活跃券210205累计下行8.5BP。从利差看,上周国债10-1利差收窄2BP至66BP,国开10-1收窄2BP至96BP,国债和国开收益率曲线均呈现牛平态势。

信用债

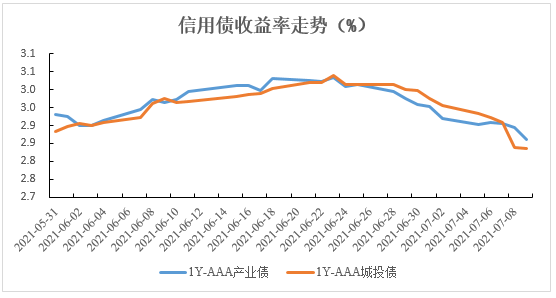

信用债共发行2024.08亿元,周环比升高22.84%,净融资688.02亿元,周环比上升55.41%。二级市场方面,受利率债收益率下行影响,产业债、城投债收益率均整体下行。具体来看,AAA产业债1Y下行6.62BP至2.8941%,3Y下行11.10BP至3.2823%,5Y下行6.99BP至3.5978%;AAA城投债1Y下行10.16BP至2.8876%,3Y下行9.77BP至3.3121%,5Y下行8.28BP至3.6236%。

03

可转债

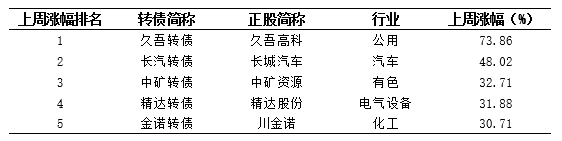

上周中证转债指数上涨1.89%。其中,超高平价券(转股价值大于130元)涨幅均值为7.18%,涨幅高于中平价券(2.83%)和低平价券(1.27%)。低评级券(评级为AA-及以下)的涨幅均值为3.26%,表现优于高评级券(2.02%)和中评级券(3.25%)。转债估值方面,截止上周五市场转股溢价率为18.54%,分位值为41.36%,仍低于历史中性水平。上周,久吾转债、长汽转债、中矿转债、精达转债和金诺转债涨幅居前。

04

市场热点

7月9日,国家统计局公布今年我国6月份CPI和PPI数据。其中6月CPI同比上涨1.10%,同比增速较上月下行0.20个百分点,环比下跌0.40%;6月PPI同比上涨8.80%,同比增速较上月下行0.20个百分点,环比上涨0.30%。从数据可以看出,通胀压力边际舒缓,通胀已经并非债市主要矛盾,关键还是在于资金面情况。

上周超出市场预期的全面降准是影响债券市场最关键因素。上周三晚间公告,当天国常会中提到“适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降”,当天十年期国债利率下行3.5BP,次日又下行5.25BP。上周五晚,央行宣布15日全面下调金融机构存款准备金率0.5个百分点,同时受社融数据较好影响,十年期国债利率仅下行0.5BP。

根据央行公告,全面下调存款准备金率释放一万亿超长期资金是用于:

金融机构归还15日到期的4000亿元MLF。

弥补7月中下旬税期高峰带来的流动性缺口。

引导金融机构积极运用降准资金加大对小微企业的支持力度。

降低金融机构资金成本每年约130亿元,促进降低社会综合融资成本。

在我们看来,引导企业融资成本下降、缓解资金面不确定性是央行考虑的重要因素,同时,在外需或将边际弱化,经济动能有所减弱的背景下,支持经济发展、配合财政政策也是本次降准的重要原因。当然,通胀的边际舒缓、房地产行业相关政策初见成效也为货币政策创造了腾挪空间。

本次降准在客观上会使得资金面边际趋松。7月15日,央行的MLF不会进行续作是大概率事件。这是由于,一方面央行已经明确这一万亿一部分用于归还到期的MLF,而且降准开始于15日,刚好为MLF到期日;另一方面,央行公告的降低金融机构融资成本130亿元也是按照对冲MLF来算的。偿还到期的4000亿元MLF之后,本次降准仍净投放6000亿元左右,在客观上会使得资金面边际放松。另外,还会引导市场预期,利好债券市场。

2021-07-12 15: 31

2021-07-12 15: 19

2021-07-12 14: 57

2021-07-12 14: 30

2021-07-12 14: 17

2021-07-12 11: 02