固定资产投资增速改善

一、固定资产投资继续向上

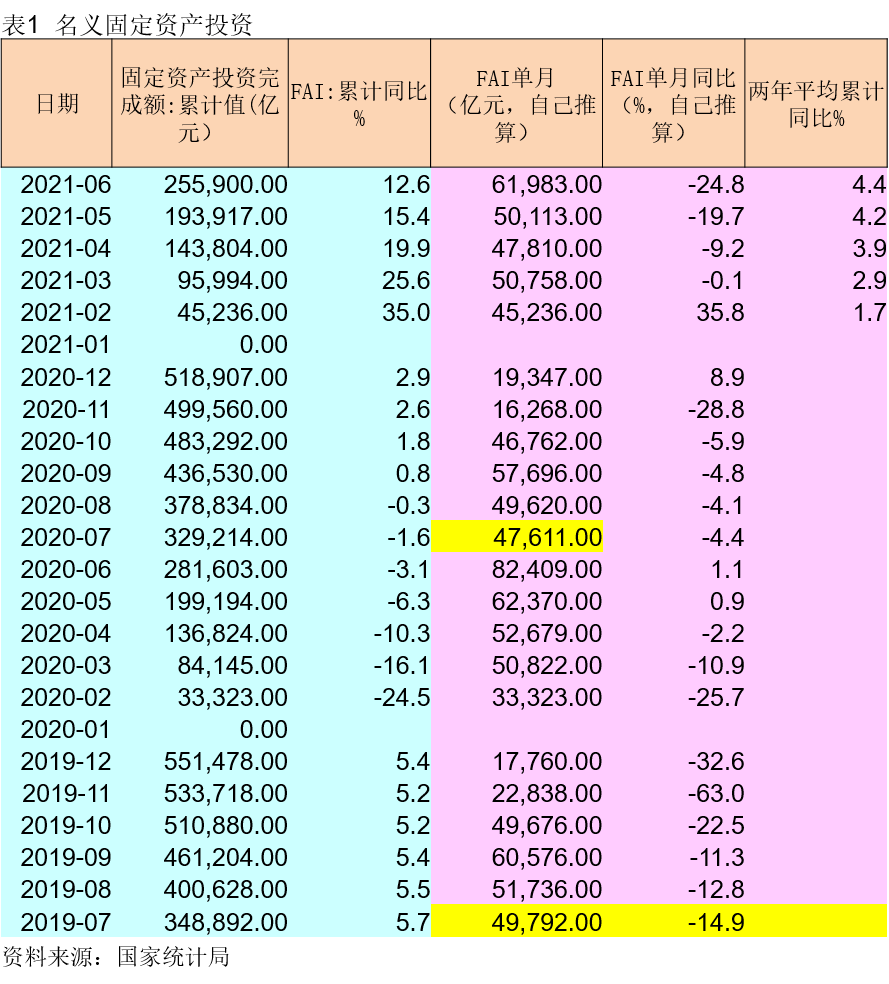

2021年1-6月固定资产投资完成额累计同比增长12.6%,前值15.4%;两年平均增长4.4%,前值4.2%;当月同比减少24.8%,前值-19.7%。

中长期贷款持续增长,投资依旧较强劲,两年平均增速继续上升。

二、民间固定资产投资同比回升

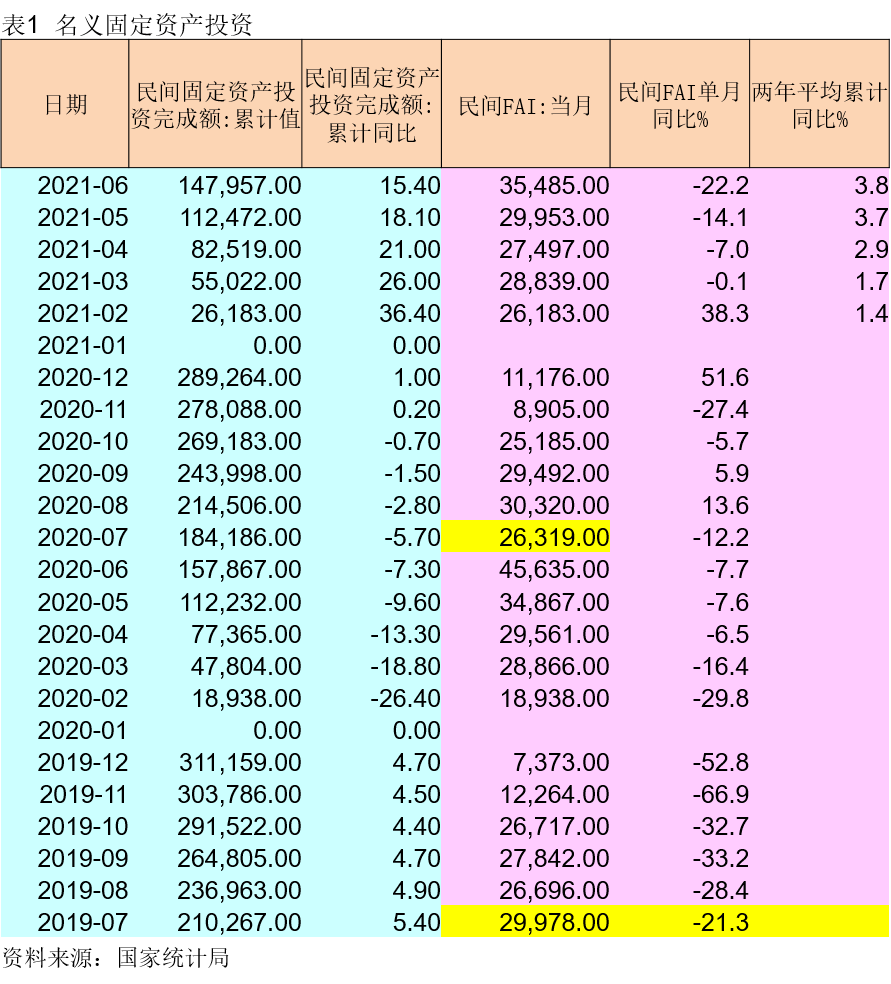

1-6月民间固定资产投资累计同比增长15.4%,两年平均增长3.8%。

民间投资也保持增长的态势。

三、制造业投资回升幅度较大

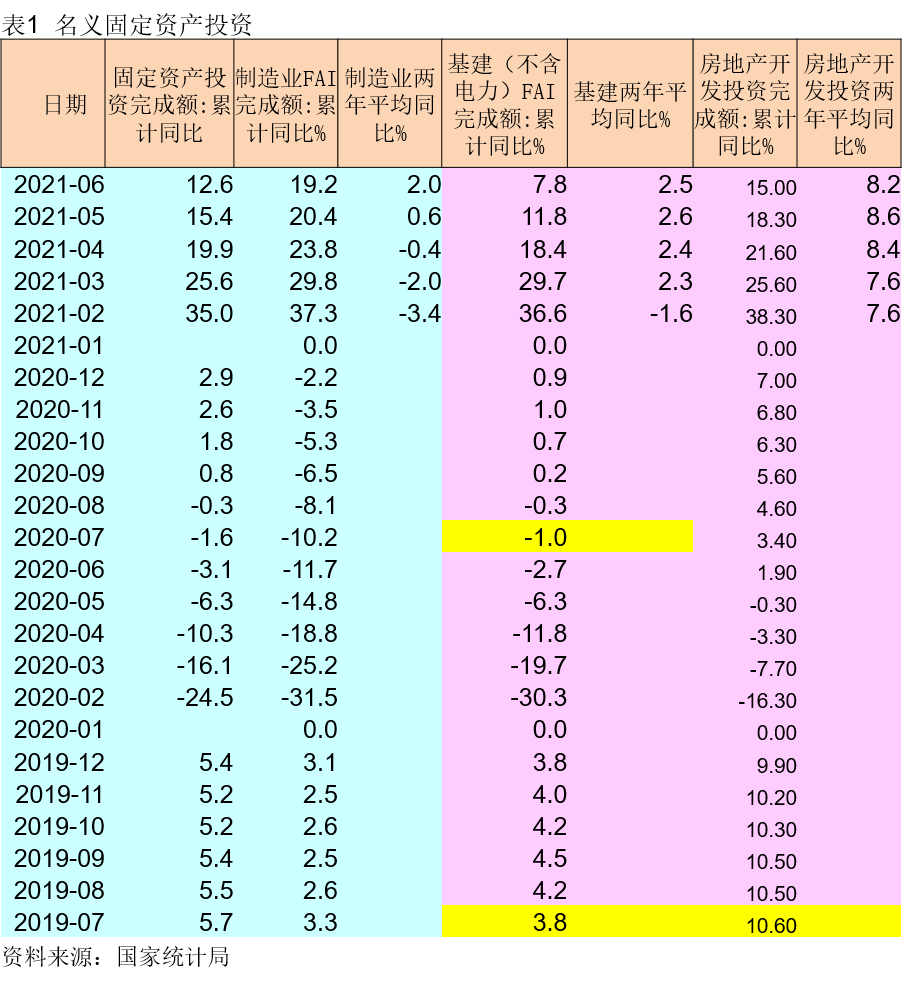

分部门来看,2021年1-6月制造业、基础设施、房地产投资分别累计同比增长19.2%、7.8%与15%;两年平均同比增长分别为2.0%、25%、8.2%。

制造业投资两年平均增速持续改善。工业品价格上行、企业利润修复、出口较为强势的情况下,制造业企业资本开支也处于回升周期。预期三季度制造业投资仍将保持回升,但四季度上述逻辑有所弱化,固投增速或有放缓。

基建投资两年平均增速开始放缓,或与上半年财政支出缓慢有关。6月政府债券发行回至去年同期水平,预判投资增速或有一定好转。

房地产投资增速也有放缓,政策效果开始逐步显现。

消费恢复缓慢

一、消费缓慢恢复

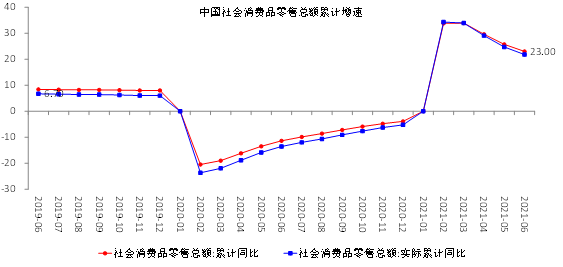

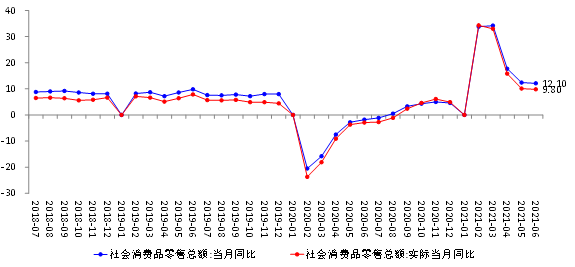

2021年1-6月社会消费品零售总额累计同比增长23%,前值25.7%;当月同比增长12.1%,前值12.4%;两年平均增长4.4%,前值4.5%。

消费维持缓慢恢复的特征,线下消费如餐饮始终处于较低的改善水平。

数据来源:wind

数据来源:wind

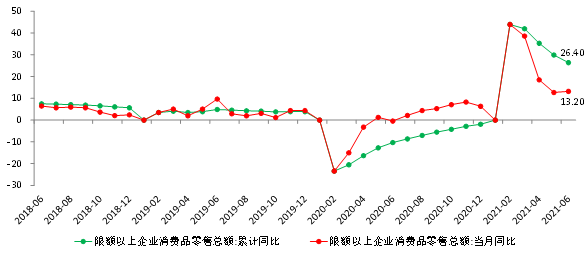

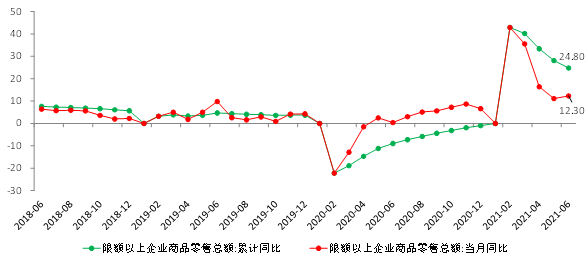

二、限额以上企业消费品增长较快

2021年1-6月,限额以上企业消费品零售总额名义同比增长26.4%,前值29.9%;当月同比增长13.2%,前值12.7%。

限额企业相对于全部企业的零售增速领先幅度也逐步收敛,其中受缺芯影响,汽车销量承压,或仍需1-2个季度芯片供应才能缓解。

数据来源:wind

数据来源:wind

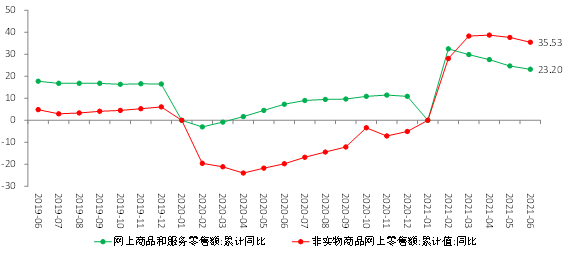

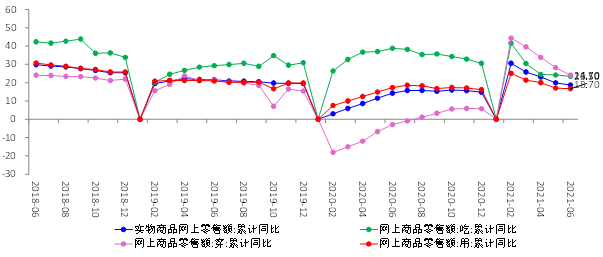

三、网上实物销售增速依旧较快

2021年1-6月,网上商品和服务零售额累计同比增长23.2%,前值24.7%;非实物商品网上零售额累计同比增长35.53%,前值37.67%。

网购依旧保持较快增速。非实物商品销售增速超过实物,一部分原因是去年低基数,另外也与可支配收入增长后对虚拟类、服务类商品的需求上升有关。

数据来源:wind

数据来源:wind

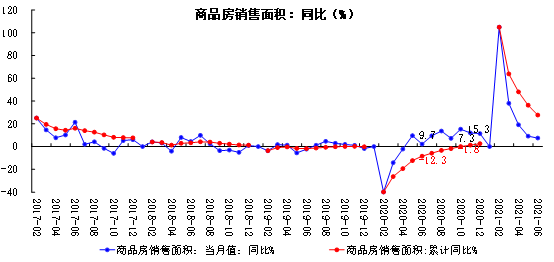

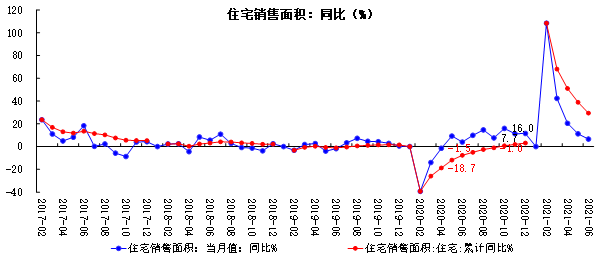

房地产销售旺盛

一、房地产销售旺盛

2021年1-6月,商品房销售面积累计同比增长27.7%,住宅销售面积累计同比增长29.4%。

当月同比方面,6月商品房销售面积同比增长7.5%,前值9.2%;住宅销售面积同比增长6.7%,前值11.2%。

地产销售始终具有韧性,需求一直较好,考虑到政策对需求端的调控,预计地产销售缓慢下行。

数据来源:wind

数据来源:wind

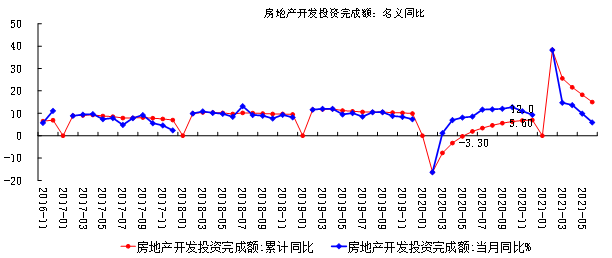

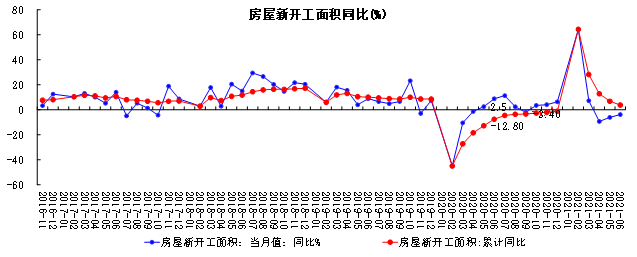

二、房地产投资放缓

2021年1-6月,房地产开发投资完成额累计同比增长15%,前值18.3%;当月同比增长5.9%,前值9.8%。房屋新开工面积累计同比增长3.8%,前值6.9%;当月同比(自己计算)减少3.8%,前值-6.1%。

融资端收紧导致新开工继续下滑,预售待竣工库存去化,建安投资有一定支撑。

数据来源:wind

数据来源:wind

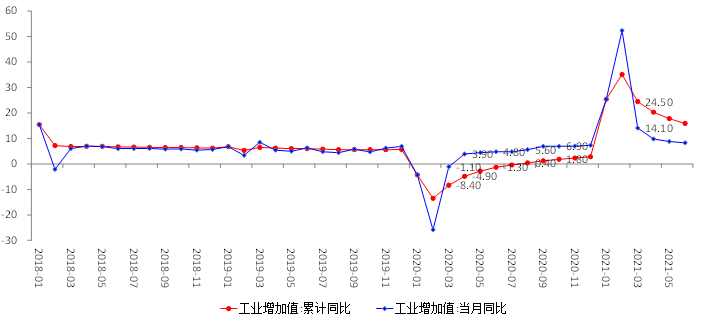

各行业工业增加值均有改善

一、工业增加值小幅改善

2021年1-6月,工业增加值累计同比增长15.9%,前值17.8%,两年平均增长7%;单月同比增长8.3%,前值8.8%,两年平均增长6.5%。

工业增加值整体延续增长态势。预期未来制造业投资较积极,地产投资缓慢

下降,基建投资预期平稳,对工业生产形成支撑。但三季度部分利好因素可能边际减弱,叠加基数抬升,同比度数或继续缓慢降低。

数据来源:wind

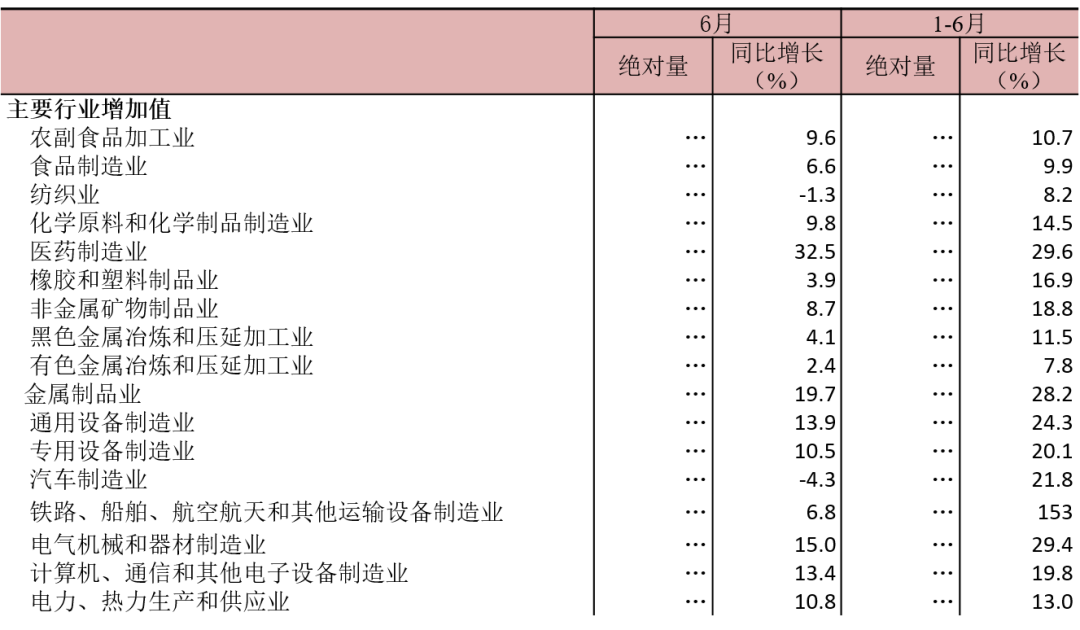

二、主要行业工业增加值

1-6月各行业同比均实现增长。

数据来源:wind

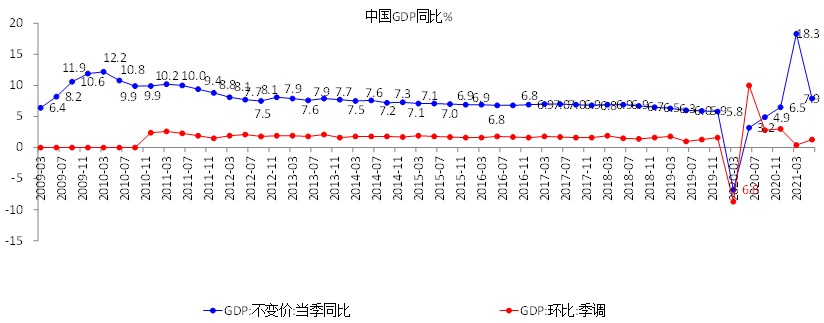

二季度GDP增速低于预期

2021年二季度GDP同比增长7.9%,前值18.3%。此前市场普遍预期二季度GDP同比增长8%以上,实际数据略低于预期。

二季度GDP环比增长1.3%,幅度较小。生产端依旧保持较好状态,服务业恢复略缓。

数据来源:wind

结论

一.2021年1-6月固定资产投资完成额累计同比增长12.6%,前值15.4%;两年平均增长4.4%,前值4.2%;当月同比减少24.8%,前值-19.7%。中长期贷款持续增长,投资依旧较强劲,两年平均增速继续上升。1-6月民间固定资产投资累计同比增长15.4%,两年平均增长3.8%,也保持增长的态势。

二.分部门来看,2021年1-6月制造业、基础设施、房地产投资累计同比分别增长19.2%、7.8%与15%;两年平均同比增长分别为2.0%、25%、8.2%。制造业投资两年平均增速持续改善。工业品价格上行、企业利润修复、出口较为强势的情况下,制造业企业资本开支也处于回升周期。预期三季度制造业投资仍将保持回升,但四季度上述逻辑有所弱化,固投增速或有放缓。基建投资两年平均增速开始放缓,或与上半年财政支出缓慢有关。6月政府债券发行回至去年同期水平,预判投资增速或有一定好转。房地产投资增速也有放缓,政策效果开始逐步显现。

三. 2021年1-6月社会消费品零售总额累计同比增长23%,前值25.7%;当月同比增长12.1%,前值12.4%;两年平均增长4.4%,前值4.5%。消费维持缓慢恢复的特征,线下消费如餐饮始终处于较低的改善水平。2021年1-6月,网上商品和服务零售额累计同比增长23.2%,前值24.7%;非实物商品网上零售额累计同比增长35.53%,前值37.67%。网购依旧保持较快增速。非实物商品销售增速超过实物,一部分原因是去年低基数,另外也与可支配收入增长后对虚拟类、服务类商品的需求上升有关。

四.2021年1-6月,商品房销售面积累计同比增长27.7%,住宅销售面积累计同比增长29.4%。当月同比方面,6月商品房销售面积同比增长7.5%,前值9.2%;住宅销售面积同比增长6.7%,前值11.2%。地产销售始终具有韧性,需求一直较好,考虑到政策对需求端的调控,预计地产销售缓慢下行。2021年1-6月,房地产开发投资完成额累计同比增长15%,前值18.3%;当月同比增长5.9%,前值9.8%。房屋新开工面积累计同比增长3.8%,前值6.9%;当月同比(自己计算)减少3.8%,前值-6.1%。融资端收紧导致新开工继续下滑,预售待竣工库存去化,建安投资有一定支撑。

五.2021年1-6月,工业增加值累计同比增长15.9%,前值17.8%,两年平均增长7%;单月同比增长8.3%,前值8.8%,两年平均增长6.5%。工业增加值整体延续增长态势。预期未来制造业投资较积极,地产投资缓慢下降,基建投资预期平稳,对工业生产形成支撑。但三季度部分利好因素可能边际减弱,叠加基数抬升,同比度数或继续缓慢降低。

六.2021年二季度GDP同比增长7.9%,前值18.3%。此前市场普遍预期二季度GDP同比增长8%以上,实际数据略低于预期。二季度GDP环比增长1.3%,幅度较小。生产端依旧保持较好状态,服务业恢复略缓。

风险提示及免责声明:本报告的信息均来源于本公司认为可信的公开资料。本公司及本公司的投研人员尽力要求这些资料是准确的、完整的,但不对这些资料的准确性和完整性作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更。本报告中的资料、建议、预测和风险提示均仅反映本报告发布时的资料、意见、预测和风险提示,可能在随后根据情况的变化作出调整。本公司不就报告中的内容对投资者作出的最终操作建议做任何担保,也不做任何分享投资者的证券投资收益、或者分担其证券投资损失的书面或口头承诺。投资者应自主作出投资决策并自行承担投资风险,依据本报告做出的任何决策与本公司和本报告作者无关。

2021-07-16 18: 17

2021-07-16 18: 15

2021-07-16 18: 14

2021-07-16 18: 12

2021-07-16 18: 11

2021-07-16 15: 37