近年来,有关财务自由的讨论总是不绝于耳。

数不清的文章在挖掘那些号称年纪轻轻就实现了财务自由的人是怎么做到的,并将这种焦虑感传递给更多的人;更有数不清的文章和视频试图教大家如何实现财务自由,只要跟着学就可以找到这样的财富密码。当然,前提是要交上一笔或多或少的“课时费”。

财务自由听起来真的太有吸引力了,绝大多数人应该都想躺着把钱赚,幻想自己也能拥有足够多的“睡后收入”。

但到底怎样才叫做实现了财务自由呢?有很多不同的参考指标,其中一个最为人所知的就是自己的被动收入,比如依靠投资带来的钱生钱,不用主动工作干活就能得到的收入,就叫做被动收入。

然而商品有个标价,但是财务自由真的有统一的标价吗?只要欲望比可支配的钱多,就永远不会自由。那些当做营销话术存在的财务自由,除了增加幻想或者焦虑,没有什么值得花心思的地方,毕竟这个概念实在是太主观了,也就缺少了对我们每个人实际的操作价值。

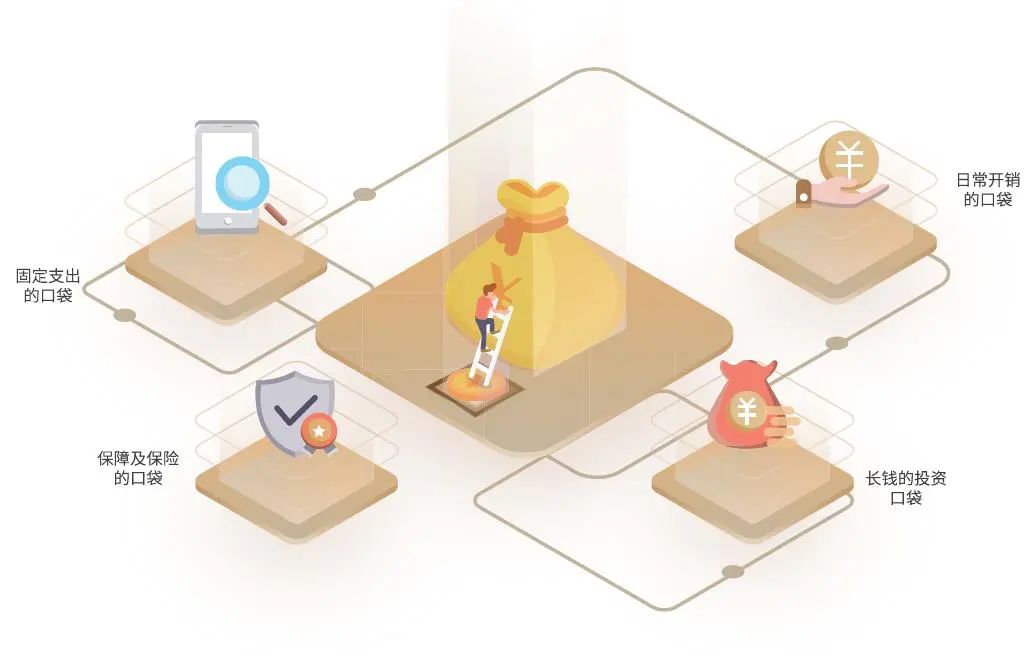

因此,相比追求财务自由的幻觉,追求财务健康恐怕才更加贴合实际。对于我们大部分人来说,一个现实的情况是,被动收入不一定有,但是被动支出却不会少。以一个养育子女的平凡中年人为例,每个月的固定支出不是想不支出就可以不支出的,房贷、车贷、孩子学费、养育子女、赡养老人、家庭支出样样少不了,全都是必须要花掉的钱。“安全感”、“掌控”听起来还是有点不好理解,我们可以将其落到实际的日常生活当中,那就是:有足够的钱来支付固定的账单,比如前面提到的各种贷款的家庭支出,并且有处理可能发生的意外开销的应对计划。回想一下自己日常生活中一些发生焦虑或者不愉快的场景,是不是最终都和自己的财务状况有或多或少的关系。不良的财务健康对我们的生理、心理以及人际关系都有负面影响,我们可能因此和家人争吵;那么反过来说,财务健康良好的人也往往更快乐、更自信、更有愉悦感,也更容易获得好的家庭和人际关系。因此,学习健康的财务习惯、了解相应的投资知识(比如正在阅读这篇文章)等,这些都有助于增加我们的信心,也会有助于提升我们的财务健康程度。我们曾经和大家分享过的“人生的四个口袋”,就是帮助大家保持财务健康的一种方法。比如住房支出,每个月的房租房贷都是税后收入里的一项固定支出,而这部分占可支配收入的比重对个人整体财务健康状况的影响颇为关键。到底这部分在税后收入当中的比重占到多少才算比较合适,因人而异。不过,曾经获得普利策最佳非虚构类书籍的《扫地出门》或许可以给我们一个参考:财政稳定的家庭或个人,所支付的房租应该不超过收入的30%。固定支出需要做到量入为出,住房(租房或房贷)、交通(公共交通或车贷、油费)、通讯、家庭开销(水电煤)等,这些基本上都是前面提到的被动支出,需要确保这方面的支出低于税后收入。如果没有做到量入为出,也不用担心,花一些时间整理和思考,看看哪些方面可以减少或避免,从而达到合理比例。比如降低房租成本可以在距离成本(搬到更远的地方)与通勤时间成本之间重新寻找平衡点。这部分很好理解,也是变动比较灵活的一部分。日常开销需要做到理性消费。但是,假如我们只是笼统地觉得花钱的地方很多且都必不可少,那么就很难做出明智的决定。我们有时消费的东西已经远远超出所需要的,但还不得不接受,或者认为需要,并为此疲于奔命。当出现入不敷出这样财务不健康的时候,可以尝试从需要和想要两个角度梳理自己的开销,先从那些“可买可不买”想要的东西上进行调整,或者也可以把那些买前生活小帮手、买后中产智商税的冲动消费产物网上转卖。日常开销的部分,建议可以通过现金理财类的产品进行打理,尽管现在货币类基金的收益并不是最高,但依然高于活期账户。特别是通胀的情况下,能够抵御一点点也好。这个口袋里的钱,是专门解决突发的大额开支,以应对未来的不确定性。一场大病、一个突如其来的意外事件都可能轻易的就会摧毁一个家庭,特别是收入不多、家庭经济条件不好的家庭。比如意外丢掉工作(意味着短期没有收入进账),但那些固定开支的项目却一个都没有少,因此如果不给这个口袋分配一些钱的话,自己的财务健康状况就时刻面临风险。这方面,储蓄、现金理财类产品和保险都有各自的用场。我们还应该为自己的未来(比如退休生活)有所打算,准备一个长钱的投资账户,让时间充分发挥价值。长钱这个口袋,每个月的收入当中要配置多少,还是需要和自己的实际收支情况和风险承受能力相适应,在进行投资前做好风险评测工作。对于刚刚开始尝试权益类投资的持有人来说,可以选择像定投这样定期存入的方式,积少成多,避免随手花掉。保持财务健康,尽量减少让自己陷入财务窘迫的生活状况,上面“四个口袋”为我们展示了具体的操作地图,但在整个过程中,我们还需要做好心理建设。首先,抵御一夜暴富的诱惑。这种诱惑会侵蚀我们的心灵,影响我们为财务健康所制定的计划,甚至铤而走险。赌博式的投机行为更有可能带给我们的是财务灾难。我们需要学会在自己收入体系下规划自己的消费和生活方式。其次,不要寄希望于投资就能财务自由,走上人生巅峰,改变人生轨迹。正如前面提到的,财务自由仿佛成为许多投资产品的营销话术,营造出“做好投资=财务自由”的误导。我们需要明白自己的真实需求所在。随着收入水平的提高,在完全可以覆盖消费的支出后还不断有剩余,这里的剩余部分构成了存量部分,才产生了投资需求。而如果我们还不能够有这样的剩余,其实就算不去投资,也不太会影响我们的财务健康状况,切勿盲目跟风去投资。再次,我们在做投资规划、学习投资理财知识的同时,不要忘记对于自己预期的管理。由俭入奢易,由奢入俭难,我们心里关于财务目标的标准,也是最容易受到短期收益情况的影响。就好比在熊市里,我们觉得正收益就已经非常满意了,但到了市场赚钱效应凸显的时候,又觉得每年50%这个要求并不高啊,毕竟还有一年翻倍的呢。我们需要明白的是,许多行业经历了高速增长期之后,接下来会是稳定发展期。假设稳定发展势头良好,未来十年能够再有一倍的增长空间,那么落到投资回报上面,每年也只有不到10%的回报。发展得越成熟,未来的回报越不可能如想象的那么高,并且会慢慢回归均值。最后,谨防诈骗和非法证券投资活动。对于那些承诺高收益的投资产品,听起来似乎好到不太可能是真的,那么其可能就不是真的。比如庞氏骗局。最后的最后,当我们的财务状况真的遇到不太健康的状态时,不妨试着倾诉。与自己信赖的家人、朋友和同事交流,有助于缓解不健康财务状况所带来的心理压力与情绪焦虑,尽管有时我们会觉得难以启齿,但实际上如果能够在比较放松、自然、踏实的情况下和人谈谈,能够知道从哪里可以获得可靠的建议与帮助,将会带给我们安全感,也有助于我们着手设立改善财务状况的目标与行动计划。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。我国基金运作时间较短,不能反映股市发展的所有阶段。本文观点仅代表原作者,不代表公司立场,仅供参考,不作为投资建议。基金投资有风险,请审慎选择。