最近A股市场可以说是行情火热,以新能源、芯片、医疗为代表的科技板块表现突出。但你是否回想起一季度春节后的那一波大回撤,市场持续波动,股票基金跌“妈”不认。

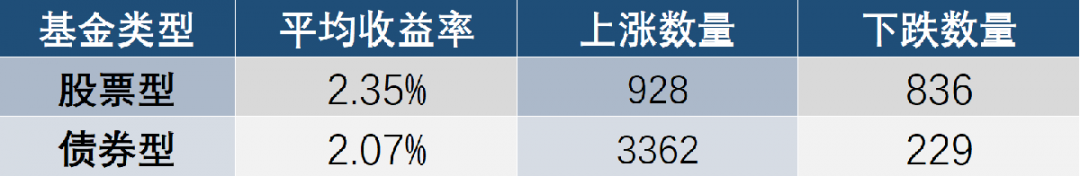

下面是股票型基金和债券型基金近六个月的市场表现,我们可以看出股票型基金收益更高,但却只有一半的股票型基金实现了正收益;而债券型基金更加稳定,超过90%的基金都实现了正收益。

数据来源:同花顺ifind,20210121-20210721

大部分投资者可能既想实现高收益,又不想组合出现太大波动,这世上真有这么好的事儿?你别说,还真有!

固收+ 产品

了解一下~

所谓固收+产品,就是基于股基与债基之间的一种选择,是以优质债券为底仓以获得持续稳健收益,同时通过配置股票、可转债、新股申购等多种多策略来增强收益的一种产品。

养基情报局之前也出过相关推文,有兴趣的小伙伴可以回顾一下:☟☟☟

固收+如何实现收益回撤两不误,接着往下看:

1

固收+,仅仅是“债券+股票”吗?

“固收+”类产品的配置主要是大部分的固定收益产品,这类产品预期风险和收益都相对较低,作为稳定净值走势和达到抗通胀收益率的中坚力量。此外的小部分配额主要配置用来追求超额收益的资产,这些资产可以在权益上行区间让组合分享资本市场成长的利益。而具体配置比例可以根据管理人的对市场的专业判断,根据行情在中枢比例上下浮动。简单来说,固收+是向下相对有底,而向上有较大空间的投资品种。

但有小伙伴简单的认为,固收+就是简单的债券与股票的组合,自己做好一定比例的资产配置也能实现同样的效果,还要买固收+干什么?那就大错特错了。目前固收+产品在“+”的部分有多种策略。从策略上来看,固收+可以划分为以下几种:

来源:养基情报局

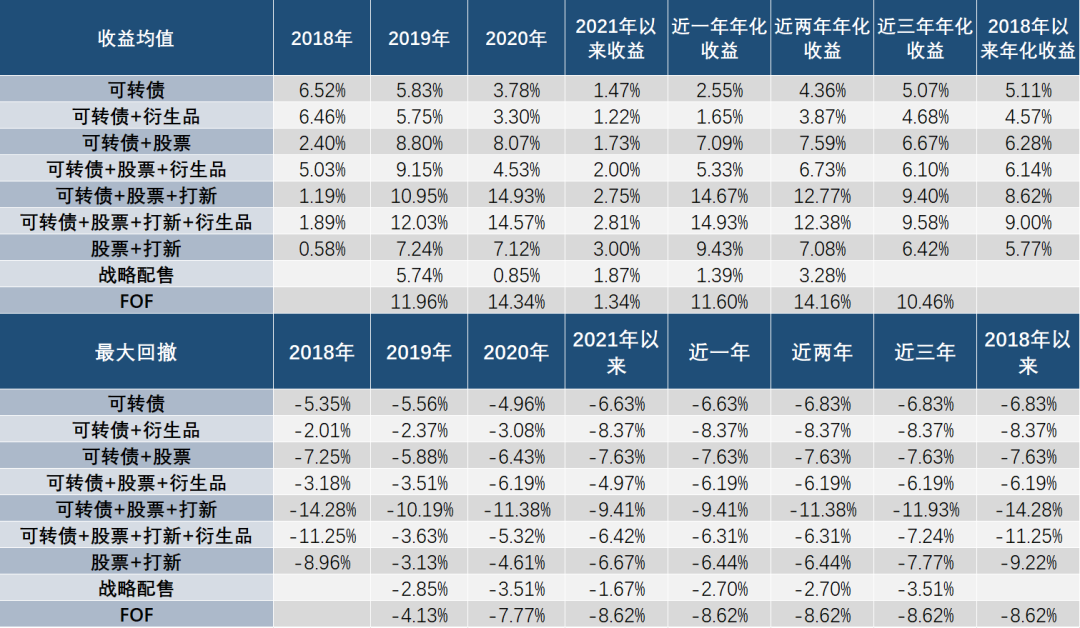

不同策略的收益表现和回撤控制能力也存在一定差异,从2018年以来的历史业绩来看,“可转债+股票+打新”类和“FOF”类的固收+基金长期收益相对领先;在回撤控制方面,“可转债”类的固收+基金则表现更好。

资料来源:光大证券研究所,日期截止到至 2021 年 5 月 25 日

从产品类型上来看,固收+基金主要包括中长期纯债基金、二级债基、偏债混合基金、低仓位灵活配置型基金和混合型FOF基金(权益仓位较低)。

来源:养基情报局

2

固收+产品的过往表现。

在穿越牛熊周期的表现上,固收+产品的波动和收益表现都较为优秀,在相对于债市有超额收益的同时有效控制回撤和振幅。以固收+产品系列中风险偏好中低的二级债基为例:

数据来源:同花顺ifind,20180101-20210722

如上图,2018年一季度后至今,二级债基指数、中债指数、沪深 300 最大回撤(下图右轴)分别为 3.689%,3.669%,23.32%,在该区间,二级债基成功在最大回撤与债指贴近的情况下获得超越了股指的收益!而收益端,由于配置安全垫厚,在股市下行区间二级债基净值受影响较小,而在上行区间也能取得可观收益,2018年一季度后至今二级债基收益率为23.3%, 超过沪深300高达 10.2%。

为什么固收+产品可以在风险控制和收益获取双管齐下?答案就是其仓配灵活的特性。所以你如果接受不了股票型基金波动大带来的“心跳加速”,又不满足于债券型基金的“太过平稳”,不妨试试固收+产品哦~

想要获得更多固收+的内容干货,快来看直播吧。点击左下角“阅读原文”进入直播间。

风险提示:

文中观点仅供参考,不构成投资建议。

基金有风险,投资需谨慎。

请根据风险承受能力选择适配产品。

2021-07-22 22: 14

2021-07-22 22: 09

2021-07-21 21: 59

2021-07-22 20: 03

2021-07-22 20: 00

2021-07-22 19: 58