本篇摘要:

【市场观察1】A股:牛市扩散中小盘领涨,两市成交额创一年新高

【市场观察2】公募二季报:重归中长期结构性机遇,加仓景气成长板块

【市场观察3】海外:担忧新一轮疫情拖累经济,海外市场波动加大

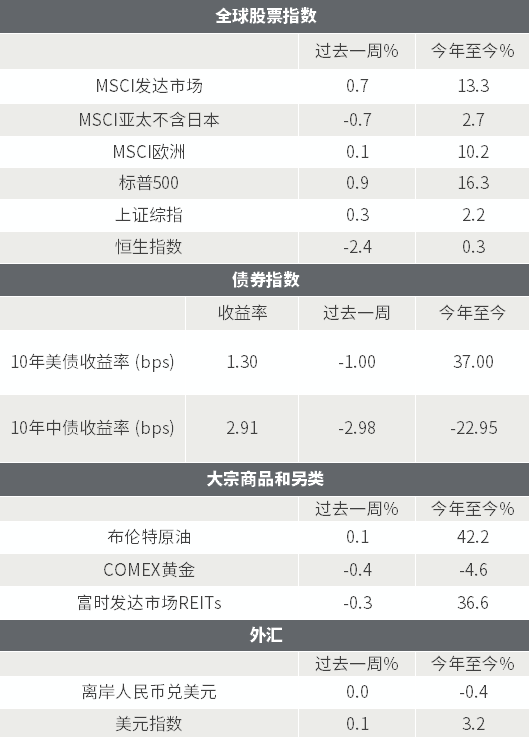

△资料来源:Wind,Bloomberg;数据截至2021/7/23。

A股:牛市扩散中小盘领涨,两市成交额创一年新高

■ 牛市扩散中小盘领涨,两市成交额创一年新高:

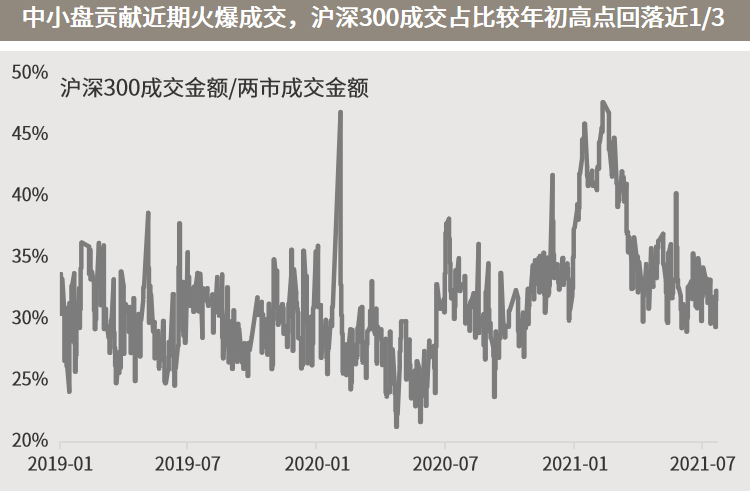

近期A股持续放量并呈现出较强韧性,截至周五的30个交易日中,有25个交易日的成交突破万亿元,周五两市高达1.379万亿元的成交量为2020年7月以来新高。周初海外股票市场大幅波动,但A股相对抗跌,尤其是中小盘股表现强劲,且成交占比持续提升,凸显了中国扎实基本面、受海外疫情影响小的优势。

■ 具备戴维斯双击的基础,中小盘股值得重点关注:

从过去几年的“以大为美”到近几个月来的中小盘迎头赶上,A股的牛市在扩散。一方面是因为中小盘股在过去几年涨幅落后,估值较低,有较强的补涨需求;另一方面,在经济周期性复苏的大环境下,中小盘股的业绩弹性更高,具备戴维斯双击的基础。本周披露完的公募基金二季报显示,中小盘股的配置比例在上升。当前中证500指数为代表的中小盘股的估值仍在历史偏底部的位置,值得投资者重点关注。

△资料来源:万得,数据截至2021.07.23;(下)数据起始于2019.01.01。

公募二季报:重归中长期结构性机遇,加仓景气成长板块

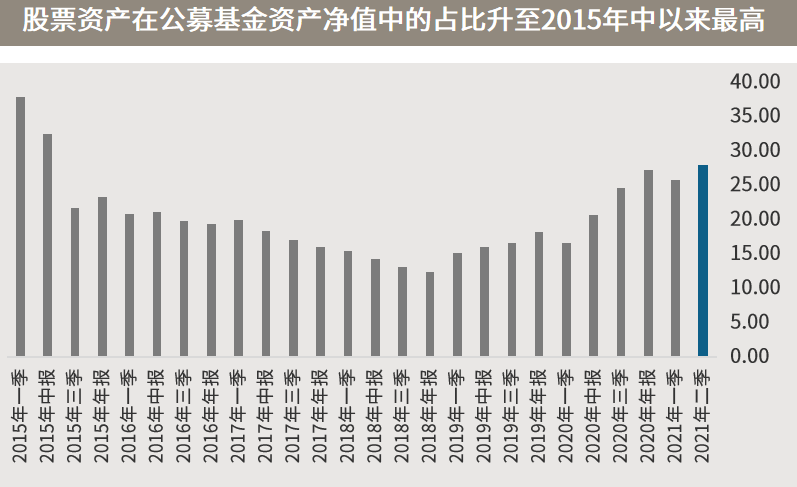

■ 公募规模再创新高,二季度加仓股票:

公募基金二季报本周披露完毕,行业管理规模从一季度的21.50万亿元提升至23.04万亿元,再创历史新高。随着二季度股票市场大幅反弹,公募基金持有的股票类资产总额从5.45万亿元提升至6.29万亿元,A股持仓市值从4.81万亿元提升至5.56万亿元。股票类资产占全部资产的比重由25.76%回升至27.85%,为2015年中报以来最高。

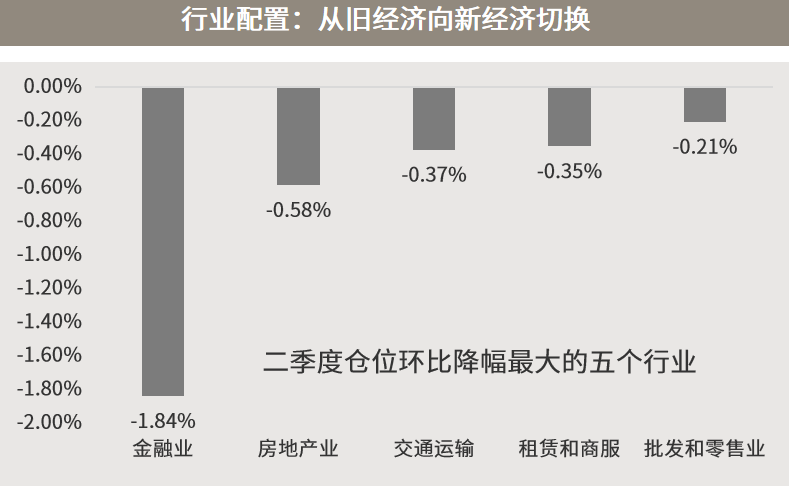

■ 加仓景气成长板块,减仓消费与金融:

从股票仓位来看,主动股票型基金较一季度末回升2.38%至88.81%,偏股混合型基金股票仓位较一季度末提升1.65个百分点至78.38%,分别较去年底低约1个百分点,但仍处于历史高位。从板块来看,二季度公募基金加仓景气成长板块,减仓消费与金融板块,尤以新能源、医药和电子行业最受青睐,这与科创、成长板块领涨的情形相符。此外,中小市值股票也得到了加配。在经济触顶回落、政策逐渐放松的背景下,投资者重回中长期景气和成长确定性更高的品种的趋势有望延续。

△资料来源:万得,上投摩根。

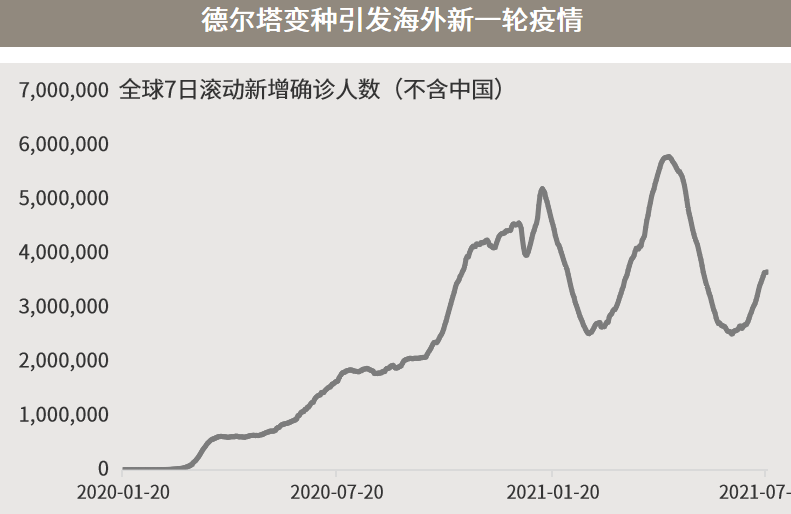

海外:担忧新一轮疫情拖累经济,海外市场波动加大

■ 担忧新一轮疫情拖累经济,海外市场波动加大:

德尔塔变种引发新一轮疫情,导致本周海外市场出现较大波动,因疫情导致复苏前景再蒙阴影,尤其是在投资者本就担忧美国复苏高点已过之际,10年期美债收益率一度跌破1.2%,股票和商品市场也在周初大幅下挫。但随着恐慌情绪集中释放,投资者逐渐回归理性和基本面,全周无论美债收益率、大宗商品还是股票市场,均呈现探底回升的走势。

■ 复苏继续利好风险资产,区域多元化、择优布局:

尽管在中美两国,最为强劲的复苏阶段可能已经结束,但是从全球经济表现的对比来看,两国仍然领先。在欧洲,疫苗接种率的提高和欧洲复苏基金的支出也开始支持地区经济增长。经济复苏应该会继续利好风险资产,但复苏步调不一意味着投资者在进行跨区域配置时应采取更加主动的做法。欧洲市场在2021年上半年表现强劲,预计周期性板块的持续反弹将进一步提供助力,政策有较大空间的中国的成长板块也值得重点关注。

△资料来源:万得,(上)数据区间2020.01.20-2021.07.22;(下)数据区间2020.01.01-2021.07.23。

■ OPEC+同意从8月起增加石油供应,沙特和阿联酋达成妥协

■ CBO警告称国会两党扯皮恐致美国在10月或11月触及债务上限

■ 美副国务卿谢尔曼将访华,并会晤中国国务委员王毅等官员

■ 中国国常会:抓好金融业对外开放承诺落实,保持进出口稳定增长

2021-07-26 19: 38

2021-07-26 19: 37

2021-07-26 19: 35

2021-07-26 19: 33

2021-07-26 19: 32

2021-07-26 19: 31