俗话说的好“会买的是徒弟,会卖的才是师傅”,持有一只优秀的基金只是成功了一半,何时赎回也非常关键,如果卖出的时机或方法不对,回报再亮眼或也将前功尽弃。

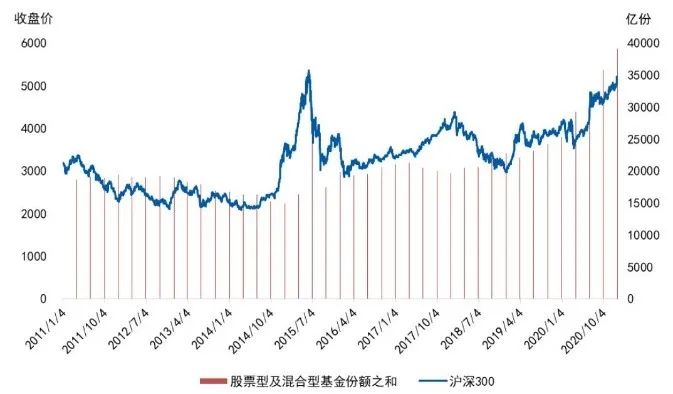

对比近10年,沪深300指数和股票型、混合型基金的规模变动来看,在市场低位时,大家或过于谨慎不敢“捡漏”,直到大涨后才后知后觉高位“追涨”,但此时回调风险或已经很大了,从历史情况来看,市场走势和基金规模的增量往往呈现出明显的正相关。

股票型、混合型基金份额与沪深300走势比较

数据来源:Wind,统计区间:2011.1.1-2020.12.31,历史数据仅供参考,不对未来表现构成任何保证。

据《中国居民投资理财行为调研报告》数据显示,2020年虽然整体行情不错,但实际收益超过10%的受访者占比只有32%。不少的基金持有人或在高位时盲目申购,而在下跌中匆忙赎回,从而导致最终投资出现亏损。

那么市场下跌时,到底该不该赎回?

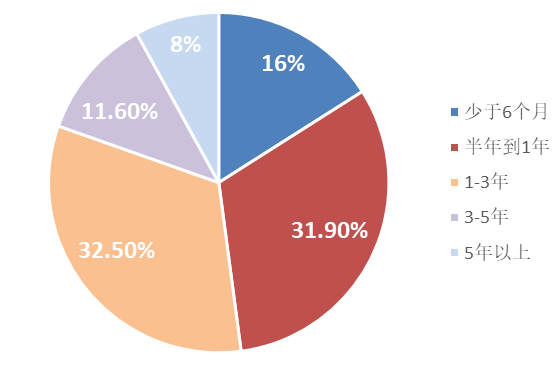

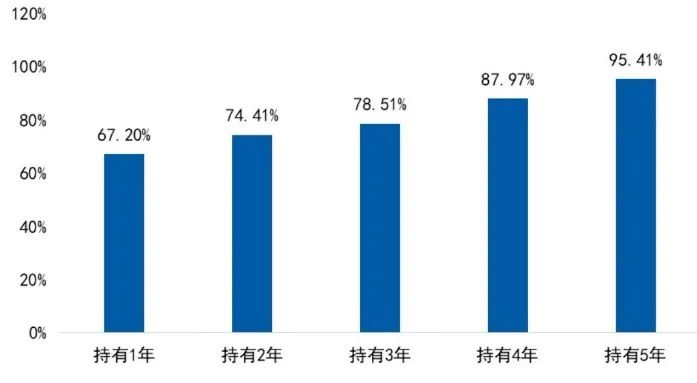

小财通过偏股型基金指数涨跌幅测算,若在近10年任意时点开始投资该指数,我们可以发现,盈利概率与持有基金的时长往往是正相关的,可见想要获得更高收益,耐心“养基”可能是正确的选择。而真正做到的人或是少数,据基金业协会发布的《基金个人投资者行为调查报告》显示,16%的投资者平均持有单只基金的时间少于半年,而持有5年以上的投资者占比只有8%。

数据来源:中国基金业协会《2018年度基金个人投资者投资情况调查问卷分析报告》,问卷填写时间为2019年二季度,反馈样本数量共计 40573份,最终使用问卷样本数量为36326。偏股型基金指数(930950.CSI),来自Wind,从2011.1.1-2020.12.31,历史数据仅供参考,不对未来表现构成任何保证。

其实大部分情况下,市场下跌不一定是卖出基金的理由,在投资逻辑未发生改变的前提下,大家不妨思考以下三个问题。

1、基金收益率是否达到预期?

很多投资者在买基金时,会对自己的收益率做一个预期,达到预期收益后则可以考虑止盈,因为适时的止盈不仅能够帮助投资者保留胜利果实,同时也能够提高投资体验;基金止盈可以全部或分批卖出,若看好持有基金的未来走势,或可以保留一部分仓位继续等待,让“子弹”多飞一会,这两种选择都是“目标止盈法”的活学活用。

2、基金基本面是否发生变化?

坚持长期投资并不容易,不论是买入还是卖出都要投资者理性操作、冷静判断;基金的短期表现一般,或是基金经理在进行仓位调整、适应市场风格,规模变化等原因造成,可承受范围内的短期调整其实不需要过度担忧,即使是最优秀的基金经理和基金产品,也不可能精准躲过每一次下跌,只要长期业绩亮眼、投资风格稳定,我们或可以增加对短期波动的容忍度、通过长期持有,让基金的投资优势得以充分发挥;但如果出现风控、管理等重大基本面的变化,或可能导致基金运作不善,则需要格外注意,此外,基金公司投研平台的整体实力如何,也是考量的重点之一。

3、基金买入逻辑和自身风险偏好不符

举个例子,比如投资者风险偏好较低,当基金持仓发生较大变化时,或应该果断卖出。如果看好某一热门赛道,通过定期报告发现该行业公司普遍增速或不及预期,如果是季节性或其它偶然事件导致,或可以继续持有,但如果是行业基本面发生重大变化,也就是原先的买入逻辑或被证伪,或可以考虑择机卖出。

市场上的基金大多鼓励投资者长期持有,故在费用上会有一定差异化。“躺平”式投资或能避免产生更多的交易费用。

小财认为,买基金不同于炒股,单就交易费用而言,目前大部分股票型基金在持有满7天后,赎回费率会随着持有天数的增加而逐步降低,所以,为了追求波段而多次的频繁操作,费用成本或不容小觑,和股票不同,赚一点就抛的做法其实并不划算。

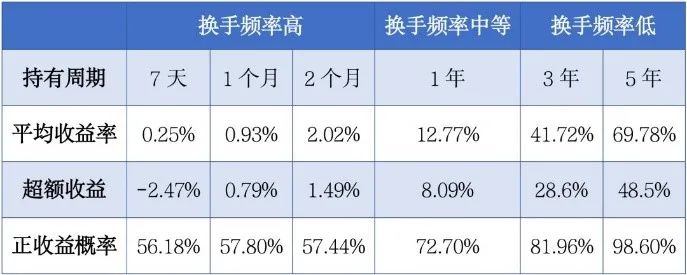

另外,频繁买卖不仅会增加交易成本,或还会影响最终的收益结果,小财统计了近10年间任意时点投资偏股混合型基金指数,并持有不同时间段的平均收益情况;可以发现短期持有7天,收益可能跑输大盘,但随着持有时长的不断提升,超额收益可能越丰,小财之前也提到,持有时间越长,卖出的成本也会更低哦。

数据来源:偏股型基金指数(930950.CSI),Wind,从2010.1.1-2021.6.9,超额收益计算方式为统计同期持有上证指数的平均收益率情况,计算两个指数收益之差,历史数据仅供参考,不对未来表现构成任何保证。

为什么大家会在市场大跌时选择卖出?小财认为,一方面是恐慌情绪导致,另一方面或是想通过择时获取更多利润,也就是“先卖出、等跌到低点再买回来,这样不是赚的更多?”

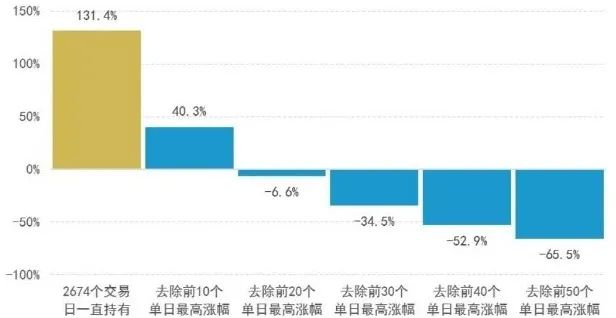

但行情演绎真的会天遂人愿吗?据wind数据中偏股型基金指数测算,在2010年-2020年共2674个交易日期间,如果持续持有,总收益率将达到131.4%。但如果错过涨幅最高的前20个交易日,那么总收益率将由正转负。

数据来源:Wind,偏股型基金指数(930950.CSI),从2010.1.1-2020.12.31,以上测算数据仅作为示例,不作为收益保证或具体投资策略承诺,历史数据仅供参考,不对未来表现构成任何保证。

高点卖出、低点买入的难度或不亚于在空中接住飞刀,而且一旦错失积累收益的重要节点,最终的投资收益或大打折扣。

市场总是不断变化的,不拘泥于短期市场波动和一时得失,用冷静长远的眼光进行客观判断,学习成为理性成熟的投资者,根据一些核心指标来优化自身的基金持仓策略,或才是实现基金配置的最优解,不妨在买前多做一些功课,在卖出时多问自己几个为什么。

普通基民

市场上涨,要不要立刻跑步入场?

市场跌了,是不是得及时止损?

震荡市该不该做一些波段操作?

投资的逻辑变了吗?

假如卖错了,基金上涨时能否接受踏空的后果?

假如这次卖对了,基金下跌时还有能力低位捡回吗?

专业基民

影响基金收益率的因素很多,比如基金经理的管理能力,投资者的交易行为、持有时间等等,但长期来看,通过选择优秀的基金经理、长期投资、减少追涨杀跌的不理性行为,养成尊重市场规律、重视时间力量、注重长期持有的好习惯,才是提高盈利概率的关键所在,毕竟过往历史已多次证明,市场往往会奖励那些“大智若愚”、长期持有的践行者。

风险提示:投资有风险,请谨慎选择。本材料仅供参考,不构成任何投资建议或承诺。本材料非基金宣传推介材料,亦不构成任何法律文件。投资者在投资相关产品前应仔细阅读登载于基金管理人网站的《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应,不建议风险承受能力不匹配的投资者投资该等产品;投资者投资于本基金,极端情况下可能存在损失全部投资本金的情况。投资人应当通过基金管理人或具有基金代销业务资格的其他机构认购、申购和赎回基金,基金代销机构名单详见管理人网站。本报告中的信息均来源于公开可获得资料,管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。提及行业不构成任何推介。

2021-08-06 18: 39

2021-08-06 18: 37

2021-08-06 18: 37

2021-08-06 18: 34

2021-08-06 18: 28

2021-08-06 18: 25